Us tech 100 index что это

Индекс Nasdaq-100 — обзор высокотехнологичного индекса США. Как инвестировать?

Онлайн график индекса Nasdaq-100

Краткий экскурс в историю Nasdaq 100

Национальная ассоциация дилеров ( NASD ) запустила Nasdaq 100 в конце января 1985 г. Насдак 100 был вторым технологическим индексом, формальное лидерство принадлежит NYSE ARCA Tech 100 Index, он был запущен в 1982 г. Стартовое значение индекса от Насдак было принято равным 100 пунктам.

Разработчики сознательно решили сделать Насдак 100 технологическим индексом, для этого из корзины исключен финансовый сектор. На стартовом этапе в корзину включались только американские компании, но с 1998 г. правила смягчили и теперь в Nasdaq 100 могут входить и бумаги иностранных компаний.

За счет активного роста IT сектора версия TR на дистанции с 2008 по 2020 г. обогнала S & P 500 TR по доходности практически вдвое. Это расхождение объясняется повышенным спросом на акции технологических компаний в минувшем десятилетии.

В семействе Nasdaq есть и другие индексы:

Есть и стандартные подвиды базового Насдак 100 – Total Return (учитывается реинвестирование дивидендов) и Net Total Return (дивиденды также реинвестируются, но с учетом уплаты налогов). Это тот же Nasdaq 100, корзина и методика расчета котировок не меняются, между перечисленными версиями всегда 100%-ная прямая корреляция.

Состав корзины Nasdaq 100

Состав Nasdaq 100 доказывает доминирование сектора высоких технологий:

Расчетная формула

Используется стандартная формула для взвешенных по капитализации индексов

использованы следующие обозначения:

Пересчет котировки Насдак 100 выполняется ежесекундно, котировки доступны в режиме реального времени.

Критерии отбора акций

В документе, посвященном методологии составления индекса, указан целый набор требований, которым должны соответствовать бумаги, претендующие на вход в корзину Nasdaq 100. Ниже – краткий обзор этих критериев :

Пересмотр состава корзины

Есть четкий регламент пересмотра состава индекса Nasdaq 100:

Иногда после первых 2 шагов не набирается 100 компаний. При таком сценарии оцениваются позиции с 100-й по 125-ю, если в этом сегменте есть акции, ранее входившие в ТОП-100 по капитализации, их добавляются в Nasdaq 100.

Если и этого недостаточно для формирования корзины индекса, то остаток заполняется оставшимися компаниями из списка ТОП-100.

Есть жесткий регламент и по срокам:

Также проводится годовая ребалансировка, критерии несколько отличаются:

Несмотря на перечисленные правила индекс плохо диверсифицирован. Даже при таком подходе на 3 крупнейшие компании индекса Nasdaq 100 приходится порядка 30% в корзине.

Как инвестировать в Nasdaq 100

Торговля индексом

1. Фьючерсы и опционы. Для торговли подходят фьючерсные и опционные контракты на Насдак 100, доступно несколько фьючерсов:

Что касается опционов, то для них базовым активом является фьючерс. Оба инструмента подходят для активной торговли, с точки зрения гибкости торговых стратегий опционы вне конкуренции.

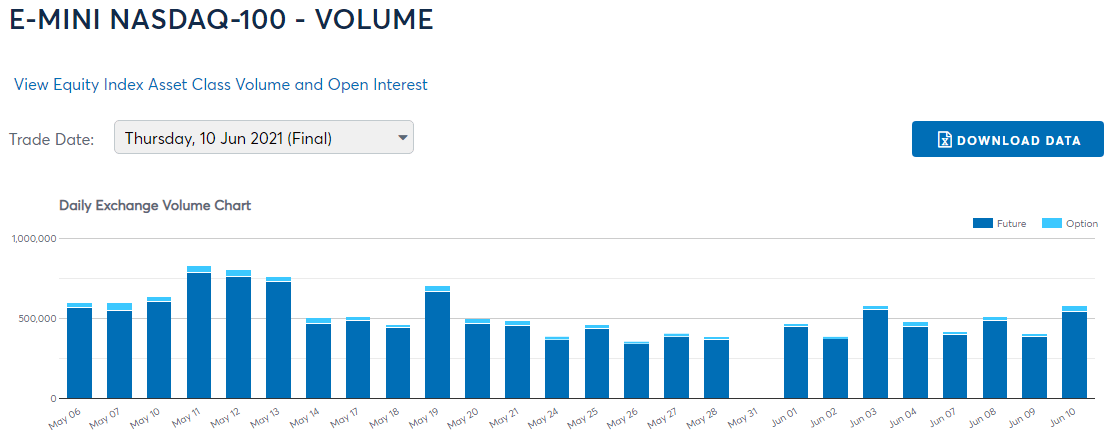

Индекс очень популярен, торговые объемы доказывают это. Так, по статистике СМЕ в день торгуется как минимум 350-400 тыс. фьючерсных контрактов, объем опционных контрактов на порядок меньше. Для работы с этими инструментами нужен иностранный брокер с выходом на соответствующую биржу. Например у брокера Just2Trade для торговли доступны первые два фьючерса из приведенного выше списка.

2. Контракты на разницу ( CFD ) подойдут тем, кто не хочет выстраивать сложные стратегии, а планирует зарабатывать по схеме «продал дороже – купил дешевле». При работе с CFD трейдер делает ставку на изменение стоимости базового актива (БА), в случае с Насдак 100 БА является индекс.

Us tech 100 index что это

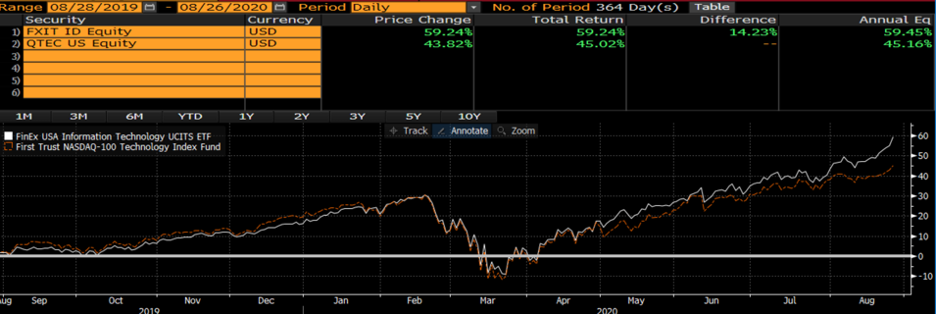

Изучили методологию индекса нового БПИФ от Тинькофф – на сектор технологий. Сравнили с FXIT: настоящий ETF обыгрывает равновзвешенный индекс технологий на 14,23% в долларах за год

На прошлой неделе на российском рынке появился БПИФ на акции компаний американского технологического сектора, стремящийся быть похожим на ETF, — Тинькофф Nasdaq Technology. Во-первых, это не ETF — об этом мы говорили много раз, например здесь и здесь. Во-вторых, инвесторам стоит обратить внимание на базовый индекс, который использован российским управляющим, — NASDAQ-100 Technology Sector Total Return Index.

Индекс содержит заветную аббревиатуру NASDAQ-100, которая у инвесторов ассоциируется с лидерами рынка технологий. Во многом технологические компании сделали жизнь потребителей вполне сносной даже в период пандемии. Именно лидеры IT индустрии являются основными драйверами роста американского рынка. Однако инвесторы должны помнить: далеко не все индексы одинаково полезны, а в новом БПИФ заложен совсем другой индекс.

Что такое NASDAQ-100 Technology Sector

NASDAQ-100 Technology Sector — это секторальный индекс, полученный в результате серии манипуляций (применения фильтров). Для всем известного индекса NASDAQ-100 это ни в коем случае не индекс-близнец, в лучшем случае — бедный родственник.

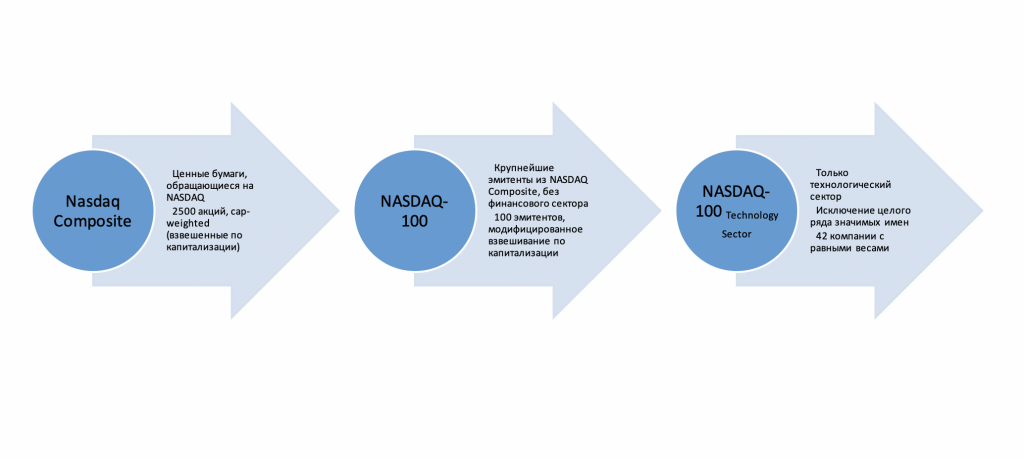

На рисунке 1 показан процесс фильтрации, лежащий в основе создания NASDAQ-100 Technology Sector.

Рисунок 1. Стадии сужения «вселенной» индекса NASDAQ-100 TS

Объясним, что показано на рисунке 1: чтобы получить NASDAQ-100 Technology, необходимо взять NASDAQ-100, выделить из него компании, относящиеся к сектору технологий на основе специального фильтра, который сейчас пропускает только 42 компании. Этот фильтр оставляет за бортом таких рекордсменов посткризисного восстановления, как Netflix, Snapchat, Spotify, Twitter, Zoom, которые, кстати, входят в индекс Solactive US Large & Mid Cap Technology Index (лежит в основе FXIT). После того, как якобы «недостаточно технологичные» компании отсеяны, оставшимся эмитентам приписываются одинаковые веса (2,38%).

Как происходит перебалансировка внутри индекса

Каждый раз, когда какой-то из эмитентов показывает рост капитализации, ему по итогам квартала грозит насильственное «обрезание» и распределение инвестиций в пользу менее успешных компаний. Такое перераспределение происходит во время регулярных перебалансировок индекса и портфеля фонда. Такой подход очевидно противоречит принципам пассивного инвестирования и обречен на провал в долгосрочном периоде. Сам принцип формирования подразумевает отклонение от весов, основанных на рыночной капитализации, в основе которой лежит мнение всех инвесторов. Кроме того, следование за равновзвешенными индексами обычно очень дорого обходится инвесторам, так как требует значительных квартальных перебалансировок внутри фонда. Много торговли, много торговых издержек.

Применения равновесного подхода в случае NASDAQ-100 Technology приводит к тому, что вклад лидеров рынка — компаний Apple, Microsoft и Facebook — в динамику индекса и фонда ограничен. Например, веса данных эмитентов в структуре FXIT, следующего за классическим индексом, следующие: Apple – 20,8%, Microsoft – 15,6%, Facebook – 6,3%. В индексе NASDAQ-100 Technology вес Apple — 3,2%, Microsoft — 2,5%, Facebook — 2,8%. Причем веса этих эмитентов во время очередной перебалансировки будут «подстрижены» и возвращены к 2,38% в пользу более слабых эмитентов.

Проблемы фондов, следующих за индексами с фиксированными весами

Особенности перебалансировки – не единственная проблема равновзвешанных индексов.

Ставят против фактора моментум (momentum).

Сравниваем с FXIT

По этим причинам результат единственного в США ETF на индекс NASDAQ-100 Technology выглядит печально на фоне FXIT: отставание от лидера по доходности FinEx ETF на 14,23% в долларах за год.

Нам неизвестны причины выбора такого не слишком популярного индекса создателями нового БПИФ. Инвесторам советуем обратить внимание на особенности индекса, и убедиться в том, что вложения в инструмент, следующий за столь экзотическим индексом, соответствует их инвестиционным целям.

Последние новости

Подпишитесь и оставайтесь в курсе!

Мы будем присылать вам новости финансового рынка, новости ETF,

новые публикации и ссылки на вебинары.

ETF — биржевые инвестиционные фонды (exchange-traded funds). Эмитенты ФинЭкс Фандс АЙКАВ (FinEx Funds ICAV) и ФинЭкс Физикли Бэкт Фандз АЙКАВ (FinEx Physically Backed Funds ICAV) далее — Фонды. Управляющая компания ФинЭкс Инвестмент Менеджмент ЛЛП (FinEx Investment Management LLP) (регистрационный номер ОС407513, зарегистрированный офис: 2-й этаж 4 Хилл Стрит, Лондон, W1J 5NE). Фонд является лицом, обязавшимся акциям ETF. Информация раскрывается на сайте finexetf.com.

Информация, представленная на данном сайте, носит исключительно ознакомительный характер, не содержит гарантий надежности возможных инвестиций и стабильности размеров возможных доходов или издержек, связанных с указанными инвестициями, не является заявлением о возможных выгодах, связанных с методами управления активами; не является обещанием выплаты дохода, не является прогнозом роста курсовой стоимости ценных бумаг; не является рода офертой, в том числе побуждением к приобретению акций ETF; не является индивидуальной инвестиционной рекомендацией и ценные бумаги либо операции, упомянутые в ней, могут не соответствовать инвестиционным целям инвестора. Определение соответствия ценной бумаги либо операции интересам и инвестиционным целям инвестора является задачей самого инвестора. Инвестиции в рынок ценных бумаг связаны с риском. Стоимость активов может увеличиваться и уменьшаться. Результаты инвестирования в прошлом не определяют доходы в будущем. Группа Компаний FinEx, ее дочерние компании и аффилированные лица не дают гарантий или заверений и не принимают ответственности, в том числе за любые возможные убытки (прямые или косвенные, предвиденные и непредвиденные в отношении финансовых результатов, полученных на основании использования информации, размещенной на данном сайте и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

Данная информация не является предложением финансовых услуг и (или) индивидуальной инвестиционной рекомендацией. Финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать вашим инвестиционным целям (ожиданиям). Определение соответствия финансового инструмента либо операции вашим личным обстоятельствам, инвестиционным целям, срокам инвестирования и уровню риска, который вы готовы принять при реализации своих инвестиционных решений, является исключительно задачей инвестора. Группа Компаний FinEx, ее дочерние компании и аффилированные лица не несут ответственности за возможные убытки в случае совершения операций либо инвестирования в упомянутые здесь финансовые инструменты, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

Представленная информация носит общедоступный характер, не предназначена для конкретной целевой аудитории и/или отдельного лица, не учитывает личные обстоятельства каждого инвестора (не основана на учете информации о нем) и не может рассматриваться в качестве подходящей для инвестирования конкретного лица, получившего к ней доступ.

Любая информация, предоставляемая пользователем сайта, не используется в целях определения инвестиционного профиля этого лица. Предоставляемая информация используется исключительно для формирования набора данных, на основании которых может быть решена задача, обозначенная как целевая в соответствующем разделе.

Стратегии инвестирования в S&P 100 и Nasdaq

Как вложиться в американский рынок без использования ETF

Многие инвесторы хотят добавить в свой портфель акции крупнейших компаний США.

Тот же Уоррен Баффетт открыто заявляет, что необходимо делать ставку на американский рынок: «Ничто в принципе не может остановить Америку».

Перед тем как рассмотреть эти индексы подробнее, обозначу идею данной статьи: мы ищем стратегию, которая позволила бы инвестировать в американский рынок самостоятельно, не прибегая к использованию биржевых фондов.

Минусы инвестирования в ETF

Вложение через ETF может не подойти инвестору по следующим причинам.

Комиссия, которую взимает фонд за управление активами. Например, на Московской бирже представлен фонд «Акции американских компаний» FXUS от FinEx, который следует индексу Solactive GBS United States Large & Mid Cap Index. Его годовая комиссия составляет 0,9% от стоимости активов. На стратегической дистанции это может заметно сказаться на итоговом результате портфеля.

Нельзя исключить некачественные компании. ETF предлагает широкий набор акций, в котором кроме топовых компаний оказываются фундаментально слабые или те, в которые инвестор по каким-либо причинам не хочет инвестировать: это может быть личное неприятие бренда или этические соображения. Например, кто-то принципиально не хочет поддерживать табачный бизнес или военные компании, а они часто представлены в индексах: Altria, известная по сигаретному бренду Marlboro, и американские оборонные предприятия Lockheed Martin, Raytheon представлены в индексах S&P 500, S&P 100 и Russell 1000.

Отсутствие драйва. Инвестиции через ETF сохраняют время: инвестору практически не нужно управлять портфелем. Но многим людям интересно занимать активную позицию в инвестировании: регулировать процесс, изучать и подбирать компании — для многих это становится своего рода прибыльным хобби.

Желание самостоятельно собрать портфель вполне оправданно. Все, что нам нужно, — выбрать стратегию. Если целью ставится американский рынок, то мы можем ориентироваться на один из индексов, а также соответствующие ETF. Скопировав список активов фонда в нужных пропорциях, мы получаем портфель, максимально приближенный к бенчмарку.

US Tech 100 CFD NSXUSD

Подробнее на интерактивном графике

Подробнее на интерактивном графике

Подробнее на интерактивном графике

Подробнее на интерактивном графике

График индекса NSXUSD

Вчера рынки продолжили с оптимизмом смотреть в будущее, потому как один из ключевых страхов – дефолт США пока отсрочен во времени. Речь идет о том, что в общем-то анонсировали в среду республиканцы, – полномочия Министерства финансов США по заимствованиям продлены до начала декабря (Сенат уже проголосовал за увеличение потолка государственного долга на 480 млрд.

Вчерашний день поначалу проходил в русле базовых тенденций. Панически скупали любые активы с приставкой энергетический. Пик истерии наблюдался в Британии, где в течение дня цены на природный газ демонстрировали рост почти в 40%. Но как это водится с моментами истеричного роста, они практически моментально и без видимых на то поводов прекращаются. В итоге цены на.

📈 Долгосрочный анализ NAS100 На D2 графике NAS100 начинает отыгрывать сценарий, который мы уже видели в 2018 и 2020 годах. В перспективе ожидаем падение на 11% до цены 13500, а затем — длительный рост до 16500 (на 22%). Для торговли с наименьшим риском можно заходить в сделку после окончательного подтверждения сценария, иначе — можно уже сейчас открываться в.

Вчера рынки пытались выдавать желаемое за действительное и отчаянно верили в чудо. Например, что на белом красивом коне власти Китая возьмут и спасут незадачливого девелопера Evegrande. Эти ожидания можно понять, потому как цена вопроса исключительно высока: совокупные активы компании под 2 трлн юаней, а это около 2% ВВП Китая. Но главное, это потенциальный крах.

Формально главным новостным событием вчерашнего дня на финансовых рынках было заседание Банка Канады и его решение по параметрам монетарной политики. Точнее оно было бы важным, если бы Центробанк предпринял какие-то действия по корректировке монетарной политики или хотя бы как-то агрессивно прокомментировал ее будущее. Поскольку в таком случае от заседания FOMC 22.

Прошедшая неделя выдалась очень насыщенной на разного рода события, а также ценовые движения на финансовых рынках. Что характерно (или скорее не характерно) в ценовых движениях время от времени просматривалась логика и они в целом соответствовали тому фундаментальному фону, который формировался на неделе. Началась неделя с двойного негатива. С одной стороны.

Рынки на прошлой неделе ощущали явственный подъем настроения. В пользу этого говорили практически каждодневные обновления исторических максимумов по основным фондовым индексам США. Столь позитивный настрой можно объяснить разве что новостями о том, что Сенат проголосовал за законопроект по инфраструктурному плану Байдена. Учитывая масштаб планируемых затрат рост.

Главное событие вчерашнего дня – публикация очередной порции инфляционной статистики из США. На этот раз это производственная инфляция. Да, она менее важна для ФРС, нежели потребительская, поскольку более волатильная и подвержена конъюнктуре тех же товарных рынков. Но все же мы с вами понимаем, что рост цен на производстве неизбежно приведет к росту цен на.

Главное событие вчерашнего дня – голосование в Сенате по инфраструктурному законопроекту. Поскольку это был выстраданный компромисс между демократами и республиканцами, то особых сомнений в его успехе не было (итог голосования 69 – «за», 30 – «против»). Другое дело, что хвостиком к нему шел бюджетный законопроект размером в 3,5 трлн. И здесь республиканцы уже были.

Прошедшая неделя выдалась исключительно насыщенной на разного рода фундаментальные события повышенной важности. Началась неделя с падения фондового рынка Китая, продолжилась оглашением итогов двухдневного заседания FOMC ФРС, публикацией данных по ВВП США и Еврозоны, а все это еще и сопровождалось пиком сезона отчетности, когда свои квартальные результаты.

Главным событием вчерашнего дня после крайне никаких итогов заседания FOMC была публикация предварительных данных по ВВП США за второй квартал 2021 года. Видя опубликованные цифры, становится более понятной позиция ФРС. От ВВП США все ожидали мощного рывка в район 8,5%. По факту же вышло 6,5%. Если отталкиваться от прогнозной цифры, данные вышли провальными.

По состоянию на утро сегодняшнего дня отрапортовали практически все из FAAMG за исключением Amazon. Отчетность, как и ожидалось, была просто великолепной. Двузначные темпы роста доходов, резкое превышение прогнозов по прибыли – в общем чего еще желать. Не удивительно, что настроения инвесторов на фондовом рынке снова поменялись. Этому способствовала передышка в.

Фондовый рынок Китая на этой неделе пребывает в состоянии свободного падения. Что выглядит особенно странно на фоне общего роста аппетита к риску. Но факт остается фактом, по итогам вчерашнего дня размер падения на этой неделе приблизился к отметке в 10%. Мягко говоря, немало. Поводом стала информация, опубликованная на выходных, о новых правилах, касающихся.

После данных по потребительской инфляции в США, опубликованных в среду, вчера рынки как-то обреченно ожидали цифры по инфляции производственной. Обреченно потому, что если в случае с потребительской инфляцией можно было рассчитывать на умеренный рост цен, то с производственной на фоне многолетних рекордов на товарных рынках и даже исторических максимумов по целому.

Разбираю новый фонд от Тинькофф: NASDAQ (TECH)

Буквально сегодня на Тинькофф.Инвестициях вышел в публичный доступ новый индексный ETF (биржевой фонд): Тинькофф NASDAQ (тикер: TECH).

Это долларовый биржевой фонд, который фокусируется на IT-части из списка NASDAQ-100 и содержит 40 компаний, среди которых есть Apple, NVIDIA, Intel, AMD, Facebook и Alphabet (Google).

Если вы думали о том, как бы вам приобщиться к миру больших компаний сферы информационных технологий — но денег покупать отдельные акции большинства у вас (как и у меня) нет — то этот ETF даёт такой шанс всего лишь за 8 с небольшим центов.

Да-да, именно центов. На один доллар сейчас можно купить аж 12 акций фонда. Это самый доступный вариант «войти в IT» из существующих на бирже.

Давайте копнём глубже.

Что нам обещают

Естественно, создатели фонда рисуют нам красивую картинку:

Точнее, как, картинку — это исторический график, который сейчас выглядит очень привлекательно:

О чём еще рассказывают

В описании фонда Тинькофф сообщает дополнительные параметры:

Структура фонда

Фонд следует индексу NASDAQ-100 Technology Sector Index (NDXT). Этот индекс отслеживает компании из своего списка, относящиеся к технологическому сектору. Сейчас там 40 компаний, это все мировые имена в своей сфере.

Тинькофф на странице фонда пишет, что тот следует некоему NASDAQ Technology Total Return Index, но такого не существует в природе. А вот следование NDXT также подтвердили в официальных источниках.

У индекса равновесный подход — т.е., каждая компания занимает равную долю в 2.5%.

Однако, на момент написания статьи, фонд TECH не был настолько ровно сбалансирован: максимальная доля была у AMD — 3.57%, а минимальная у Western Digital — всего 1.68%.

И нет, такую разницу в долях вызвало не движение котировок, потому что покупки были совершены буквально пару биржевых дней назад. По неизвестной причине управляющие фондом выделяли разные суммы между 23 и 48 тысячами долларов на приобретение разных компаний.

Активы фонда и комиссии

На данный момент в фонде лежат акции на сумму почти в 1.4 миллиона долларов США:

Может показаться, что это много, но пока что фонд очень маленький. Для сравнения:

А вот в плане комиссий фонд Тинькофф NASDAQ обходит остальных:

Клиенты Тинькофф.Инвестиций имеют дополнительное преимущество в виде отсутствия брокерских комиссий за покупку/продажу/хранение акций фонда.

Выводы

Тинькофф NASDAQ (TECH) — очень интересный новый биржевой фонд, которого сильно не хватало в марте 2020-го.

Я думаю, что я буду покупать его в свой среднесрочный портфель (в рамках своей инвестиционной стратегии, конечно же) вместо AKNX и FXIT. И в пенсионный портфель тоже (когда-нибудь я напишу и про него).

Однако, как и в случае с остальными технологическими ETF, существует опасность существенной коррекции котировок — потому что сектор уже очень долго и очень активно тащит большую часть рынка вверх. Когда-нибудь рынок может решить, что пришло время фиксировать прибыль.

Лично я планирую решать эту потенциальную проблему ежемесячными покупками. Но, само собой, не призываю покупать этот фонд, решение принимаете только вы сами и ответственность за решение несёте тоже только вы сами.