код номера объекта в 3 ндфл 2019 где взять

Каков код вида дохода в декларации 3-НДФЛ?

Место кодов в форме 3-НДФЛ

3-НДФЛ за 2020 год подается на новом бланке из приказа ФНС от 28.08.2020 № ЕД-7-11/615@, скачать который вы можете, кликнув по картинке ниже.

Новая форма не сильно отличается от прежней версии. Но показатель «код вида дохода» присутствует и в ней.

Поля для указания кода, отвечающего определенному виду дохода в декларации 3-НДФЛ, присутствуют в 2 листах этого документа: приложениях № 1 и № 2 к разделу 2. Оба листа предназначены для отражения сводных сведений о доходах, которые физлицо — резидент РФ получило из источников, расположенных:

По структуре оба листа в целом похожи. В более простом по содержанию приложении 1 применительно к каждой налоговой ставке и каждому виду дохода отражается следующее:

О размерах применяемых ставок и их связи с видом дохода читайте в этом материале.

Приложение 2 построено по тому же принципу, но содержит более подробные данные, что вызвано необходимостью дополнительного указания в нем:

В приложении 1 для кода дохода отведена строка 020, а в приложении 2 — строка 031.

Какой код дохода указывать в стр. 020 при заполнении 3-НДФЛ о продаже недвижимости см. в материале от КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и бесплатно изучите порядок заполнения декларации.

Где найти наименование кодов видов доходов

Коды видов доходов, приводимые в приложениях 1 и 2 к разделу 2, принципиально различны. Для приложения 1 они перечислены в приложении № 3 к Порядку заполнения 3-НДФЛ, содержащемуся в приказе ФНС от 28.08.2020 № ЕД-7-11/615@, которым утверждена и форма декларации. А для приложения 2 эти коды приведены в приложении № 4 к Порядку заполнения.

Коды, относящиеся к приложению 1, делятся на 10 видов и имеют нумерацию от 01 до 10. Среди них выделяются доходы, возникающие:

Для приложения 2 предусмотрены коды с 21 по 32:

Итоги

Указание кода вида дохода предусмотрено в двух листах формы 3-НДФЛ: приложениях к разделу 2. Шифры кодов для этих листов применяются различные. Берутся они из разных мест одного и того же источника: приложений № 3 и № 4 к Порядку заполнения 3-НДФЛ соответственно.

Образец и пример заполнения Приложения 7 декларации 3-НДФЛ на имущественный вычет

Что за приложение 7 появилось в новой форме декларации по подоходному налогу? Как его заполнить и с какими трудностями могут столкнуться граждане, подающие документы на имущественный вычет?

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Как заполняется Приложение 7 декларации 3-НДФЛ: инструкция

В конце прошедшего года — за 3 дня до его конца — ФНС России анонсировала новую версию программы для заполнения формы 3-НДФЛ за 2018 год, а приказом от 3 октября № ММВ—7-11/569@ утвердила новый бланк самой декларации.

Скачать новый бланк вы можете отсюда.

Среди прочих изменений в форме — смена названий листов. Так, лист Д1, необходимый гражданам, получающим имущественный вычет, переименован в «Приложение 7». Этот лист и раньше вызывал затруднения при заполнении, особенно во второй и следующие года, когда переносятся остатки, а теперь, после изменений, гражданам нужно заново учиться его заполнять.

Порядок заполнения Приложения 7 в 3-НДФЛ зависит от того, первый ли год вы подаете форму на вычет или продолжаете получать его с прошлых лет. Если в 2019 году вы впервые подаете документы на возврат, то заполнить лист просто — по имеющимся документам на квартиру.

Если же вы получили возврат хотя бы за 1 год, то для дальнейшего заполнения вам потребуется декларация с прошлого года. А если вы сдаете для возврата по процентам — то заполнение требует еще большего внимания.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Пример и образец заполнения Приложения 7 декларации 3-НДФЛ на имущественный вычет

Прежде чем заполнять лист, нужно знать, каким образом предоставляется возврат и какие сведения необходимы. Нюансы:

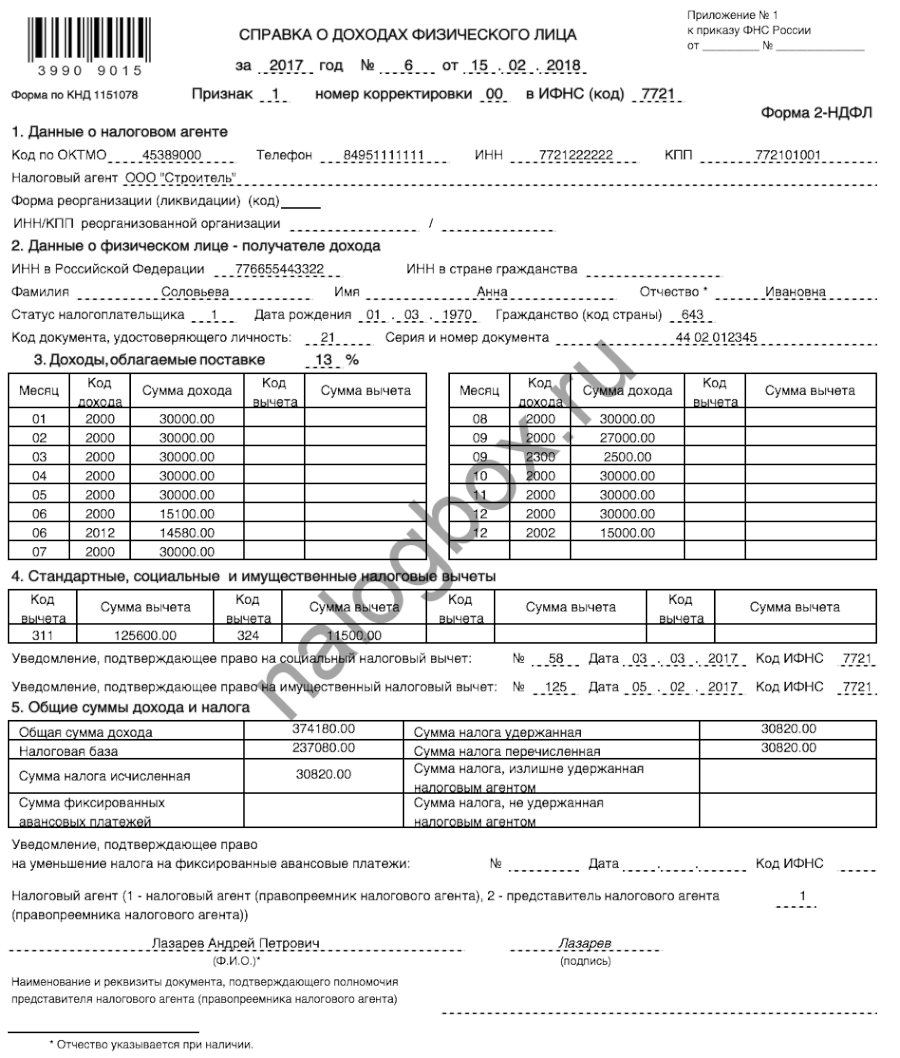

Справка выглядит так:

Из нее вы узнаете, какую сумму НДФЛ уплатили за зарплату помесячно и всего за год.

Для заполнения листа нужны исходные данные.

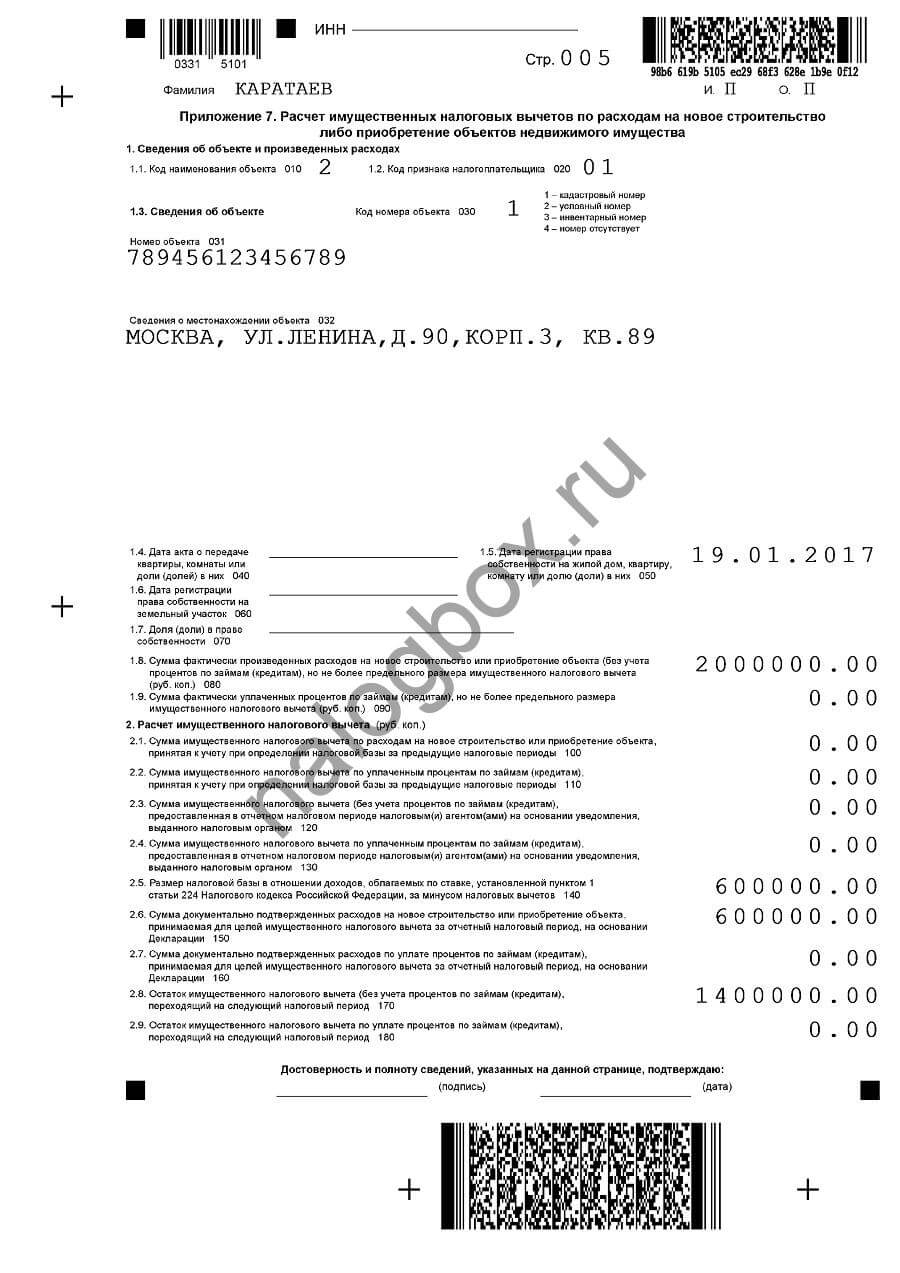

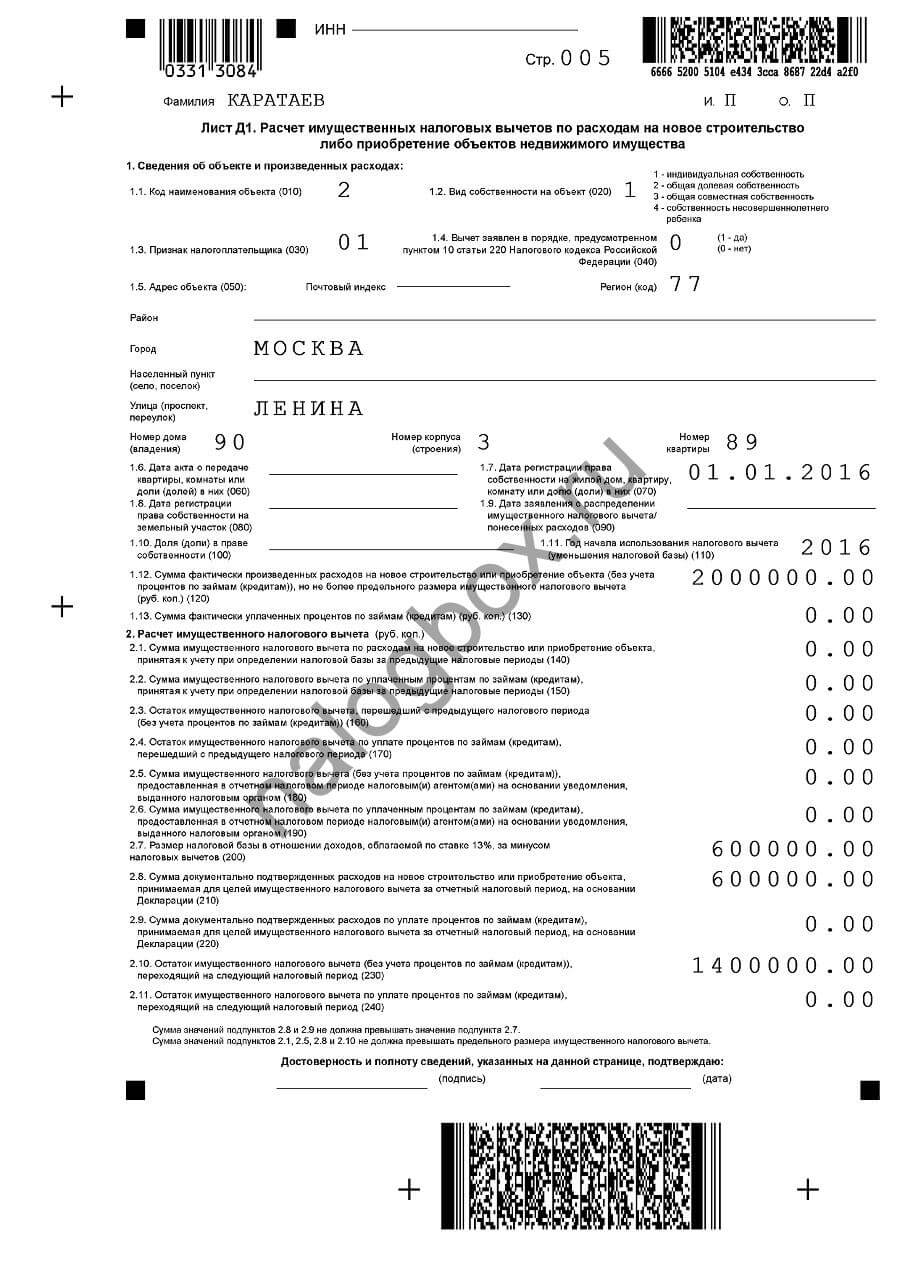

Пример 1

База лица за год: 50 000 × 12 месяцев = 600 000.

НДФЛ за год: 600 000 × 0,13 = 78 000.

Максимальный вычет лица: 2 000 000, хотя он потратил 2 500 000. Но по ст.220 Налогового кодекса России можно использовать вычет в пределах 2 000 000. За год можно вернуть столько, сколько заплатил, значит, Каратаев вернет 78 000 и использует 600 000 от вычета.

Остаток, переходящий на новый год, составит: 2 000 000 — 600 000 = 1 400 000 рублей.

Механизм вычета: база за 2018 год составляла 600 000, из них был удержан и уплачен работодателем налог — 78 000. Каратаев подал документы в 2019 году и применил право на вычет. Из базы вычитается сумма вычета (отсюда и название — вычитание из базы): 600 000 — 2 000 000, но база не может быть отрицательной и приравнивается нулю. После применения вычета ИФНС как бы производит перерасчет, и база становится нулевой. Если база нулевая, то и налог нулевой, а значит, удержанная и уплаченная в прошлом году сумма — 78 000 — излишне уплаченная. Каратаев пишет заявление на возврат излишне уплаченной суммы, и ему их возвращают на указанный в заявлении счет.

Остаток вычета — 1 400 000 — он сможет использовать в 2020 году: вернет НДФЛ таким же способом, уплаченный и пересчитанный за 2019 год.

Как это выглядит на листе «Приложение 7»:

Так заполняется лист в первый раз. Рекомендуется заполнять 2 экземпляра и сохранить один для себя, чтобы заполнять по нему следующую декларацию — в 2020-ом году.

Как узнать номер объекта для 3-НДФЛ?

Номер объекта 031 в декларации — это идентификационный номер квартиры. В строке 030 вы выбрали вид номера — кадастровый, инвентаризационный или условный, и должны записать его. По одному лишь адресу идентифицировать объект нельзя. Даже в договоре купли-продажи минимальная информация об имуществе — кадастровый номер и адрес.

Где посмотреть кадастровый номер:

Как найти номер на сайте Росреестра:

Этот номер объекта записывается в строку 031 в 3-НДФЛ — сплошным рядом цифр. При отсутствии номера вообще (например, при ДДУ), строка не заполняется.

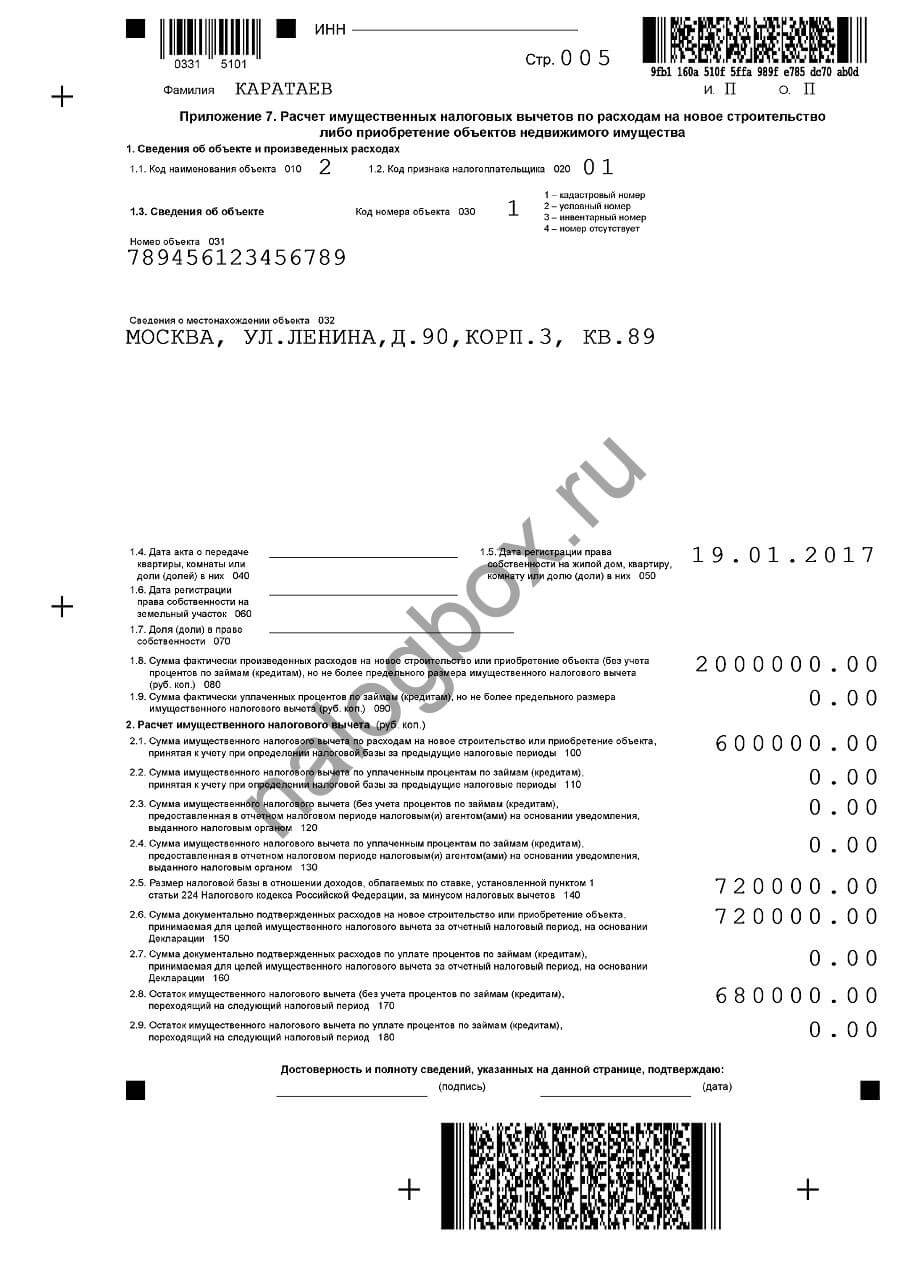

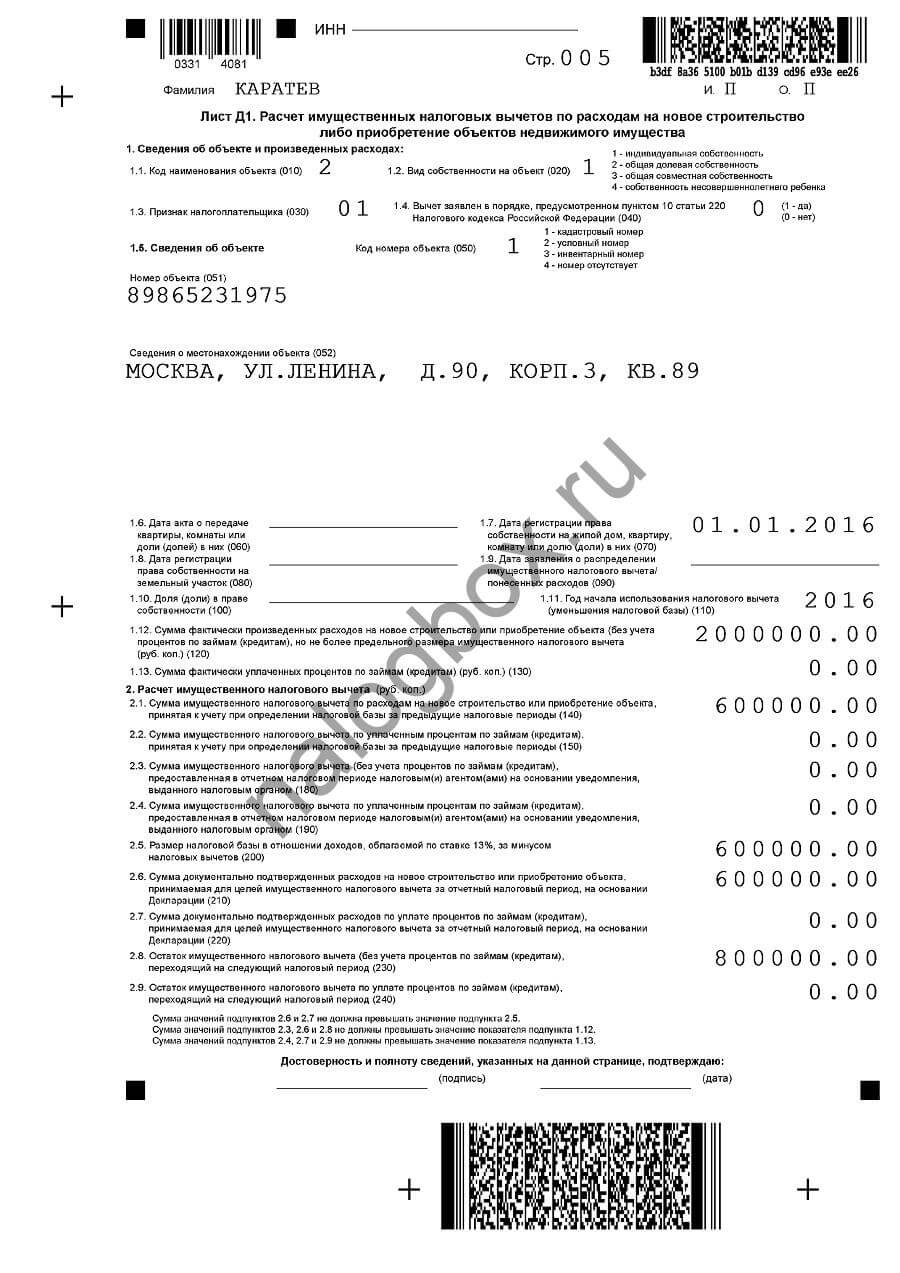

Как заполнять Приложение 7 декларации 3-НДФЛ на второй, третий год: пример

Теперь рассмотрим, как заполняется лист, если декларация подается не в первый, а во второй или третий раз.

Пример 2

За 2017 год Каратаев заработал 600 000, уплатил 78 000 НДФЛ и вернул столько же. Его остаток вычета — 1 400 000 рублей. За 2018 год он заработал 720 000, уплатил 93 600. Следовательно, он использует 720 000 вычета и на 2020 год переходит остаток: 1 400 000 — 720 000 — 680 000 рублей.

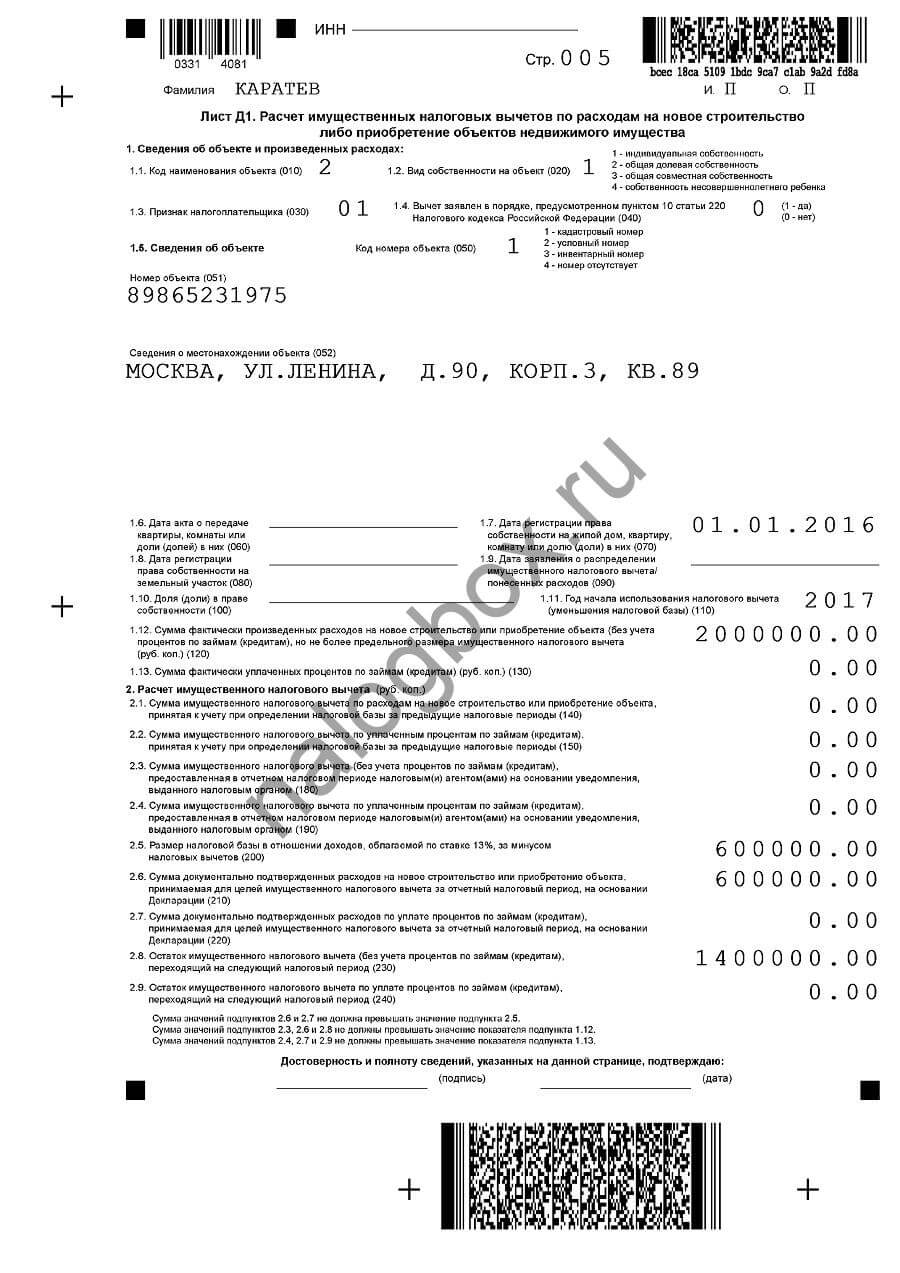

Как выглядел лист Д1 Каратаева за 2017 год:

Приложение 7 декларации 3-НДФЛ в 2019 году, образец на второй год:

Здесь заполняются и другие строки, в отличие от первого раза. Нужно рассчитать в 3-НДФЛ Приложение 7 строку 100 — часть использованного вычета. Переписываете его с прошлогоднего листа — в листе Д1 это строка 210.

По строке 140 Приложения 7 в новой 3-НДФЛ записывается текущая база — доходы по справке 2-НДФЛ. Это предел за 2018 год, который можно использовать. В следующей строке, 150, записывается часть вычета, которая будет использована сейчас, она либо равна базе, либо меньше. Поскольку у нас еще большой остаток, то записываем сюда сумму, равную базе.

Если вы получали вычет по месту работы — это метод, когда вы не возвращаете уплаченный НДФЛ, а вместо этого перестаете платить НДФЛ с зарплаты, то вам нужно заполнить строку 120 декларации 3-НДФЛ Приложения 7 и 130 — в случае возмещения расходов за ипотеку.

Заполнить строку 110 в 3-НДФЛ нужно лицам, уже использовавшим полностью 2 000 000 и перешедшим к компенсации затрат на проценты.

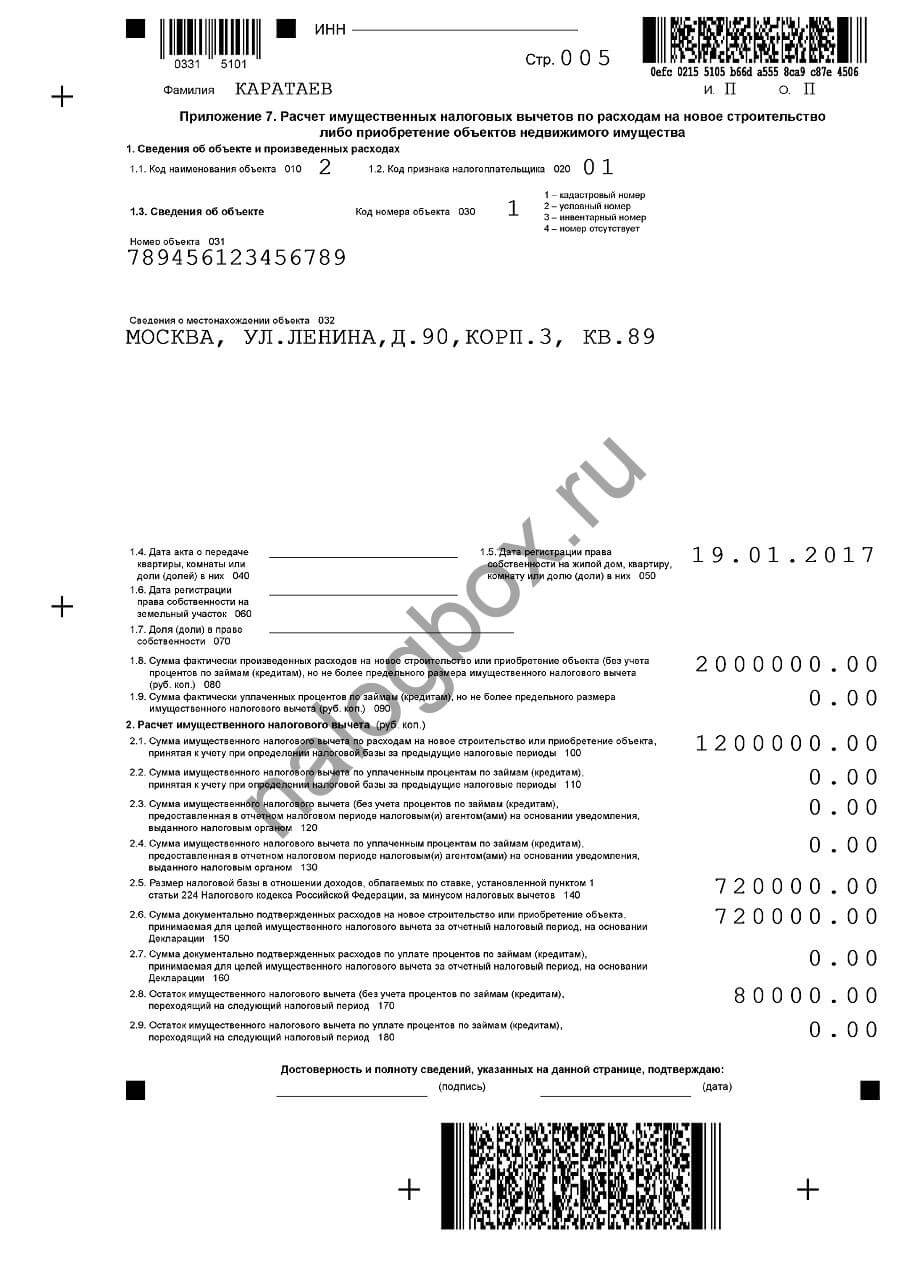

Рассмотрим заполнение за третий год.

Пример 3

Лист Д1 за первый год:

В первом году были использованы 600 000. На новый год перешли 1 400 000 рублей.

Лист Д1 за второй год:

Здесь использованы еще 600 000. На новый год перешли: 2 000 000 — 600 000 + 600 000 = 800 000 рублей.

Приложение 7 за третий год:

После использования вычета в размере 720 000, у Каратева остается небольшой остаток — 80 000, которые он применит в 2020-ом году.

Код наименования объекта в 3 НДФЛ

Практически всю отчетность в налоговую инспекцию за каждого работника предоставляет работодатель. Однако в некоторых ситуациях необходимо самостоятельно заполнить декларацию. Чаще всего речь идет о форме 3 НДФЛ, которая имеет актуальность не только для индивидуальных предпринимателей и нотариусов, но и для обычных граждан, которые либо обязаны оплатить налог с дополнительного дохода, либо претендуют на получение налогового вычета. Внесение сведений в данный документ имеет ряд особенностей, так как они представлены в закодированном виде. Рассмотрим более подробно вопрос о том, что указывать в поле, в котором отображается код наименования объекта в 3 НДФЛ, и в каких случаях необходимо его заполнение.

Что подразумевает под собой код наименования объекта в 3 НДФЛ и когда требуется его указание?

Как видно из названия рассматриваемой графы, в данном случае требуется указание типа жилья, про который идет речь в налоговой декларации. Необходимость его внесения появляется в том случае, когда подаются сведения с целью получения имущественного налогового вычета на основании покупки или строительства жилья. С таким прошением может обратиться физическое лицо при наличии документального подтверждения понесенных расходов на указанные цели. Они прикладываются к заполненной декларации формы 3-НДФЛ. Она состоит из нескольких листов и несет в себе обширные сведения о налогоплательщике и проведенной им сделке.

Для того чтобы правильно заполнить налоговую декларацию, можно обратиться в специализирующие на оказании подобных услуг организации и заплатить нужную сумму. Такой вариант подойдет для тех, у кого нет возможности тратить время на изучение вопросов законодательства или же кто имеет нестандартную ситуацию, при которой важно получить консультацию специалиста.

Однако самостоятельное заполнение налоговой декларации также возможно, так как здесь достаточно руководствоваться инструкцией. Кроме того, существует ряд сайтов, которые упрощают данную задачу, предоставляя возможность заполнения налоговой декларации онлайн.

С налоговой декларации указывается ряд сведений, поэтому при ее заполнении необходимо иметь возможность обратиться к таким документам как:

В числе прочих сведений заполняются и графы на листе Д1. Здесь имеет место расчет вычета, который полагается исходя из факта строительства или покупки жилья (13% от потраченной суммы, то не более 260 тысяч рублей). Именно здесь находится рассматриваемая в данной статье графа. В ней следует указать, какой именно объект недвижимости перешел в собственность налогоплательщика. Обратите внимание, что возврат подоходного налога может быть осуществлен только за последние три года.

Код наименования объекта в 3-НДФЛ

kod_naimenovaniya_obekta_v_3-ndfl.jpg

Похожие публикации

Граждане, имеющие налогооблагаемые доходы, в соответствии со ст. 220 НК РФ имеют право на применение имущественного вычета по подоходному налогу при покупке недвижимости. Для этого надо обратиться в налоговую инспекцию с комплектом документов, подтверждающих понесенные затраты и размер доходов за истекший год. Вместе с подтверждающими документами необходимо подать декларацию 3-НДФЛ.

Поле «Код наименования объекта» в декларации 3-НДФЛ

Декларация о доходах оформляется заявителями налоговых вычетов по шаблону, утвержденному Приказом от 03.10.2018 г. № ММВ-7-11/569@. Для получения вычета надо отразить общий доход за год, полученный из разных источников, объем удержанного и уплаченного НДФЛ. Имущественные вычеты, связанные с приобретением нового объекта недвижимости, фиксируются в Приложении 7. Если по отчетному году применяются другие виды вычетов, они должны быть указаны в декларации в Приложении 5 (стандартные, социальные, инвестиционные).

«Код наименования объекта» в 3-НДФЛ – 010-я строка Приложения 7, в ней отражается цифровой шифр. Возможные варианты кодов представлены в Приказе № ММВ-7-11/569@ в Приложении 6 к Порядку заполнения декларации. В перечне указано 7 категорий недвижимости, по которым фискальный орган может идентифицировать предмет сделки по договору купли-продажи:

Кодом «1» обозначается жилое домовладение, купленное физлицом.

Код наименования объекта «2» в 3-НДФЛ используется для приобретаемых гражданами квартир.

Если заявитель обращается в налоговую инспекцию с просьбой возместить ему часть затрат в сумме удержанного из доходов НДФЛ в связи с покупкой комнаты, в декларации в поле 010 Приложения 7 должен стоять шифр «3».

Код наименования объекта «4» в 3-НДФЛ применяется при покупке недвижимости в совместную собственность, то есть, заявитель получает право владения и распоряжения только на долю в жилом доме, квартире, комнате или земельном участке (размер доли не имеет значения).

Имущественный вычет положен и физическим лицам, которые приобрели земельный надел, предназначенный для ИЖС (индивидуального жилищного строительства) – в этом случае в декларации приобретенное имущество обозначается шифром «5».

Если куплен участок, на котором находится приобретенный жилой дом, в декларации этот актив отражается через код «6».

Код наименования объекта «7» в 3-НДФЛ применяется в ситуациях с приобретением сразу двух активов по одному договору купли-продажи – жилого дома вместе с земельным наделом.

При заполнении Приложения 7 декларационной формы необходимо обязательно ввести данные в поля, обозначающие тип купленного объекта недвижимости, код его номера (инвентарный, кадастровый, условный). При отсутствии сведений об инвентарном или другом коде актива, надо идентифицировать недвижимость, указав ее местонахождение. Обязательно вписываются данные о том, когда заявитель купил дом, квартиру или другой актив, каким числом было оформлено право собственности.

Если вычет заявляется сразу по нескольким приобретениям, код наименования объекта в 3-НДФЛ (010 строка) указывается отдельно по каждому активу. То есть, по каждому имуществу оформляется отдельный лист Приложения 7 с обозначением соответствующего типа недвижимости.

Дополнительно в этой части декларации производится расчет величины вычета к возмещению:

указывается размер затрат на покупку или строительство недвижимости;

показывается сумма кредитных процентов по ипотеке, оформленной в связи с приобретением конкретного имущества;

если ранее уже была израсходована часть вычета, это отражается в декларации, чтобы при расчете итоговой суммы к возмещению был соблюден максимальный лимит налоговой льготы;

если за один год вычет в полном объеме применить не удалось, его остаток можно перенести на следующий период.

Код наименования объекта в 3-НДФЛ – обязательный элемент декларации, подаваемой для возврата налоговых платежей в рамках имущественного вычета. Независимо от того, какой шифр будет указан в графе 010, совокупная максимальная величина льготы останется неизменной – 2 млн руб.

Полные тексты нормативных документов в актуальной редакции вы всегда сможете посмотреть в КонсультантПлюс.

Код наименования объекта в 3-НДФЛ

Код номера объекта в декларации 3 ндфл 2020 это

Сроки проверки зависят от многих факторов, одним из которых является корректность оформления налоговой декларации. Указанный код должен обязательно соответствовать действительности и быть аккуратно внесен в документ в том случае, если бланк 3-НДФЛ заполняется вручную. Каждая цифра кода должна быть написана строго внутри одной клетки и не выходить за ее пределы.

Для обычных граждан подходящий код категории налогоплательцика 3-НДФЛ – «760», а код категории налогоплательщика «720» 3-НДФЛ выделен для индивидуальных предпринимателей. 720 Физическое лицо, зарегистрированное в качестве индивидуального предпринимателя 730 Нотариус, занимающийся частной практикой, и другие лица, занимающиеся частной практикой 740 Адвокат, учредивший адвокатский кабинет 750 Арбитражный управляющий 760 Иное физлицо, декларирующее доходы в соответствии со статьями 227.1 и 228 Налогового кодекса, а также с целью получения налоговых вычетов в соответствии со статьями 218-221 или с другой целью 770 Индивидуальный предприниматель – глава крестьянского (фермерского) хозяйства Код вида документа в декларации 3-НДФЛ На титульном листе декларации в разделе о документе, удостоверяющем личность, укажите его кодовое значение.

Поле «Код наименования объекта» в декларации 3-НДФЛ

Декларация о доходах оформляется заявителями налоговых вычетов по шаблону, утвержденному Приказом от 03.10.2018 г. № ММВ-7-11/569@. Для получения вычета надо отразить общий доход за год, полученный из разных источников, объем удержанного и уплаченного НДФЛ. Имущественные вычеты, связанные с приобретением нового объекта недвижимости, фиксируются в Приложении 7. Если по отчетному году применяются другие виды вычетов, они должны быть указаны в декларации в Приложении 5 (стандартные, социальные, инвестиционные).

«Код наименования объекта» в 3-НДФЛ – 010-я строка Приложения 7, в ней отражается цифровой шифр. Возможные варианты кодов представлены в Приказе № ММВ-7-11/569@ в Приложении 6 к Порядку заполнения декларации. В перечне указано 7 категорий недвижимости, по которым фискальный орган может идентифицировать предмет сделки по договору купли-продажи:

При заполнении Приложения 7 декларационной формы необходимо обязательно ввести данные в поля, обозначающие тип купленного объекта недвижимости, код его номера (инвентарный, кадастровый, условный). При отсутствии сведений об инвентарном или другом коде актива, надо идентифицировать недвижимость, указав ее местонахождение. Обязательно вписываются данные о том, когда заявитель купил дом, квартиру или другой актив, каким числом было оформлено право собственности.

Если вычет заявляется сразу по нескольким приобретениям, код наименования объекта в 3-НДФЛ (010 строка) указывается отдельно по каждому активу. То есть, по каждому имуществу оформляется отдельный лист Приложения 7 с обозначением соответствующего типа недвижимости.

Дополнительно в этой части декларации производится расчет величины вычета к возмещению:

Код наименования объекта в 3-НДФЛ – обязательный элемент декларации, подаваемой для возврата налоговых платежей в рамках имущественного вычета. Независимо от того, какой шифр будет указан в графе 010, совокупная максимальная величина льготы останется неизменной – 2 млн руб.

Где взять код вида дохода в декларации 3-НДФЛ

При заполнении в 3-НДФЛ Приложения 1 код вида дохода (поле 020) выбирается из списков таких кодов. Перечень доходов от российских источников теперь приводится в отдельном приложении № 3 к Порядку заполнения декларации, а от иностранных – в приложении № 4.

В справочнике кодов видов дохода 3-НДФЛ, заполняемой в 2019 году (по российским источникам), внесены незначительные изменения – поменялось само название (исчезло слово «справочник»), и были перенумерованы доходы. Хотя сами наименования доходов остались теми же, из-за перестановки поменялись их номера, начиная с кода «02» (ранее он был «09») и введены новые коды для доходов, полученных от иностранных источников. Поэтому воспользоваться предыдущими справочниками или декларациями за прошлые годы нельзя – возникнет ошибка.

Номер кода нужен для листов «Приложение 1» и «Приложение 2», в котором перечисляются полученнын физлицом суммы, включая денежные средства от иностранных источников. При выборе в 2019 году нужно использовать только реестр в действующей редакции.

Что такое декларация 3-НДФЛ

Все налоги, исчисляемые с доходов физических лиц, тщательно контролируются государством при помощи специализированной инспекции ФНС. Происходит это в связи с тем, чтобы физические и юридические лица исполняли свои обязательства в полном объёме и в срок. Для тотального учёта каждого налогоплательщика было введено понятие уникального его номера, или ИНН, который участвует как основной шифр лица в базе данных налоговиков.

Для формирования отчётности определения налогового удержания на данный ИНН гражданина существует специальная форма 3-НДФЛ.

Информация! 3-НДФЛ — утверждённый на всех государственных уровнях универсальный документ, который ежегодно собирает в себе все сведения о доходах и расходах физических лиц, на расчёте разности между которыми определяется налогооблагаемая база, с которой и взыскивается налог в бюджет страны.

В НДФЛ заносятся основные сведения о следующих операциях:

Для каждой из операций в декларации отведены специальные листы, подлежащие заполнению.

Готовая декларация предоставляется в налоговую инспекцию вместе с комплектом бумаг, подтверждающих доход и расходы населения, которая тщательно анализируется сотрудниками, а в результате гражданину представляется к погашению сумма налогового взыскания или вычета.

Код номера объекта в 3 ндфл 2019 где взять при покупке квартиры

При покупке недвижимости граждане получают право на возврат имущественного налогового вычета от суммы приобретения имущества. Как подается декларация на налоговый вычет, и какие еще документы для возврата понадобятся? Состав справки Декларация на имущественную компенсацию состоит из 23 листов.

Заполнение 3 ндфл при возврате налога на квартиру

Так, лист Д1, необходимый гражданам, получающим имущественный вычет, переименован в «Приложение 7». Этот лист и раньше вызывал затруднения при заполнении, особенно во второй и следующие года, когда переносятся остатки, а теперь, после изменений, гражданам нужно заново учиться его заполнять.

Код номера объекта в декларации 3 ндфл за 2018

В верхней части каждой заполняемой страницы укажите ИНН, а также фамилию и инициалы. ИНН обязательно заполнить, если декларацию подает предприниматель. Физические лица могут не заполнять это поле, но тогда придется указать паспортные данные (п. 1.10 и подп. 7 п. 3.2 Порядка).

В поле «Код категории налогоплательщика» укажите код в соответствии с приложением 1 к Порядку, утвержденному приказом ФНС от 03.10.2018 № ММВ-7-11/569. Для индивидуального предпринимателя поставьте в этом поле «720», для физических лиц – «760». Отдельные коды предусмотрены для нотариусов, адвокатов, арбитражных управляющих, глав крестьянских (фермерских) хозяйств.

Изменения в декларации 3-ндфл за 2017 год по сравнению с декларацией 2016 года

Кроме того, можно воспользоваться сервисом, который поможет определить не только КБК, но и номера вашей инспекции Федеральной налоговой службы и Общероссийского классификатора территорий муниципальных образований (ОКТМО).

НДФЛ уплачен позже срока: как избежать штрафа? Как рассчитать отпускные и компенсацию за неиспользованный отпуск? Является ли счетной ошибкой выплата зарплаты без учета НДФЛ? Смотрят тему: гость. Заречный 22 марта в Здравствуйте! Заречный 23 марта в Спасибо.

Чем вызвано появление новой формы? Что в ней принципиально изменилось? На что надо обратить особое внимание при подготовке отчетности по НДФЛ налогоплательщикам, в том числе индивидуальным предпринимателям? Приказом ФНС России от Данный приказ вступает в силу с Титульный лист, разд. Заполняется только налогоплательщиками, являющимися налоговыми резидентами РФ;

Приложение 7 налоговой декларации 3-НДФЛ — образец заполнения

Как правильно заполнить 3-НДФЛ для подачи на налоговый вычет. Порядок заполнения приложения 7 налоговой декларации 3-НДФЛ, если вычет оформляется впервые: раздел 1. Заполнение приложения 7, если вычет оформляется в первый раз: раздел 2. Приложение 7 декларации 3-НДФЛ — образец заполнения, если вычет оформляется повторно. По всем этим основаниям плательщик НДФЛ может уменьшить размер удержанного у него налога и затребовать возврат из бюджета перечисленных за него ранее сумм НДФЛ.

Особенно это важно, если вы все данные записываете вручную, потому что ничего исправлять в готовой декларации нельзя. Заполняем расчет к приложению 1 построчно : вписываем ИНН, фамилию и инициалы; номер страницы пока оставляем; — графа для указания кадастрового номера объекта недвижимости

Содержится в документах на имущество, можно бесплатно узнать по базе Росреестра; — вписать кадастровую стоимость объекта на 1 января года, в котором недвижимость была приобретена.

Программа Декларация 3-НДФЛ в 2018: как заполнять новую форму

В 2018 году вступили в силу новые изменения в бланках декларации 3-НДФЛ, с помощью которых можно будет отчитываться за 2017 год.

Они изменяются в соответствии с приказом ФНС России № ММВ-7-11/822@ от 25 октября 2017 года. В нем указано, что все нововведения вступают в силу в течение 2-х месяцев после утверждения этого проекта. А вот утвержден он был (зарегистрирован в Минюсте России) только 15 декабря 2017.

Пока вопрос остается открытым: новые бланки деклараций начнут действовать только с 15 февраля 2018 года или же налоговые инспекции начнут принимать 3-НДФЛ уже в январе?

Программа Декларация-2017

Скачать новую программу Декларация для заполнения отчетности в 2018 году можно на официальном сайте налоговой инспекции nalog.ru.

Далее выбираем, что нам необходимо заполнить 3-НДФЛ в электронной форме. Здесь есть пункт «Использовать программу по заполнению декларации». Переходим.

На открывшейся странице можно скачать программу Декларация за любой год. Первая вкладка позволяет загрузить программное обеспечение за 2017 год. Также можно скачать программы для заполнения форм деклараций за все предыдущие года.

Изменения 2018 года

Давайте посмотрим, что же изменилось, и как теперь легко можно самостоятельно заполнить налоговую декларацию о доходах. Запускаем программу Декларация 2017. Внешнее оформление не сильно поменялось. Давайте посмотрим на детали.

Задание условий

Первая вкладка Заполнение условий.

Здесь, также как и раньше, указывается номер налоговой инспекции, номер корректировки и — важно — сюда вынесено поле заполнение ОКТМО. Этот код указывается в соответствии с вашим местом жительства, точнее, пропиской

Сведения о декларанте: ищем адрес

На следующей вкладке Сведения о декларанте произошли более заметные изменения. Здесь заполняются те же самые данные, что и ранее: имя, фамилия, ИНН, дата рождения, паспортные данные, телефон.

Но, как вы видите, вкладки Адрес, которая была в прошлых декларациях, здесь нет.

Согласно приказу Федеральной налоговой службы России от 25 октября 2017 года эти данные в отчетности за 2017 год не заполняются.

Стандартные

На вкладке Вычеты появились некоторые изменения. Стандартные вычеты остались теми же самыми. Здесь можно заполнять сведения о количестве имеющихся детей, на которых положены налоговые льготы.

Социальные

На вкладке Социальные вычеты добавился новый пункт: оценка квалификации. Начиная с 2017 года, можно получать возврат подоходного налога, если вы пользовались данной услугой и платили за нее деньги.

Имущественные

Вкладка Имущественный вычет. Здесь произошли также небольшие изменения. Появилось новое поле для ввода — это код номера объекта и номер объекта недвижимости.

Теперь здесь можно ввести несколько вариантов. Можно указать кадастровый номер, условный номер, инвентарный номер или же поступить, как и прежде: заполнить адрес купленной квартиры. Выбираем, например, что номер отсутствует и, в этом случае, пишем адрес купленного объекта недвижимости.

В том случае, если мы указываем кадастровый номер, то вводить адрес купленной квартиры или дома не нужно.

Инвестиционные

В декларации за 2017 год появились новые возможности для получения инвестиционного вычета, сведения о котором указывается на 4 закладке.

Теперь сумма этого налогового вычета не ограничена. Таким образом, если с операций на инвестиционном счете получен доход, из него был уплачен налог, то его можно будет полностью вернуть обратно.

Сроки сдачи

Вот те изменения, которые нужно учитывать при заполнении бланка декларации 3-НДФЛ. Также хочу напомнить, что срок сдачи декларации в 2018 году заканчивается 30 апреля.

Это правило действует в том случае, если вы продали какой-либо объект движимого или недвижимого имущества, а также, если получили доходы, с которых не был удержан подоходный налог.

Чем раньше вы это сделаете, тем быстрее получите причитающиеся вам деньги. А дальше сами решайте — когда вам начинать заполнять вашу налоговую отчетность.

Код наименования объекта в 3 НДФЛ, какой код наименования объекта писать в справке 3 НДФЛ

Бесплатная консультация по телефону: 8(800)201-99-74 Основные изменения в бланке декларации за 2019 год С 01 января 2019 года в России началась очередная декларационная кампания по НДФЛ. В срок до 30 апреля 2019 года по полученных доходам в 2019 году не от работодателей (налоговых агентов) обязаны отчитаться лица: Налог, рассчитанный по итогам декларации 3-ндфл, необходимо заплатить в срок — не позднее 15 июля 2019 года, иначе предусмотрена административная (а в некоторых случаях и уголовная) ответственность.

В последнем случае необходимо использовать лист Б. В первом его пункте, который озаглавлен как расчет сумм доходов и налога, имеется обозначение 031, также требующее внесения кода вида доходов. Онлайн журнал для бухгалтера НДФЛ В Листе Д1 необходимо также выбрать признак налогоплательщика (030)

— Очень возможно, что при включении затрат на приобретение права аренды земельного участка в расходы, связанные с приобретением этого участка и строительством жилого дома, у налоговиков могут возникнуть претензии.

Я за 700 000 руб. выкупил у физлица право аренды земельного участка, потом купил у администрации поселка сам участок и построил на нем жилой дом. Дом с участком проданы в 2018 г., в собственности были менее 3 лет. Можно ли включить в расходы, уменьшающие доход, затраты на покупку права аренды участка?

Можно ли распределить фактические расходы между совладельцами

Имейте в виду: при продаже нескольких долей в течение года вычет в размере 250 000 руб. будет применен ко всей сумме полученного дохода, а не к каждой сделке. Это значит, что значение в строке 120 приложения 6 в этом случае не может превышать 250 000 руб. Если, скажем, ваши доходы по сделкам составили 150 000 руб. и 400 000 руб., вам придется заплатить НДФЛ в сумме 39 000 руб. (((150 000 руб. + 400 000 руб.) — 250 000 руб.) x 13%).

Приказ ФНС от 07.10.2019 № ММВ-7-11/506@ утвержден Минфином России 16 октября 2019 года. Называется он длинно: «О внесении изменений в приложения к приказу ФНС России от 03.10.2018 № ММВ-7-11/569@ «Об утверждении формы налоговой декларации по налогу на доходы физических лиц (форма З-НДФЛ), порядка ее заполнения, а также формата представления налоговой декларации по налогу на доходы физических лиц в электронной форме» и раскрывает основные изменения в налоговой декларации по форме 3-НДФЛ за 2019 год.

Какие есть коды и что они обозначают

Приступив к заполнению налоговой декларации, физические лица сразу же столкнутся с таким понятием, как код налогового периода. Данные комбинации чисел, как правило, состоят из двух знаков и обозначают срок длительности налогового периода. Например, если это первый квартал года, то в бланке 3-НДФЛ пишется число 51, если это один месяц, то числа от 71 до 82 (71 – это январь, а 82 – декабрь), а если год – то 34.

Код категории налогоплательщика

Код вида прибыли

Поскольку доходы физического лица могут поступать из самых разнообразных источников, для их идентификации была придумана специальная кодировка:

Признак налогоплательщика

Поскольку правилами налогового законодательства установлено, что получить вычет могут не только сами физические лица, переплатившие НДФЛ, но и их близкие родственники, то существует такое понятие, как признак налогоплательщика. Таким образом, если на уменьшение размера налоговой базы претендует владелец имущества, то необходимо использовать код 01, а если его жена либо муж – 02.

Также этот параметр в некоторых случаях обозначает вид собственности, оформленный на недвижимость. Для того чтобы указать, к какой категории относится имущество, на которое поступила заявка на вычет, используют такие числовые комбинации:

Признак налогоплательщика

Пункт 1.3. (030) называется «Признак налогоплательщика» и характеризует лицо, которое подаёт заявление в налоговую инстанцию. По закону заявление на налоговый возврат может подавать не только сам владелец квартиры. Разберёмся, кто это может быть и какой код необходимо указывать:

Другой вариант — муж и жена купли в общую долевую собственность дом, заявление подаёт жена лично за себя. В таком случае в пункте 010 она указывает цифру 4, в пункте 020 — цифру 2, а в пункте 030 — 01.

Кроме вышеуказанных кодов, в декларации необходимо указать полные сведения о купленном недвижимом объекте. Во-первых, там вписывается полный адрес. Во-вторых, дата регистрации права собственности на квартиру или дом. В-третьих, сумма, внесённая за покупку или строительство дома. Если недвижимость бралась в ипотеку или кредит, то указываются проценты по займу. Далее производится расчёт налогового вычета и указывается сумма, которая должна быть возвращена налогоплательщику.

Скачать бланк Налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ)

От верно заполненной декларации зависит, будет ли произведён налоговый вычет или нет. Ошибки и исправления недопустимы. Если после подробного разбора у человека, претендующего на вычет остаются сомнения, что вписывать в ту или иную графу, то самым разумным вариантом будет обращение к налоговому консультанту, который сможет помочь с заполнением декларации.