Как узнать процентную ставку

Кредитный калькулятор

График платежей

Таблица выплат

| № | Дата платежа | Остаток задолженности | Начисленные проценты | Плановый платёж | Сумма платежа |

|---|---|---|---|---|---|

| 1 | 18.12.2021 | 500 000,00 руб. | 0 руб. | 0 руб. | 0 руб. |

| 2 | 18.01.2022 | 500 000,00 руб. | 7 643,84 руб. | 38 196,16 руб. | 45 840,00 руб. |

| 3 | 18.02.2022 | 461 803,84 руб. | 7 059,91 руб. | 38 780,09 руб. | 45 840,00 руб. |

| 4 | 18.03.2022 | 423 023,75 руб. | 5 841,20 руб. | 39 998,79 руб. | 45 840,00 руб. |

| 5 | 18.04.2022 | 383 024,96 руб. | 5 855,56 руб. | 39 984,44 руб. | 45 840,00 руб. |

| 6 | 18.05.2022 | 343 040,52 руб. | 5 075,12 руб. | 40 764,88 руб. | 45 840,00 руб. |

| 7 | 18.06.2022 | 302 275,64 руб. | 4 621,09 руб. | 41 218,91 руб. | 45 840,00 руб. |

| 8 | 18.07.2022 | 261 056,74 руб. | 3 862,21 руб. | 41 977,79 руб. | 45 840,00 руб. |

| 9 | 18.08.2022 | 219 078,95 руб. | 3 349,21 руб. | 42 490,79 руб. | 45 840,00 руб. |

| 10 | 18.09.2022 | 176 588,16 руб. | 2 699,62 руб. | 43 140,37 руб. | 45 840,00 руб. |

| 11 | 18.10.2022 | 133 447,79 руб. | 1 974,30 руб. | 43 865,70 руб. | 45 840,00 руб. |

| 12 | 18.11.2022 | 89 582,09 руб. | 1 369,50 руб. | 44 470,49 руб. | 45 840,00 руб. |

| 13 | 18.12.2022 | 45 111,59 руб. | 667,40 руб. | 45 111,59 руб. | 45 778,99 руб. |

Расчет кредита на онлайн-калькуляторе

Сегодня кредитные онлайн-калькуляторы размещаются не только на сайтах банков, но и на большинстве специализированных интернет-ресурсов, посвященных финансовой тематике. Причина такой ситуации очевидна и заключается в удобстве и простоте пользования подобными инструментами.

Буквально в течение нескольких секунд любой желающий может рассчитать на кредитном калькуляторе онлайн примерные параметры доступного кредита. Примеры подобных расчетов приведены в таблице.

| Исходные условия кредита | Результат расчета | ||||

| Сумма | Срок | Ставка | Ежемесячный платеж, руб. | Величина переплаты, тыс. руб. | Общая сумма выплат, млн. руб. |

| 450 тыс. руб. | Полгода | 12% | 77 647 | 15,785 | 0,466 |

| 500 тыс. руб. | Год | 12% | 44 424 | 32,978 | 0,533 |

| 1 млн. руб. | Год | 18% | 91 680 | 99,798 | 1,100 |

| 1,5 млн. руб. | 2 года | 15% | 72 730 | 245,144 | 1,745 |

| 2 млн. руб. | Год | 11% | 176 763 | 120,744 | 2,121 |

| 3 млн. руб. | 5 лет | 11% | 65 227 | 912,792 | 3,913 |

| 5 млн. руб. | 5 лет | 10% | 106 235 | 1 372,894 | 6,373 |

| 5 млн. руб. | 7 лет | 10% | 83 006 | 1 971,075 | 6,971 |

Возможность предварительно рассчитать кредит позволяет определить наиболее важные его параметры, к числу которых относятся: величина регулярной выплаты, сумма переплаты и общий размер платежей по займу в целом. Сравнение нескольких вариантов расчетов наглядно показывает, какой вариант кредитования наличными наиболее выгоден для потенциального заемщика.

Расчет процентов по кредиту

Ключевым параметром для сравнения различных кредитов выступает величина выплаченных процентов или, как часто называют этот показатель, сумма переплаты. Именно она, наряду с эффективной процентной ставкой, демонстрирует реальную выгодность того или иного банковского продукта для клиента. Ниже приводятся примеры расчетов разных кредитов, отсортированные по данному параметру.

| Исходные условия кредита | Результат расчета | ||||

| Сумма | Срок | Ставка | Размер переплаты | Ежемесячный платеж | Общая сумма выплат, млн. руб. |

| 500 тыс. руб. | Год | 10% | 27 402 руб. | 43 958 руб. | 0,527 |

| 500 тыс. руб. | 1,5 года | 10% | 40 433 руб. | 30 029 руб. | 0,540 |

| 750 тыс. руб. | Год | 10% | 41 102 руб. | 65 937 руб. | 0,791 |

| 1 млн. руб. | Год | 10% | 54 803 руб. | 87 916 руб. | 1,055 |

| 750 тыс. руб. | 1,5 года | 10% | 60 650 руб. | 45 043 руб. | 0,811 |

| 1 млн. руб. | 1,5 год | 10% | 80 866 руб. | 60 057 руб. | 1,081 млн. руб. |

Расчет ежемесячного платежа по кредиту

Не менее серьезное значение в процессе выбора кредита выступает величина ежемесячной выплаты по нему. От величины этого параметра зависит, насколько серьезная финансовая нагрузка ляжет на заемщика. Ниже размещены примеры расчетов условий кредита наличными с выделением данного показателя

Как рассчитать проценты по займу

Как начисляются проценты по займу?

Какие есть варианты начисления процентов?

— вознаграждение в твердой сумме с единовременной либо ежемесячной выплатой;

— начисление процентов на всю сумму долга в течение срока займа, без учета ее погашения;

— начисление процентов может быть договором не предусмотрено. В этом случае ( но только если это не безвозмездный займ, при котором максимальная сумма долга ограничена 50 МРОТ и который может быть выдан только одним физическим лицом другому), проценты будут начисляться по ставке рефинансирования Банка России, которая с 1 января 2016 года равна ключевой ставке.

Что такое сложные проценты?

Пример расчета процентов

Чтобы правильно рассчитать проценты по договору займа необходимо знать сумму займа, срок, процентную ставку, а также порядок уплаты процентов. Как правило, в большинстве случаев процентные платежи являются ежемесячными и реже – ежеквартальными. Особые условия по начислению процентов могут быть предоставлены при займе безработным, а также когда порядок уплаты процентов в договоре не оговорен. В этом случае по умолчанию проценты начисляются и уплачиваются ежемесячно. Для тех кто решается взять взять займ без работы рекомендуется изучить расчет процентов по займу.

Как рассчитать проценты по займу в зависимости от способа их начисления?

1. Формула для расчета простых процентов выглядит следующим образом:

Сумма процентов по займу = Сумма займа * Процентная ставка / 365 (366) дней * Количество дней пользования займом;

2. Сложные проценты ( иначе говоря капитализированные) рассчитываются путем умножения изначальной суммы займа на величину, равную ( 1+r)n, где r – процентная ставка ( выраженная в долях), а n – количество прошедших платежных периодов.

Следует понимать, что итоговая формула расчета будет отличаться в зависимости от того, фиксированная либо плавающая ставка предусмотрена по договору займа. Расчет процентов с использованием плавающей ставки будет более затруднительным, но займы с подобной ставкой оформляются в настоящее время крайне редко, и наиболее часто ставка является фиксированной.

Крайне важным в процессе обслуживания долга является осуществление всех предусмотренных договором платежей в строго оговоренные сроки. В случае их нарушения условиями всех договоров займа предусмотрена неустойка (пени). Штраф за просрочку также учитывается при расчете итоговой суммы процентов по займу. Согласно закону «О потребительском кредита ( займе)» максимальный размер неустойки не может превышать 20% годовых ( 0,05% в день). В случае, если условиями договора неустойка не оговорена, ее расчет производится по размеру ключевой ставки Банка России, информацию о значении которой возможно узнать на официальном сайте регулятора.

Расчет процентов по кредиту

Как производится начисление процентов по кредиту? Понимание этой системы позволит обезопасить себя от переплат и в целом значительно сэкономить. Ведь тогда сотрудникам банка будет непросто ввести вас в заблуждение в надежде «продать подороже». Из этой статьи вы узнаете, от чего зависит процентная ставка, как начисляются проценты и как рассчитать возможную процентную ставку для желаемого кредита.

Что влияет на процентную ставку?

Прежде, чем говорить о подсчете процентов, нужно понимать, из чего складывается ваша процентная ставка. К тому же, зная о том, как начисляются проценты, вы сможете оценить объективность ее формирования. Недобросовестные сотрудники банка в погоне за прибылью и планом могут несправедливо ее завысить. Чтобы избежать этого, нужно знать, что увеличивает стоимость займа, а что наоборот – может ее снизить.

Как начисляются проценты?

Настало время поговорить о схемах, которые банки используют для начисления процентов. Официально их две – аннуитетная и дифференцированная. Отличаются они не тем, как быстро вы вернете долг банку, а тем, на сколько переплатите. Далее мы расскажем об этих системах и поможем рассчитать проценты по кредиту для каждой из них.

Аннуитетная система

Эта система наиболее выгодна для банков – а потому и наиболее востребована. Сумма кредита и проценты, начисленные за выбранный клиентом срок, суммируются и разбиваются на равные доли. Поэтому весь срок кредита вы выплачиваете одну и ту же сумму. Это удобно, но при этом – дорого. Дело в том, что по этой системе вы в первую очередь оплачиваете проценты, а не тело кредита. Поэтому выплачивая равные суммы каждый месяц, вы не вернете основной долг, пока не вернете проценты банку. Другими словами, погасить займ быстрее по аннуитетной системе и тем самым снизить стоимость услуги у вас не получится. В любом случае вы заплатите столько, сколько вам подсчитали и прописали в договоре с банком.

Следующая формула расчета процентов по кредиту поможет вам рассчитать ставки по аннуитетной системе:

Sp = (Sk? P? t)? (100? Y)

Дифференцированная система

Эта система тоже предполагает выплату процентов в первую очередь, однако есть важный момент. Ежемесячный платеж меняется в связи с тем, что проценты насчитываются не на весь срок кредита, а на остаток долга. То есть, если договором предусмотрена возможность платить больше минимального платежа, вы можете платить больше и при этом – экономить на процентах. Их начисление будет проводиться на остаток долга, и чем меньше он будет, тем меньше будет капать процентов.

Для того, чтобы рассчитать проценты по кредиту в дифференцированной системе, воспользуйтесь формулой:

Sp = Sk? P? 12

Сложные проценты

Начисление сложных процентов – незаконная операция, однако некоторые банки продолжают «баловаться» этой схемой. Такой формат начисления процентов делает кредиты выгодными для банков, но оказывается совершенно грабительским для заемщиков. Суть его в том, что ставка меняется на протяжении всего срока действия кредита. Заметить недобросовестное поведение банка можно только в случае образования просрочки даже в тех случаях, когда вы исправно вносите ежемесячные выплаты.Формула сложных процентов подразумевает, что они начисляются сами на себя. В банковской практике этот феномен так же носит название «двойные проценты». По сути, кредитная организация фиксирует просрочку и плюсует к долгу еще процент. Следующее начисление также будет производиться на процент, насчитанный ранее. Прибыль банка растет в геометрической прогрессии – ровно так же, как и долг заемщика.

Формула расчета процентов по кредиту, представленная далее, поможет вам рассчитать наращенную сумму долга за один период.

FV = PV + % = PV + PV? % = PV? (1 + %),

К сожалению, решить проблему с начислением сложных процентов можно разве что через суд. Однако в этом случае судебные органы чаще всего встают на сторону пострадавшей стороны.

Что лучше?

Дифференцированная система выплат позволяет сэкономить в случае, если вы можете погашать кредит досрочно или же платить раньше и больше назначенного срока. В ином случае лучше воспользоваться аннуитетной системой выплат. Однако сказать наверняка, что выбрать, невозможно. Проценты начисляются для каждого индивидуально, и даже если вы можете сэкономить на дифференцированных выплатах, возможно, вы переплатите на других платежах – например, на страховке или комиссиях.

Поэтому стоит внимательно читать договор и обращать внимание на каждую строчку, прописанную мелким шрифтом. Это так же значит, что нельзя опираться лишь на системы расчета.Поэтому прежде, чем обращаться в банк, следует подобрать подходящую кредитную программу. Сделать это можно с Выберу.Ру. На сайте представлены не только потребительские кредиты, но и ипотечные, автокредиты и микрозаймы. Просто задайте нужные параметры, и система автоматически подберет подходящие предложения. Оцените их условия, прочитайте отзывы о программах от реальных пользователей портала – это поможет вам подготовиться к консультации в банке.

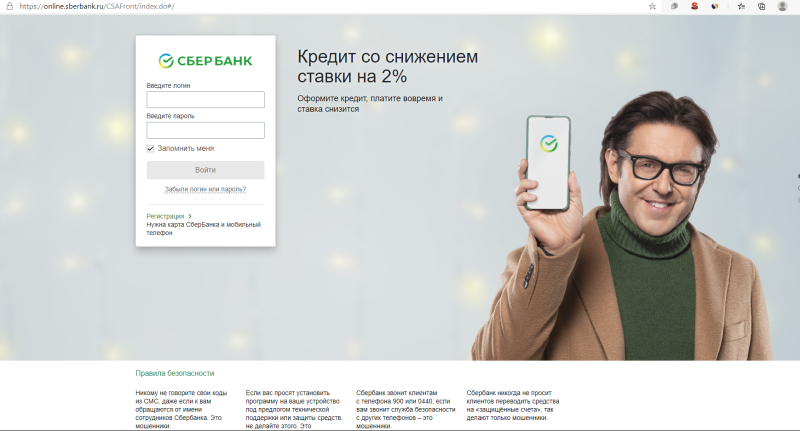

Кредитная карта Сбербанк: процентная ставка

Сегодня кредитная карта Сбербанк – это выгодный платежный инструмент для оплаты покупок за счет банка тогда, когда собственных средств не хватает. Однако потраченные средства нужно вернуть с процентами, что пугает заемщиков. В этой статье мы рассмотрим ставки по кредиткам и научимся рассчитывать суммы переплат по ним.

Пластиковые карты Сбербанка особенно востребованы у россиян. Дело не только в том, что это – привычный и проверенный банк для большинства населения. Многообразие продуктов делает СБРФ первой опцией для тех, кто заинтересован в банковских продуктах: ипотека, потребительские кредиты, зарплатные проекты, дебетовые программы для молодежи, и – разнообразные кредитки. Именно они и станут предметом сегодняшнего разговора.

Как формируется процентная ставка?

Перед оформлением кредитки нужно твердо уяснить – указанной в рекламе процентной ставки вы не получите. Как правило, указывается либо какой-то диапазон с минимальной и максимальной суммой для конкретного продукта, либо минимальный порог. Например, если в рекламе вы видите кредитку MasterCard со ставкой от 23,5% до 27,5% годовых, значит, для каждого клиента будет установлен тариф в этом диапазоне – например, 24,3%.

И тут встает вопрос – как эта сумма формируется? Почему нельзя получить сразу минимальную ставку, которую указывают в рекламе? Дело в том, что величина процентов зависит от разных факторов. К ним относятся:

Меньший процент могут получить также и активные клиенты Сбербанка. Например, для тех, кто уже активно пользуется кредитной картой СБРФ, организация может предложить более выгодные условия – сниженные тарифы, больший лимит и т. д.

Виды кредитных карт

Клиенты главного российского банка пользуются несколькими видами кредиток. Среди них:

Как узнать свою процентную ставку?

Процент по кредитной карте устанавливается самим банком для каждого клиента, исходя из разных факторов – платежеспособности, КИ и т. д.

Есть несколько способов узнать назначенные вам проценты. Самый простой – заглянуть в договор, составленный при оформлении карты. В нем подробно расписана вся информация по продукту – льготный срок, процент от потраченной суммы для минимального платежа и, естественно, размер ставки.

Нет возможности найти договор? Есть и другие способы:

Зная ставку, вы можете рассчитать свой ежемесячный платеж. Как? Расскажем далее.

Формула расчета процентов

Зная указанную в договоре ставку, вы можете рассчитать количество денег, которые вам необходимо вернуть банку. Для этого также потребуется знать точную сумму затрат, совершенных по карте – ее можно посмотреть в личном кабинете (на сайте или в приложении) или запросив выписку в банке или банкомате.

Рассмотрим пример. Вы пользуетесь кредитной картой Сбербанка со ставкой 26% годовых. Вы приобрели товар 10 дней назад на сумму 15 тыс. рублей. Проценты в год рассчитываются по формуле: СП = (СЗ * % / 365) * ДЗ. В ней:

Как это выглядит на практике?

Различают два вида платежей. Минимальный – это сумма, которую потребуется внести за месяц использования карты, даже если вы не можете полностью вернуть деньги. Как правило, его устанавливает банк, и во многих он составляет всего 5% от потраченных денег. Этим платежом вы подтверждаете, что помните про долг и собираетесь его выплатить. Иногда минимальный платеж устанавливается в виде конкретной суммы.

Основной платеж по кредитке – то есть проценты, — рассчитывается на основе годовой ставки после истечения льготного периода. Они насчитываются на потраченную из установленного лимита сумму. Здесь действует указанная выше формула: (15 000 * 26/100)/365*10 = 106,8 рублей.

Если у вас кредитка с льготным периодом, то проценты по ней будут начисляться после окончания этого периода – в разных банках он может составлять от 30 до 100 дней, а значит расчет по ним ведется со дня окончания бесплатного использования средств.

Дополнительные платежи

Стоит учесть и такой параметр, как дополнительные платежи. Они могут взиматься за снятие наличных с кредитки (этого делать, кстати, не рекомендуется – как раз из-за комиссий), за платные СМС-оповещения и/или годовое обслуживание (как правило, эта сумма взимается каждый месяц). Так, если стоимость обслуживания – 900 рублей в год, то в месяц банк будет снимать по 75 рублей, которые и добавляются к обязательному платежу.

Но на дополнительных платежах можно сэкономить – например, пользуясь бесплатным мобильным предложением банка для проверки операций по карте или оформив пластик с бесплатным обслуживанием.

Выгодна ли кредитная карта Сбербанк? На этот вопрос сложно ответить однозначно. Однако можно научиться пользоваться ей с умом. Для этого не нужно быть сотрудником банка: достаточно знать свою процентную ставку и то, как рассчитывается ваш ежемесячный платеж. Так вы гда не останетесь должны банку и не переплатите по процентам.

Что такое ставка по кредитной карте

Не все, кто пользуется кредитной картой, знают формулу расчёта процентов в случае выхода за льготный период. Многие вообще боятся оформлять карту из-за опасения, что придётся много переплачивать за использование кредитных средств. Расскажем, какая переплата ждёт вас на самом деле и как её посчитать на калькуляторе.

Как узнать процент по кредитной карте?

В кредитных предложениях банков редко указана фиксированная ставка по карте. Обычно обозначается диапазон (от 11,99% до 31,13%) или нижний порог (от 11,99%). Точный размер ставки определяется индивидуально.

Чтобы узнать, какой процент вам могут предложить, нужно подать заявку на кредитную карту. Сделать это можно:

заполнив анкету на сайте Альфа-Банка. Сотрудник привезёт все документы и карту в удобное время.

подав заявление в отделении (в некоторых офисах пластик напечатают сразу, в других это займёт от 1 до 4 дней).

Для этого нужно собрать комплект документов. Если нужна сумма до 50 000 рублей, достаточно паспорта с отметкой о прописке. Предоставлять справку о доходах необязательно, но хорошо, если она есть: это может повлиять на формирование условий пользования картой. Для сумм крупнее потребуется второй документ:

Карта другого банка.

После одобрения заявки на выпуск кредитной карты вы заключаете с банком договор кредитования. В нём прописаны все условия выдачи кредита, в том числе:

длительность льготного периода;

стоимость годового обслуживания пластиковой карты;

размер минимального платежа;

возможные штрафные санкции.

Если вы успеваете вернуть всю сумму долга до окончания беспроцентного срока, то никаких дополнительных расходов не несёте. Пока продолжается льготный период, все вносимые средства идут на погашение долга.

Формула расчёта процентов по кредитной карте

Если льготный период кончился, а задолженность на кредитной карте осталась, держатель начинает выплачивать банку проценты за весь срок пользования его деньгами, с первого дня образования долга.

Это означает, что размер ежемесячной оплаты будет увеличен. Теперь он состоит не только из основного долга по карте, но и из суммы начисленных за отрезок времени процентов.

Банковская система рассчитывает всё автоматически. В кредитной карте, в отличие от кредита, размер долга — переменная величина, и невозможно предсказать его заранее. Поэтому сумма ежемесячного платежа становится известна только в расчётный день, который наступает каждый месяц в день заключения договора с банком о предоставлении кредитной линии. Далее у вас есть 20 дней на то, чтобы зачислить средства на счёт.

Начисление платы зависит от суммы долга, процентной ставки и количества дней, в которые имелся долг перед банком. Сейчас разберёмся, как это происходит.

Есть два ошибочных убеждения:

Что расчёт производится от общей суммы предоставленной кредитной линии. Проценты начисляются исключительно на те средства, которые вы потратили. Чем больше минус счёта, тем больше в итоге окажется размер переплаты.

Что проценты начисляются только за дни после завершения льготного срока. На самом деле, если грейс-период завершён, можно считать, что его не было вообще. Если беспроцентный срок по банковской карте 100 дней, и вы внесли долг на 101-й, выплата будет начислена за 101 день.

Чтобы самостоятельно посчитать размер начисленных процентов, нужно:

Сформировать выписку по всем расходам в мобильном приложении или в интернет-банке с даты первой покупки, т. е. с начала льготного периода, по текущий день. Полный перечень списаний и пополнений счёта позволит точно узнать, какая сумма долга была на карте в каждый конкретный день. Каждое внесение средств уменьшает остаток задолженности.

Разделить годовую процентную ставку на 365. Так мы получим ежедневную стоимость. Например, если в договоре речь идёт о 23,99% годовых, это означает, что за каждые сутки нужно заплатить 0,065%, а в месяц — 1,97%.

Умножить сумму долга каждого дня на получившуюся ставку. Так, если задолженность в первый день составила 5 000 рублей, то: 5 000 * 0,065% = 3,25 рубля. Это чистая сумма переплаты за одни сутки.

Суммируем все переплаты и получаем размер процентов, которые нужно выплатить банку.

Как рассчитать проценты за просрочку

Подписывая договор кредитования, заёмщик берёт на себя обязательство своевременно вносить платежи.

В случае если оплата была произведена несвоевременно, задолженность считается просроченной. В таком случае уплачивается неустойка. Она рассчитывается по ставке 0,1% от просроченной суммы за каждый день нарушения обязательств.

Неустойка может начисляться на:

Просроченную оплату годовой комиссии по обслуживанию карты;

Просроченную сумму долга;

Просроченные проценты, если вы уже вышли за льготный период.

В первую очередь вносимые средства идут на погашение процентов и комиссий банка, и только потом — на погашение фактического долга. Мы рекомендуем вносить максимально крупные суммы, чтобы процесс возвращения долга не растянулся на много месяцев. Чем быстрее вы погасите задолженность, тем меньше размер переплаты.

Как вычислить проценты за оплату

Пока длится льготный период, держателю карты несколько раз поступит смс-уведомление о необходимости внесения минимального платежа. Он составляет 5% от суммы задолженности, но не менее 300 рублей, и идёт в счёт погашения долга.

Этот платёж — аналог ежемесячных взносов по обычному кредиту. Отличие в том, что его величина постоянно меняется. Рекомендуется вносить большую сумму, чем указано в банковском уведомлении.

Когда льготный период окончен, в сумму оплаты включаются проценты по кредиту.

Предположим, сумма долга на дату расчёта платежа составляет 10 000 рублей. Ставка — 23,99% годовых. Тогда банк выставит к оплате:

5% от 10 000 рублей – 500 рублей. Эта сумма идёт на погашение основного долга.

При ставке 23,99% годовых в день на эту сумму начисляется 6,57 рублей, а за месяц — 197,10 рублей. Итого минимально нужно внести 697,10 рублей.

За просрочку минимального платежа предусмотрен штраф. Он указан в условиях кредитования и составляет 20% годовых от суммы взноса, т.е. 0,055% в день (для договоров, заключённых ранее, размер может варьироваться). Штраф применяется, если платёж:

Внесён в меньшем объёме, чем нужно;

Внесён после указанного в сообщении срока.

Например, долг составляет 50 000 рублей. Значит, размер минимального платежа – 2 500 рублей. Если протянуть с оплатой, придётся дополнительно вносить 1,375 рублей за каждый день просрочки (2 500 * 0,055% = 1,375).

А ещё в этом случае будет досрочно отменён действующий льготный период. То есть помимо минимального платежа по оплате основного долга и штрафа нужно будет внести и сумму начисленных процентов.

Как получить низкие процентные ставки по кредитным картам

Согласно условиям предоставления кредитной карты, подтверждать доходы необязательно. Однако если вы предоставите справку 2-НДФЛ или по форме банка, это позволит снизить процентную ставку.

Итоговая ставка зависит от многих факторов: кредитной истории, уровня платёжеспособности, наличия недвижимого имущества и других данных, отражённых в анкете.

Самые выгодные тарифные планы предлагаются клиентам, получающим зарплату на карту, открытую в Альфа-Банке. Вы можете перевести свою заработную плату в банк и получить льготные условия.

До конца мая 2021 года вы можете оформить карту с особым контрактом. При условии выхода за льготный период ставка в первые 100 дней составит всего 9,9% годовых.

Когда можно не платить проценты по кредитным картам

Чтобы не платить проценты и штрафы, старайтесь уложиться в льготный период. В Альфа-Банке он составляет 60 (для карт с бонусными системами) или 100 дней. Отсчёт начинается с первой покупки и распространяется в том числе на снятие наличных.

Грейс-период возобновляемый. Если долг будет погашен в срок, вы сможете снова воспользоваться беспроцентным периодом.

Как посчитать, сколько нужно платить в итоге

В худшем случае вам нужно будет возместить банку:

Общую сумму долга, т. е. те средства, что вы израсходовали;

Проценты за пользование кредитом (могут стать просроченными, если вносить их с опозданием);

Штраф за образование просроченной задолженности;

Неустойку за просрочку уплаты по долгу и процентам.

Приоритетность удержания описана в общих условиях кредитования, размещённых на сайте банка.

Чтобы посчитать общую сумму, нужно посчитать по отдельности те пункты, которые относятся к вашей конкретной ситуации и сложить их.

Основные правила начисления процентов

Подведём краткий итог:

Во время льготного периода плата не начисляется.

По окончании грейс-периода проценты начисляются за каждый день пользования деньгами банка.

Начисление происходит не на весь предоставленный лимит, а только на сумму задолженности.

После полного погашения долга проценты перестают начисляться, и вы можете снова воспользоваться льготным периодом.

Если вы не вносите никакие средства во время льготного периода, его действие прекращается досрочно.

Банк удерживает неустойки и штрафы за нарушение сроков возврата средств.

Если вы боитесь не уложиться с возвращением долга в срок, выбирайте карту со льготным периодом 100 дней. Она даст вам дополнительный запас времени.

Главное — регулярно вносить минимальные платежи, не откладывать погашение на последний момент, стараться придерживаться льготного периода. Тогда использование кредитной карты будет удобным и выгодным.