Как узнать повышающий коэффициент

Повышающий коэффициент транспортного налога — что это такое?

Повышающий коэффициент транспортного налога (ТН) был введен в НК РФ в 2014 году. Он применяется в отношении некоторых категорий транспортных средств (ТС) и зависит от средней стоимости авто и его возраста.

Так, п. 2 ст. 362 НК РФ предусмотрены следующие коэффициенты (для 2020-2021 годов):

Порядок расчета средней стоимости определяет Минпромторг России. Он же размещает на своем сайте в интернете перечень легковых автомобилей средней стоимостью от 3 млн руб., налог по которым нужно считать с повышающим коэффициентом. Отслеживать обновления перечня Минпромторга можно на сайте ведомства.

Актуальный перечень Минпромторга можно скачать здесь.

Возраст автомобиля определяется с учетом года его выпуска (письмо Минфина России от 23.01.2015 № 03-05-05-04/1817).

Заметим, что размер повышающего коэффициента принципиально знать только плательщикам ТН — организациям, т. к. они уплачивают налог самостоятельно (п. 1 ст. 362 НК РФ). За «физика» коэффициент применит инспекция.

О том, как заполнить декларацию, читайте в этом материале.

Начиная с отчетности за 2020 год, декларацию по транспортному налогу сдавать не нужно. При этом за организацией остается обязанность рассчитывать транспортный налог и авансовые платежи по нему. Учтите, что сроки уплаты налога и авансовых платежей по ТН изменились. Получите пробный доступ к системе КонсультантПлюс и бесплатно изучите нововведения.

Повышающий коэффициент транспортного налога в 2020–2021 годах

Повышающий коэффициент по транспортному налогу следует учитывать при расчете не только суммы налога за год, но и авансов по нему (п. 2.1 ст. 362 НК РФ).

О процедуре расчета налога на транспорт подробнее читайте в статье «Как рассчитать транспортный налог на автомобиль?».

Если на вашу компанию зарегистрирован дорогой автомобиль, прежде чем рассчитать транспортный налог, проверьте:

Если хотя бы одно из условий не выполняется, повышающий коэффициент не применяется.

О том, применяется ли повышающий коэффициент к налогу, если автомобиль не указан в опубликованном Минпромторгом перечне, читайте в материале «Как платить транспортный налог, если дорогого авто нет в перечне Минпромторга?».

Если условия выполняются, при расчете транспортного налога по легковому автомобилю средней стоимостью более 3 млн руб. необходимо применить формулу:

где ТПоп — сумма транспортного налога, рассчитанная по общим правилам (произведение налоговой базы на ставку налога и коэффициент владения транспортным средством);

Кп — повышающий коэффициент.

РАЗЪЯСНЕНИЯ от КонсультантПлюс:

Для определения срока применения повышающего коэффициента ояень важен год выпуска автомобиля. В Перечне указаны: количество лет, прошедших с года выпуска. Например «2 года». В этом случае применять повышающий коэффициент надо в отношении. Получите пробный демо-доступ к системе К+ и бесплатно переходите в Готовое решение.

Платить налог с учетом повышающего коэффициента нужно и в тех случаях, когда описание модели (версии) для соответствующей марки легкового автомобиля в перечне Минпромторга содержит меньше либо больше сведений по сравнению со сведениями из ГИБДД (письмо ФНС от 18.07.2017 № БС-4-21/14024@).

Итоги

Повышающий коэффициент по транспортному налогу применяется в том случае, если автомобиль указан в перечне Минпромторга и срок использования автомобиля не превышает срок, установленный в НК РФ для целей применения повышающего коэффициента.

Перечень дорогих автомобилей средней стоимостью свыше 3 млн руб. ежегодно обновляется на сайте Минпромторга не позднее 1 марта. Если транспортное средство в этом перечне отсутствует, повышающий коэффициент в расчете транспортного налога не участвует.

Порядок расчета транспортного налога за 2021 год

За что платят владельцы транспорта: за лошадиные силы, валовую вместимость или статическую тягу двигателя?

В большинстве случаев налоговой базой по транспортному налогу выступает мощность двигателя. Расчет транспортного налога за год в таком случае будет производиться исходя из мощности двигателя в лошадиных силах и ставки налога, устанавливаемой индивидуально для каждого диапазона мощности.

О ставках транспортного налога, установленных в регионах, рассказываем в этом материале.

Для отдельных видов транспортных средств налоговая база определяется в виде валовой вместимости в регистровых тоннах (например, для водных несамоходных транспортных средств) или статической тяги реактивного двигателя в килограммах силы (для воздушного транспорта). Иногда налоговой базой выступает единица транспортного средства — в отношении не имеющих двигателей видов воздушного и водного транспорта (плавучих кранов, землечерпательных механизмов и др.).

Несмотря на то что налоговая база может измеряться по-разному, расчет суммы транспортного налога за год производится по единой схеме.

ВНИМАНИЕ! Начиная с налога за 2020 год юрлица будут получать от налоговой сообщения с рассчитанной суммой, а подавать в ИФНС декларации по ТН перестанут.

Однако это не означает, что им больше не потребуется рассчитывать налог. Эта обязанность сохранится за организациями и далее. Ведь они должны знать сумму, чтобы в течение года вносить авансовые платежи (если таковые установлены в регионе). А сообщение от налоговой носит скорее информационный характер, чтобы компания могла сверить свои начисления с теми, что сделаны по данным налоговиков. И получит она его уже после сроков уплаты авансов (см., например, письмо Минфина от 19.06.2019 № 03-05-05-02/44672).

Что делать, если вы не получили от налоговиков сообщение об исчисленной сумме налога, разъяснили эксперты КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

От каких показателей зависит размер транспортного налога

Если вы весь год владели одним легковым автомобилем (средним по стоимости и не включенным в список льготных транспортных средств), рассчитать транспортный налог за машину за 2021 год можно по формуле:

По такой схеме производится расчет налога в год за лошадиные силы мощности двигателя автомобиля.

Если же вы владели автомобилем неполный год, стоимость машины превышает 3 млн руб. или вы имеете право на льготы и вычеты по транспортному налогу, расчетная формула для определения суммы транспортного налога за 2021 год усложнится:

О повышающих коэффициентах транспортного налога читайте здесь.

В отдельных регионах предусмотрены промежуточные (внутригодовые) платежи по транспортному налогу. Нюансы их расчета раскроем далее.

Внутригодовые платежи: как определить сумму

Упоминание в региональных НПА о необходимости внесения авансовых платежей по транспортному налогу потребует:

Авансовые платежи исчисляются следующим образом:

Как рассчитать авансы и налог за автомобиль за год, расскажем на примере.

С помощью практических примеров из материалов нашего сайта можно быстро освоить приемы налоговых и иных вычислений:

Грузовая машина и легковой автомобиль: считаем авансы и итоговую сумму налога

Разобраться с расчетом внутригодовых платежей (авансов) и определением суммы налога после завершения года нам поможет пример.

На балансе ООО «Зеленая поляна» числятся две машины. Компания перечисляет поквартальные авансы и с их учетом определяет окончательную сумму налога. Данные для расчета (согласно региональному НПА) и исчисленные суммы авансов представлены в таблице:

Определение повышающего коэффициента для расчета транспортного налога по «дорогим» авто

Рассмотрим особенности определения повышающего коэффициента для «дорогих» авто и установки его в 1С для корректного расчета транспортного налога.

- Проверка наличия авто в перечне Минпромторга Определение границы средней стоимости авто в Перечне Определение количества лет, прошедших с года выпуска авто Определение повышающего коэффициента Информация о повышающем коэффициенте в 1С

Пошаговая инструкция

Организация зарегистрировала «дорогой» автомобиль Porsche Cayenne в ГИБДД 11 января 2016г. Как правильно платить транспортный налог за него в 2017г.?

Для того, чтобы определить как платить налог по дорогому авто за текущий год необходимо:

Ежегодно Минпромторг России публикует на своем сайте не позднее 01 марта перечень легковых автомобилей, транспортный налог по которым считается с учетом повышающего коэффициента.

Необходимо определить, присутствует ли марка и модель автомобиля в Перечне Минпромторга России.

Если автомобиль присутствует в этом перечне, то вне зависимости от того, по какой цене мы его купили или какая его балансовая стоимость, мы определяем границу его средней стоимости в соответствии с перечнем.

Получите понятные самоучители 2021 по 1С бесплатно:

Если автомобиля нет в этом перечне, то транспортный налог необходимо платить в общем порядке, без повышающего коэффициента.

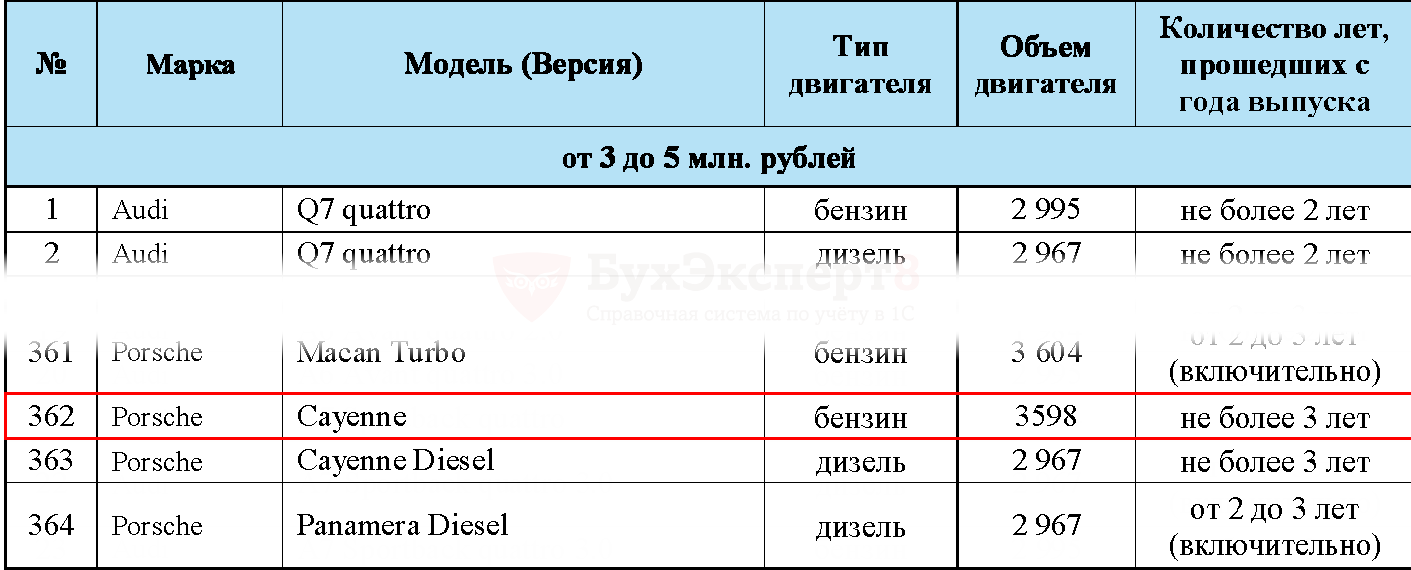

Автомобиль Porsche Cayenne содержится в Перечне Минпромторга для налогового периода 2017 года под № 362. PDF

Когда авто присутствует в перечне Минпромторга, необходимо определить границу средней стоимости авто по перечню, т.к. от этого будет зависеть, какой повышающий коэффициент для уплаты транспортного налога нужно применять. Средняя стоимость может быть:

Согласно Перечню Минпромторга, автомобиль Porsche Cayenne относится к авто средней стоимостью от 3 млн.руб. до 5 млн.руб.

Расчет срока, прошедшего с года выпуска до года отчета, следует производить с учетом разъяснений Минфина РФ (Письма от 11.06.2014 N 03-05-04-01/28303, от 12.02.2015 N 03-05-05-04/6188) и ФНС РФ (Письмо от 02.03.2015 N БС-4-11/3274@).

Автомобиль Porsche Cayenne – 2015 года выпуска. Считаем годы, начиная с 2015 года: т.е. 2015, 2016, 2017 = 3 года прошло с года выпуска авто.

Определение повышающего коэффициента для расчета транспортного налога производится в соответствии с п. 2 ст. 362 НК РФ:

Porsche Cayenne относится к авто средней стоимостью от 3 млн.руб. до 5 млн.руб. С его года выпуска прошло 3 года, т.е. применяем коэффициент 1,1 — «от 2 до 3 лет».

С 01.01.2018 года повышающий коэффициент закреплен на одном уровне и составляет «1,1» для «дорогих» автомобилей, стоимостью от 3 до 5 млн.руб. вне зависимости от количества лет, прошедших с года выпуска авто (абз. 4 п. 2 ст. 362 НК РФ).

В связи с частыми изменениями законодательства, а также ежегодными изменениями списка «дорогих» авто, БухЭксперт8 советует определять повышающий коэффициент согласно вышеуказанному алгоритму ежегодно.

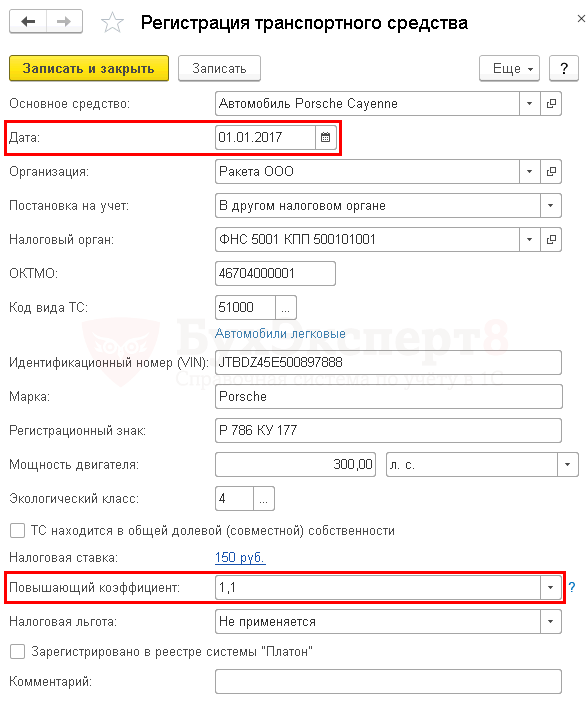

Изменения в данный регистр вносятся с помощью новой записи.

В регистре Регистрация транспортных средств указывается новая информация и дата, с которой изменения вступают в силу.

Для Porsche Cayenne с 2017 года применяется новый коэффициент 1,1.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(3 оценок, среднее: 3,67 из 5)

Транспортный налог

Взимание налогов с владельцев транспортных средств предусмотрено законодательными актами большинства государств. В Российской Федерации необходимость его оплаты гражданами и юридическими лицами закреплена Главой 28 Налогового Кодекса. Исходя из ее положений, транспортный налог в нашей стране является региональным. Соответственно, порядок взимания, действующие ставки и сроки оплаты каждый субъект Федерации устанавливает самостоятельно, согласно своим НПА.

Когда платить

Согласно п.1 ст.363 НК РФ налог подлежит уплате:

С 01.01.2021 года будет действовать новая редакция указанной статьи, согласно которой налог будет подлежать уплате налогоплательщиками-организациями в срок не позднее 1 марта года, следующего за истекшим налоговым периодом. Авансовые платежи по налогу будут подлежать уплате налогоплательщиками-организациями в срок не позднее последнего числа месяца, следующего за истекшим отчетным периодом.

Кому нужно оплачивать транспортный налог

Распространено мнение, что налог платят только собственники грузовых и легковых автомобилей. Однако это не так. Взнос в региональную казну приходится платить владельцам любых транспортных средств, поставленных на учет в регистрационных органах. В список попадают самолеты, пароходы, яхты, мотосани и многое другое.

Ст. 358 НК РФ указывает на освобождение от налоговых выплат владельцев следующих транспортных средств:

Транспортный налог не удерживается с ТС, находящихся в угоне, даже если их розыск прекращен.

Транспортный налог по регионам

Как рассчитывается транспортный налог

Физическим лицам можно не заботиться о размере налога, который придется оплачивать. Расчеты производит налоговая служба самостоятельно. Налогоплательщик получает уведомление о необходимости оплаты в установленный срок в виде заказного письма или уведомления на «Госуслугах», а также в личном кабинете налогоплательщика.

Однако это не значит, что сумма налога является какой-то тайной. Если гражданин покупает автомобиль и хочет узнать, сколько придется за него платить ежегодно, можно воспользоваться калькулятором на сайте Федеральной Налоговой службы. Те, кто государственным служащим не доверят, могут произвести расчет самостоятельно

Формула транспортного налога в общем выглядит так:

Сумма транспортного налога = Региональная ставка * Мощность двигателя (л.с.)

Сумма транспортного налога = Региональная ставка * Мощность двигателя (л.с.) * Период использования (мес.) * Повышающий или понижающий коэффициент

Т.е. в том случае, если срок владения транспортным средством меньше одного года, в формулу добавляется еще один множитель. Равняется он количеству месяцев владения, разделенному на 12.

Также в формуле могут присутствовать повышающие и понижающие коэффициенты. Например, такой коэффициент предусмотрен для граждан, владеющих автомобилями стоимостью выше 3 миллионов рублей. Вся информация по ставкам и коэффициентам размещена на сайте ФНС.

Существующие льготы на данный налог

Как уже написано выше, ряд физических и юридических лиц освобожден государством от уплаты налога полностью. Однако региональные органы исполнительной власти могут устанавливать собственные правила в отношении некоторых категорий граждан, обязанных платить транспортный налог.

Например, чаще всего освобождают от налогового бремени многодетные семьи. В зависимости от ситуации, для них предусматривается либо скидка, либо полное освобождение. Впрочем, в России есть регионы, где таких преимуществ не предоставляют. Чтобы точно узнать, кому в области, крае или республике положены поблажки, необходимо ознакомиться с действующим на конкретной территории законом о транспортном налоге. Например, в ЯНАО это будет «Закон о ставках транспортного налога на территории Ямало-Ненецкого автономного округа», а в Крыму — Закон Республики Крым «О транспортном налоге».

Скидки и льготы налоговая инспекция учитывает самостоятельно, в уведомлении указывается уже итоговая сумма. Впрочем, чтобы коэффициенты были применены, от гражданина требуется предоставить соответствующее заявление.

Если плательщику транспортного налога положена льгота, о которой он не знал, можно подать заявление о произведении перерасчета за три предыдущих года.

Что будет, если не платить налог

Транспортный налог входит в число имущественных налогов, оплата которых, по общему правилу, производится до 1 декабря. Если эта дата выпадает на выходной, последний срок для поступления платежа в Налоговую переносится на следующий рабочий день.

В случае неоплаты ФНС начинает процедуру взыскания. Сначала должника уведомят о необходимости оплаты, а затем удержание произведут на основании судебного приказа. Если налог не оплачен своевременно, придется оплатить и пени — 1/300 ставки ЦБ от суммы долга за каждый день просрочки.

Блиц, блиц, блиц

Считаем налог в полных рублях или с копейками?

Только в полных рублях (ФЗ от 23.07.2013 г. № 248-ФЗ, о дополнении статьи 52 НК РФ). Правила подсчёта: сумма налога менее 50 копеек отбрасывается, а сумма налога 50 копеек и более округляется до полного рубля.

Каковы особенности расчёта налога в первый год его владения?

Формула та же, но в ней обязательно учитываем количество месяцев владения ТС. Если вы приобрели ТС 15 числа или ранее — этот месяц участвует в расчёте как полный, если позже 15 числа месяца — этот месяц в расчёте не учитывается.

Платим налог по месту регистрации или прописки?

По месту нахождения ТС. Местом нахождения для владельца-организации является её юридический адрес, а для физического лица — адрес места жительства (места пребывания). Где ТС поставлено на учёт при этом значения не имеет.

Когда придёт уведомление об оплате налога?

Уведомление может придти электронным способом — в случае если вы зарегистрированы в личном кабинете на сайте ФНС, или обычной почтой в конце лета — начале осени за предыдущий год.

Как перевести киловатты (кВт) в лошадиные силы (л.с.) и наоборот?

Для этого воспользуйтесь простыми формулами:

Конечный результат в л.с. нужно округлить до двух знаков после запятой.

В какой бюджет поступают деньги?

В конкретный субъект РФ, т.к. транспортный налог считается региональным.

Транспортный налог на роскошные авто

Транспортного налога на роскошные автомобили на самом деле не существует. Законодательством предусмотрен единый транспортный налог, подлежащий уплате владельцами транспортных средств, а то, что называется налогом на роскошные автомобили, по сути всего лишь коэффициент, повышающий налоговую ставку в три раза относительно стандартной ставки.

3 признака роскошного автомобиля:

Перечень от Минпромторга

В соответствии со ст. 362 НК РФ, повышающий коэффициент применяется только в отношении автомобилей стоимостью от 3 миллионов рублей, включенных в специально разработанный Минпромторгом каталог автомобилей, относящихся к предметам роскоши.

В настоящее время в вышеуказанный каталог включено около 1200 моделей автомобилей.

Открыть перечень легковых автомобилей, попадающих в класс «роскошые» за 2019 год на официальном сайте Минпромторга в формате PDF.

Структура каталога состоит из четырех таблиц с определенными ценовыми и техническими характеристиками автомобиля. В качестве технических характеристик указаны модели автомобилей, их комплектация, год выпуска, тип и объем двигателя.

Обязанность применения повышающего коэффициента (коэффициент роскоши) возникнет у владельца автомобиля только в случае, если его автомобиль будет соответствовать всем указанным в перечне характеристикам.

Как рассчитать налог

Повышающий коэффициент – это не стабильная величина. Упрощенно говоря, коэффициент будет тем выше, чем роскошнее, моложе и дороже будет автомобиль.

Пределы повышающего коэффициента устанавливает ст. 362 НК РФ. В соответствии с этой статьей устанавливается коэффициент:

| Повышающий коэффициент | Стоимость авто, руб. | Лет с даты производства |

|---|---|---|

| 1,1 | 3 000 000 — 5 000 000 | 2 — 3 |

| 1,3 | 3 000 000 — 5 000 000 | 1 — 2 |

| 1,5 | 3 000 000 — 5 000 000 | до 1 |

| 2 | 5 000 000- 10 000 000 | до 5 |

| 3 | 10 000 000- 15 000 000 | до 10 |

| 3 | более 15 000 000 | до 20 |

Для того чтобы рассчитаться стоимость транспортного налога на роскошный автомобиль, следует умножить соответствующий вашему автомобилю коэффициент на количество лошадиных сил. Полученный результат потребуется умножить на налоговую ставку, принятую в вашем регионе.

Расчет, как мы видим, не представляет особой сложности, однако намного проще будет воспользоваться представленным на нашем сайте калькулятором.

Сроки уплаты транспортного налога

Выше мы уже заметили, что налога на роскошные автомобили не существует. Налоговый кодекс РФ устанавливает стандартный транспортный налог, который по отношению к роскошным автомобилям может быть повышен посредством применения специального коэффициента.

Соответственно, сроки уплаты транспортного налога едины для всех автовладельцев.

Физические лица обязаны оплатить ТН до 1 декабря каждого года за предыдущий год владения. То есть налог, скажем, за 2020 год будет необходимо уплатить до 1.12.2021 года.

Переживать о сроках не нужно, поскольку не позднее сентября придет уведомление от налоговой инспекции, в котором:

Юридические лица оплачивают транспортные налоги в сроки, устанавливаемые на региональном уровне.

Способы оплаты

Транспортный налог может быть оплачен любым удобным автовладельцу способом:

Есть ли льготы

Поскольку речь идет об обычном транспортном налоге, то владельцы роскошных авто могут пользоваться теми же льготами, что и все остальные автовладельцы. То есть, если владелец роскошного автомобиля попадает в льготную категорию, он будет освобожден от уплаты налога.

Так, освобождаются от уплаты транспортного налога пенсионеры, инвалиды, участники боевых действий, многодетные родители и иные категории граждан в соответствии со ст. 407 НК РФ.