Как узнать дивиденды по акциям

Что такое дивиденды и как их получить частному инвестору

Как узнать размер дивидендов

Компании публикуют новости о дивидендах и финансовых результатах на своих корпоративных сайтах в специальном разделе для акционеров и инвесторов. В нем можно узнать о том, как рассчитывается размер дивиденда, периодичность выплат и дивидендную историю. Информацию о российских компаниях также можно найти на сайтах специализированных агентств, например на портале e-disclosure.ru или на сайте биржи.

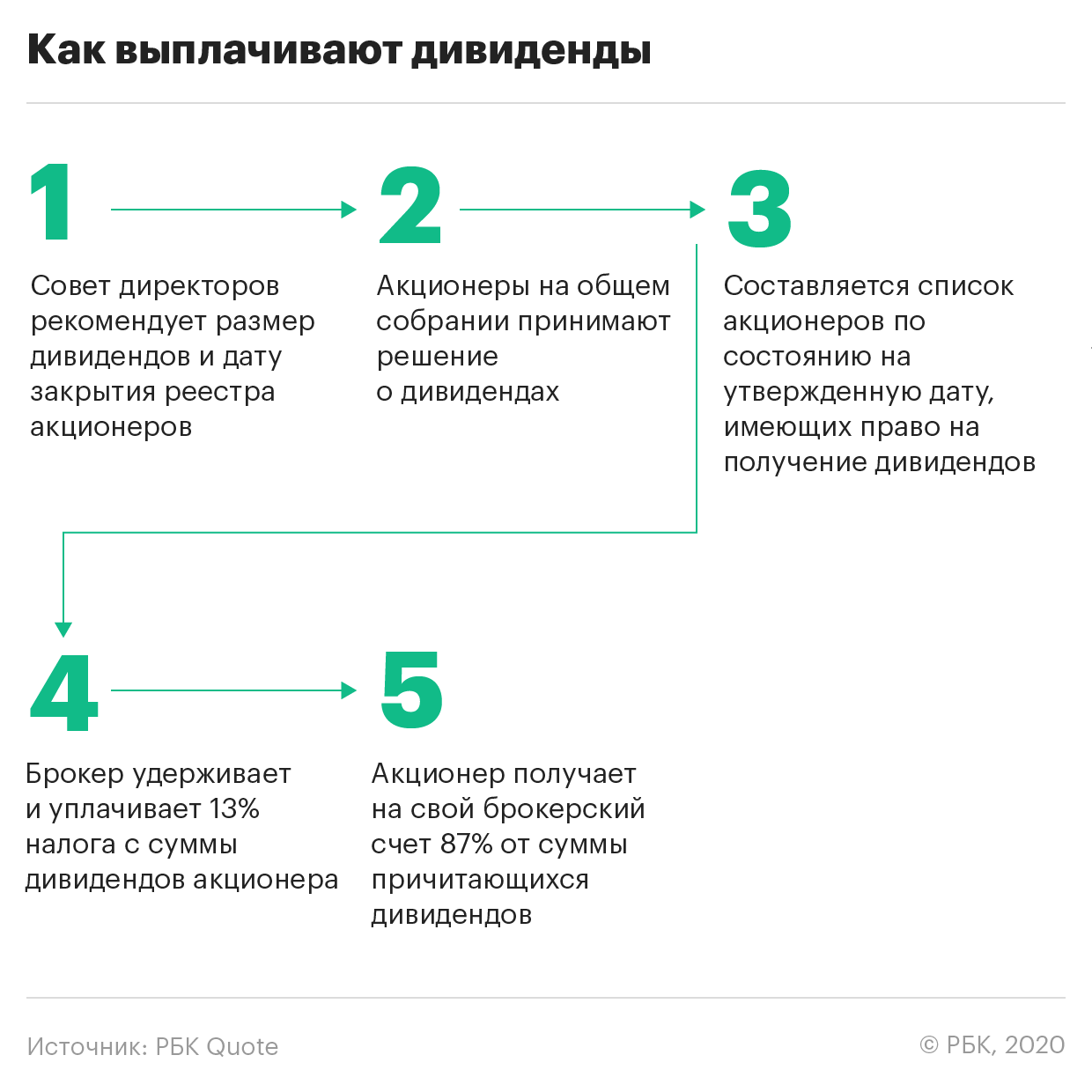

Размер дивидендов и дату закрытия реестра рекомендует совет директоров компании или наблюдательный совет, а окончательное решение о выплате дивидендов утверждает общее собрание акционеров. На этом собрании владельцы акций не могут повысить размер дивидендных выплат, но могут поддержать рекомендации совета директоров или наблюдательного совета (это происходит чаще всего), уменьшить выплаты или отказаться от них совсем.

Как получить дивиденды частному инвестору

Для получения дивидендов инвестору нужно открыть и пополнить брокерский счет, а потом купить акции не менее чем за два рабочих дня до составления списка акционеров, имеющих право на получение дивидендов. Это связано с тем, что акции на Московской и Санкт-Петербургской биржах торгуются в режиме T+2, то есть покупатель становится обладателем бумаг через два рабочих дня после сделки.

В индекс, например, входят производитель газированных напитков Coca-Cola и производитель лекарств и потребительских товаров Johnson & Johnson, которые повышают дивиденды 56 лет подряд. Сеть гипермаркетов Target увеличивает дивиденды 51 год подряд, биофармацевтическая компания AbbVie поднимает дивиденды 46 лет, телекоммуникационный гигант AT&T — 35 лет, а нефтяная компания Chevron — 31 год подряд.

S&P исключает компании из индекса «дивидендных аристократов», если им не удается увеличить выплаты дивидендов по сравнению с предыдущим годом или они по каким-то причинам покидают индекс S&P 500. Агентство пересматривает состав индекса ежегодно в январе. Ребалансировку долей акций в индексе S&P 500 Dividend Aristocrats компания делает в конце января, апреля, июля и октября.

Среди российских компаний размер дивидендов на акцию в течение последних 20 лет увеличивает компания ЛУКОЙЛ.

РБК Quote определила 15 российских акций, которые принесли наибольшую дивидендную доходность в 2019 году:

Дивидендная доходность рассчитана как процентное отношение суммы дивидендов, выплаченных в течение года на одну акцию, к цене акции на начало 2019 года.

После составления списка акционеров, имеющих право получить дивиденды, котировки акций чаще всего падают. Обычно это снижение сопоставимо с размером дивидендов. Такое падение цены называют дивидендным гэпом.

Самые распространенные инвестиционные стратегии, связанные с дивидендами:

Купить акции американских дивидендных аристократов или надежных российских компаний можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Существенный ценовой разрыв между ценой бумаги в период между закрытием и открытием торгов. Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг. Подробнее

Словарь

Дивиденды — это часть прибыли или свободного денежного потока ( FCF ), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды — просто не имеют такой возможности из-за слабых результатов или направляют прибыль на развитие бизнеса.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают источник пассивного дохода.

Почему компании платят дивиденды

Компании выходят на биржу на IPO по нескольким причинам. Одна из них — привлечь капитал для компании. Однако чтобы потенциальные акционеры захотели вложиться в акции, их нужно заинтересовать.

Сделать это можно двумя путями: либо поддерживать к себе интерес, делая успехи в какой-нибудь перспективной отрасли, либо гарантировать дополнительный доход в виде дивидендов. Выплачивать дивиденды компания может и в случае, когда из-за отсутствия актуальных проектов образуется излишек наличности. Тогда она готова поделиться деньгами с акционерами — это поднимает имидж компании, привлекая новых инвесторов.

Правда, если компания получила убыток, то рассчитывать на дивиденды не приходится. Но есть исключения: иногда руководство решает выплатить дивиденды из нераспределенной прибыли прошлых лет или взять для этого кредит.

Что такое дивидендная политика и как рассчитываются дивиденды

Дивидендная политика — это правила, по которым прибыль распределяется между акционерами. В дивидендной политике указано, какой процент прибыли пойдет на выплаты акционерам, условия выплат, а также как часто компания будет платить дивиденды.

Ознакомиться с политикой компании в области дивидендов можно на корпоративных сайтах компаний в разделе для акционеров и инвесторов. Там же можно посмотреть историю выплат дивидендов и узнать последние корпоративные новости — в частности, решения совета директоров, наблюдательного совета или собрания акционеров. Например, у ЛУКОЙЛа все это размещено на сайте в разделе «Дивиденды».

Из дивидендной политики ЛУКОЙЛа следует, что компания обязалась выделять на дивиденды не менее 100% от скорректированного свободного денежного потока, рассчитанного по данным отчетности МСФО, и выплачивать их два раза в год.

С той же периодичностью выплачивает дивиденды золотодобывающая компания «Полюс». Но их размер определяется как 30% от EBITDA при условии, что отношение чистого долга к EBITDA не превышает 2,5. Также дивидендная политика «Полюса» не исключает выплаты специальных дивидендов.

Опираясь на дивидендную политику, совет директоров компании или наблюдательный совет рассчитывает размер дивидендов, после чего рекомендует их общему собранию акционеров.

На собрании акционеры принимают окончательное решение о выплате дивидендов. Владельцы акций не могут повысить размер дивидендных выплат, но могут поддержать рекомендации совета директоров или наблюдательного совета (это происходит чаще всего), уменьшить выплаты или отказаться от них совсем. На собрании акционеров могут присутствовать все держатели акций компании.

Посмотреть информацию по дивидендам российских компаний, включая готовящиеся выплаты, дивидендную историю и дивидендую доходность можно на сайтах Smart-Lab, «Доход», Investmint.ru.

Как выбрать хорошую дивидендную компанию

«При определении размера дивидендов совет директоров принимает во внимание дивидендную политику других ведущих нефтегазовых компаний. На величину дивидендных выплат могут также оказывать влияние следующие факторы: перспективы развития компании, ее финансовое положение и потребности в финансировании, общая макроэкономическая ситуация и конъюнктура рынка, а также иные факторы, в том числе связанные с налогообложением и законодательством», — сказано в дивидендной политике «Роснефти».

Из документа также можно выяснить, есть ли разница в размере дивидендов для владельцев обыкновенных и привилегированных бумаг.

Какие акции выбирать — обыкновенные или привилегированные

Следующий вопрос, стоящий перед дивидендным инвестором, какие акции выбрать — обыкновенные или привилегированные? Дивидендная политика компаний в отношении этих видов акций различается.

Владельцы привилегированных бумаг получают дополнительные возможности и права. В первую очередь, им гарантирована регулярная выплата дивидендов. Это значит, что акционеры получат дивиденды вне зависимости от того, как идут дела у компании — будь то прибыль или убытки.

Размер выплат может быть зафиксирован в уставе организации, к примеру в виде процента от номинальной стоимости акции. Однако держатели привилегированных акций имеют право на увеличение суммы дивидендов, если размер выплат по ним меньше, чем по обыкновенным акциям. И наконец, держатели привилегированных акций получают дивиденды раньше владельцев обыкновенных бумаг.

Общая сумма, выплачиваемая в качестве дивиденда по каждой привилегированной акции, устанавливается в размере 10% чистой прибыли по итогам последнего финансового года, разделенной на число акций, которые составляют 25% от уставного капитала Общества.

При этом если сумма дивидендов, выплачиваемая Обществом по каждой определенной акции в определенном году, превышает сумму, подлежащую выплате в качестве дивидендов по каждой привилегированной акции, размер дивиденда, выплачиваемого по последним, должен быть увеличен до размера дивиденда, выплачиваемого по обыкновенным акциям.

— Положение о дивидендной политике ОАО «Сургутнефтегаз» от 2018 года.

Обыкновенные акции отличаются тем, что их владельцы имеют право голоса, а значит, могут участвовать в голосованиях и влиять на решения компании. С другой стороны, в случае финансовых проблем компания может прекратить выплачивать дивиденды по этому виду акций.

Российских компаний, выпустивших привилегированные акции, не так много. К примеру к ним относятся Сбербанк, «Ростелеком», «Сургутнефтегаз», «Башнефть», «Татнефть», «Транснефть».

Когда лучше покупать акции под дивиденды

Есть несколько ключевых дат, на которые дивидендные инвесторы опираются при ответе на этот вопрос.

Как получить дивиденды

Получить дивиденды несложно. Для этого нужно:

Что такое дивидендный гэп

После того как становится известен окончательный размер дивидендов, акции начинают понемногу дорожать. Это происходит благодаря тому, что инвесторы начинают их активно скупать в расчете получить дивиденды.

Чем щедрее дивиденды, тем больший интерес акции вызывают у покупателей. Поэтому до закрытия реестра акционеров акции растут в течение нескольких недель. Одновременно с ростом котировок падает доходность акций. При этом зависимость такова, что доходность падает до размера ставок на денежном рынке.

Максимума цена акций достигает за два дня до отсечки. Этот день назвали экс-дивидендным (ex-dividend). А на следующий день акции резко падают в цене. Причина такого поведения бумаг — многие инвесторы, которые покупали акции только ради дивидендных выплат, начинают их продавать.

На это есть две причины:

Этот обвал цены называется «дивидендный гэп» — бумаги дешевеют примерно на размер дивидендов.

К примеру, 29 мая 2020 года ФСК ЕЭС составила список акционеров, которые получат дивиденды по ее акциям за 2019 год. 27 мая 2020 года был последний день, когда можно попасть в этот список с учетом Т+2. Уже на следующий день, 28 мая, цена акций ФСК ЕЭС сразу же после открытия биржи упала на 4,8%. Произошел дивидендный гэп.

Ранее, 10 апреля, Совет директоров ФСК ЕЭС рекомендовал финальные дивиденды за 2019 год в размере ₽0,00949 на одну обыкновенную акцию. С того дня и до 27 мая котировки выросли на 6,3%.

Что происходит после дивидендного гэпа

Как правило, после отсечки дивидендный гэп начинает закрываться, то есть акции постепенно дорожают, стремясь к прежним уровням. Время, за которое акции достигают предыдущих цен, может составлять от нескольких дней до многих месяцев.

ФСК ЕЭС закрыла дивидендный гэп почти через полтора месяца. 27 мая бумаги компании закрылиcь на уровне 0,1922 за акцию, а 6 июля — ₽0,1932 за акцию.

Как заработать на дивидендах

Есть четыре самые распространенные инвестиционные стратегии, основанные на дивидендах:

Кто такие дивидендные аристократы и почему это лучший рецепт от потерь на падающем рынке

Дивидендными аристократами называют компании, которые выплачивают дивиденды в течение многих лет. Попасть в этот список компания может, если:

Сейчас в элитном клубе 66 компаний, на базе которых рассчитывается индекс S&P 500 Dividend Aristocrats. К дивидендным аристократам, к примеру, принадлежит McDonald’s, который непрерывно платит дивиденды в течение 43 лет. Телекоммуникационный гигант AT&T исправно делится с акционерами прибылью 35 лет, а Coca-Cola — 58 лет.

В России компаний с такой дивидендной историей сейчас нет, поскольку рынок акций в стране очень молод. Однако если ослабить требования, то российскими дивидендными аристократами можно назвать ЛУКОЙЛ (20 лет), НОВАТЭК (17 лет), ТГК-1 (6 лет), НЛМК (5 лет) и оба типа бумаг «Татнефти» (5 лет).

Биржевой фонд, вкладывающий средства участников в акции по определенному принципу: например, в индекс, отрасль или регион. Помимо акций в состав фонда могут входить и другие инструменты: бонды, товары и пр. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Существенный ценовой разрыв между ценой бумаги в период между закрытием и открытием торгов. Свободный денежный поток. Средства, оставшиеся у компании после уплаты всех операционных расходов. Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг. Подробнее

Как я выбираю дивидендные акции

Однажды я импульсивно купила акции Яндекса.

Это был единственный раз, когда я купила акции, следуя интуиции. Расскажу, как я обычно их выбираю.

Что есть в моем портфеле

Почти 90% от моего портфеля — это корпоративные облигации. Там есть Внешэкономбанк, «Мегафон», «Транснефть» и петербургский застройщик «Легенда». Доход получаю за счет купонов — на них я и покупаю дивидендные акции.

Вот какие акции сейчас есть в моем портфеле:

На что я смотрю при выборе акций

В декабре 2018 года я снова получила часть купонных выплат — настало время закупать акции. Я решила использовать статистический метод выбора, а не эмоции и привязанности. Для этого составила таблицу и внесла в нее дивидендные акции Московской биржи за 2018 год, которые можно купить.

Данные собирала из разных источников: что-то на сайтах компаний-эмитентов, а что-то по информационным ресурсам для инвесторов: « Инвестинг-ком » и «Кономи». Вот на какие критерии я ориентировалась.

Текущий уровень дивидендов. Информация о дивидендах есть на сайте компании-эмитента и на информационных сайтах. Чем выше дивиденды, тем лучше.

P/E говорит о том, за какой срок я верну вложения. Для развивающейся российской экономики хорошо от 1 до 5, но есть нюансы: в зависимости от отрасли может меняться то, какое значение считать нормальным.

Не стоит сравнивать между собой компании из разных отраслей. Например, у банков нет выручки, а более 60% активов составляют кредиты и авансы, поэтому показатель Долг/EBITDA для них не применяют. У нефтегазовых компаний выручка есть, а более 60% активов — это основные средства, поэтому Долг/EBITDA считают, а кроме него применяют и дополнительные показатели, например отношение цены к капитальным вложениям в разведку и добычу. P/E на уровне 7 в одной отрасли может считаться очень высоким, а в другой — очень низким. Всегда стоит сравнивать показатели только внутри отрасли.

Котировальный список. Для размещения акций на бирже компания должна соблюдать требования — по раскрытию отчетности, по количеству акций в обращении, по времени существования, по корпоративному управлению. Чем больше требований соблюдено, тем выше котировальный лист компании и тем безопасней для инвестора. Хорошо — это когда первый или второй котировальный лист.

Например, Сбербанк входит в первый котировальный лист, а «АКБ Приморье» — в третий. Про «АКБ Приморье» я впервые услышала, когда составляла таблицу. Компании из первого списка существуют не менее 3 лет, публикуют международную отчетность как минимум за 3 года, количество их акций в свободном обращении не менее 10% от общего количества (при стоимости компании более 60 млрд рублей). Для компаний из третьего котировального листа эти критерии не применяются. Уточнить, в какой лист входит компания, можно на сайте Московской биржи.

Рейтинг финансового состояния. Это оценка устойчивости компании. Методики оценки сложные и требуют детального изучения отчетности. Я обычный человек, далекий от глубокого погружения в расчеты, поэтому я взяла готовые данные с сайта «Кономи». Хорошим считала показатель от 4 до 10.

Обычно при оценке финансового состояния количество собственных средств и активов сравнивают с количеством заемных средств, чтобы понять, сможет ли компания вовремя возвращать долги и продолжать свою деятельность.

Оценка роста курсовой стоимости — на сколько процентов могут вырасти или упасть акции компании в ближайший год. Оценить перспективы компании можно, сравнивая показатели ее деятельности с показателями деятельности конкурентов. Можно посчитать будущие денежные потоки, а можно посчитать затраты. Хорошо — это когда больше 0.

Перечисленные методы тоже сложные, поэтому я опять взяла готовую оценку, понимая, что результат не гарантирован. По этому критерию буду выбирать только те компании, у которых есть потенциал роста. Компании, акции которых с точки зрения прогнозной оценки могут упасть, рассматривать не буду. Данные о возможном росте или падении цены акций смотрела на «Кономи».

Бета-коэффициент показывает, как сильно меняется цена акций по сравнению с рыночным индексом. Российские акции сравнивают с индексом РТС, который включает в себя самые ходовые акции Московской биржи. Для расчета бета-коэффициента используют сложные математические формулы с ковариацией и дисперсией, но сайт «Инвестинг-ком» предоставляет готовые данные — я использовала их.

Если значение коэффициента больше 1, цена акций меняется быстрее цены индекса РТС. Акции с бета-коэффициентом более 1 — рискованные: их цена меняется часто и сильно.

Если значение от 0 до 1, цена акций меняется медленнее, чем индекс РТС. Такие акции менее рискованные, чем российский рынок.

Если значение меньше 0, цена акций движется разнонаправленно по сравнению с индексом РТС. Эти акции растут тогда, когда рынок падает, и наоборот. Акции с отрицательным бета-коэффициентом хороши для диверсификации. Я рассматриваю бета-коэффициент в качестве справочного дополнения, а не как самостоятельный критерий для выбора акций.

Ликвидность на бирже — это возможность быстро купить или продать акции. Ликвидность на справочных сайтах обозначают как высокую, среднюю или низкую. Высокая и средняя ликвидность — это хорошо. Низкая ликвидность создает проблемы, потому что на рынке может не быть акций в достаточном количестве или может быть 50 акций по 100 Р за штуку, а еще 50 — уже по 130 Р за штуку. Если вы захотите купить 100 штук, придется потратить больше денег. Сведения о ликвидности я смотрела на сайте «Инвест-фандс».

Связь с рублем. Слабый рубль выгоден экспортерам и внутренним производителям с точки зрения увеличения покупательной способности населения. Сильный рубль выгоден производителям, которые закупают импортное сырье. Например, в отчетности компании «Полюс Золото» указано, что доходы от продаж золота она получает в долларах, а оперативные расходы у нее в рублях. Усиление доллара к рублю увеличивает доходы от продаж и уменьшает рублевые затраты — таким образом прибыль растет.

Дата закрытия реестра. Чтобы получить дивиденды, нужно успеть купить акции до закрытия реестра. Сроки закрытия реестра проверяйте на сайте Московской биржи.

Как инвестировать в акции и не прогореть

Как работать с таблицей

Для работы с таблицей я использовала метод исключения по параметрам. Выбрала самый важный параметр и его максимальное или минимальное значение и исключила то, что не подходит.

Для меня наиболее важный параметр — котировальный лист. Предельное значение — первый или второй. Третий слишком рискованный. Так я выбрала 55 компаний.

Следующий параметр — оценка роста курсовой стоимости акций. Предельное значение — больше 0%. Я хотела акции, у которых есть потенциал роста по экономическим моделям. Так список сократился до 37 компаний.

В этой выборке я смотрела на оставшиеся параметры. «Мечел АП» у меня уже был, строительство я убрала, потому что 25% моего портфеля занимают облигации петербургского застройщика «Легенда». От «Мостотреста» и «Селигдара» отказалась из-за высокого показателя Долг/EBITDA — чем он выше, тем больше лет нужно компании на погашение долгов и тем выше риск банкротства. Из пяти энергетических компаний выбрала две для диверсификации рисков.

Вот на чем я остановилась:

После этого я почитала новости и брокерские прогнозы по этим компаниям:

На что еще я обращаю внимание

Я вложила деньги минимум на 3 года. Такой срок позволяет не выгадывать каждый рубль при покупке акций, а просто покупать по плану. Я не волнуюсь, что сегодня цена слегка упала, а завтра слегка выросла. Я знаю, что за три года акции будут расти и падать много раз, и не проверяю свой портфель каждую неделю или даже каждый месяц. Делаю это по мере поступления купонного и дивидендного дохода.

При выборе акций стоит учитывать фундаментальные характеристики каждого предприятия, квартальные и ежегодные отчеты, инвестиционные планы и дивидендную политику. Эти данные есть на сайтах компаний в разделе «Акционерам и инвесторам». Например, в презентации «Аэрофлота», кроме финансовых данных, я нашла средний возраст самолетов — 4,1 года. Это самый низкий показатель среди 27 авиакомпаний. Кроме покупки их акций, мне будет спокойнее с ними летать.

Компании не гарантируют выплату дивидендов. Размер дивидендов может зависеть от долговой нагрузки, а выплачивать их могут на основе показателя, прописанного в уставе или дивидендной политике. Например, Сбербанк планирует платить 50% чистой прибыли к 2020 году, а «Алроса» платит 75% свободного денежного потока.

Главное — не метаться при выборе акций, а соблюдать план или свою инвестиционную стратегию. Я наметила на 2019 год «Аэрофлот», МРСК, ВСМПО-Ависма и ФСК ЕЭС. Если их фундаментальные данные не изменятся, тогда куплю. Если компании станут неинтересны с дивидендной точки зрения, то увеличу количество акций тех компаний, которые уже есть в моем портфеле.

Запомнить

Тоже хотите рассказать о своем портфеле? Ответьте на вопросы о своей стратегии, об успехах, провалах и самых любимых акциях из тех, что у вас есть.

Куда зачисляются дивиденды по акциям

Инвесторам, которые приобрели акции на долгий срок, важно знать, куда и в какой срок будут выплачены дивиденды по ним. Как отслеживать график выплат, и какой счет проверять, читаем далее.

Как узнать, что будут выплачены дивиденды?

Каждая компания-эмитент, в зависимости от внутренней политики, может выплачивать дивиденды раз в квартал, раз в полгода или в год. Поэтому перед приобретением ценных бумаг данный фактор акционер должен уточнить лично или воспользоваться услугами брокера (посредника). Перед тем как выплачивать дивиденды, совет директоров компании устанавливает размер и дату выплаты, после чего происходит закрытие реестра. Чтобы узнать о выплате дивидендов, инвестору достаточно обратиться к дивидендному календарю, а также следить за последними новостями компании.

Дивидендный календарь

Это один из самых важных инструментов инвесторов, который позволяет отслеживать информацию о дивидендной активности компаний (эмитентов). С помощью него акционеры могут узнать, когда та или иная организация планирует выплатить им доход, в каком размере, в какую дату будет осуществлено закрытие реестра, в какой срок пройдут все выплаты и т. д.

На сегодняшний день существует несколько наиболее популярных календарей, ссылки на которые можно самостоятельно найти в интернете. Таким способом пользуются только опытные инвесторы, которые знают, где лучше и удобней отслеживать необходимую информацию. Остальные акционеры могут воспользоваться данным инструментом, рекомендуемым самим эмитентом, то есть воспользоваться ссылкой на его официальном сайте, либо получить такую информацию от брокера.

Дивидендный календарь обычно представлен в виде таблицы, используется владельцами привилегированных или обычных ценных бумаг эмитента, позволяет им спрогнозировать все будущие поступления на личный счет, а также подобрать наиболее перспективные акции для получения будущих доходов.

Закрытие реестра

В данном случае необходимо начать с определения понятия «реестр», ведь именно с него начинается вся дальнейшая процедура, позволяющая получить прибыль от акций. Именно в реестре хранится вся информация об акционерах, которые владеют ценными бумагами компаниями, поэтому, чтобы получить дивиденды, инвестору нужно попасть в него заблаговременно, то есть до его закрытия.

Датой закрытия реестра, или датой отсечки, является дата, которую назначает совет директоров компании, у каждого эмитента она своя и чаще всего во всех крупных организациях приходиться на период с марта по июнь. Те акции, которые были приобретены после отсечки, уже не позволят их владельцу попасть в реестр, а значит, прибыль в данный период ему выплачена не будет.

Сроки выплаты дивидендов

Никаких санкций за нарушение указанных выше сроков законодательством РФ не предусмотрено. Негативные последствия могут возникнуть лишь в том случае, если участник обратится в суд. В таком случае эмитенту придется выплачивать не только дивиденды, но и проценты за задержку выплаты.

Также, если будет доказано противодействие эмитента, то на него возлагается штраф на основании статьи 15.20 КоАП РФ, в следующих размерах:

Проверяем брокерский счет

Так как акции приобретаются с брокерского счета, то и выплаты дивидендов осуществляются по умолчанию на брокерский счет, то есть владельцу ценных бумаг только остается дожидаться их поступления. Счет обычно начинает проверяться акционером после того, как от даты закрытия реестра прошел необходимый срок, регламентированный федеральным законом или указанный компанией в уставе или после собрания совета директоров.

В тех случаях, когда акции приобретаются до IPO, когда компания считается еще частной, у инвестора есть возможность получать доходы на любой счет, который будет указан им при совершении сделки.

Нужно ли платить налоги?

Необходимость в уплате налогов и их размера в первую очередь зависит от того, кто является акционером той или иной компании (физическое или юридическое лицо) и от его статуса. Но стоит учесть, что в каждом конкретном случае налог будет уплачиваться не самостоятельно, а компанией-эмитентом, то есть акционер получит доход уже после вычета налога.

Однако в тех случаях, когда эмитент выплачивает доход не в денежной форме, а в виде товаров, основных средств и прочего имущества, то ситуация полностью меняется. Компания сообщает в налоговую инспекцию о невозможности удержать налог и это право переходит самому участнику. Акционер, получивший доход имуществом, должен по итогам года подготовить справку 3-НДФЛ, сдать ее в ИФНС и заплатить самостоятельно налог. Но, как правило, выплата дивидендов в такой форме случается достаточно редко.

Порядок уплаты налогов, когда акционером является юридическое лицо, практически ничем не отличается от налогообложения физлица, а размеры налога будут следующие:

В какой валюте происходят выплаты?

Выплата дивидендов происходит в рублях, но если акционером является иностранный гражданин, значит, при выплате дивидендов предназначенная для него прибыль будет переведена в соответствующую валюту по официальному курсу Центрального банка России на дату выплаты, причем конвертация курса выполняется автоматически. Если учитывать нестабильность валют, то в таких случаях курсовая разница может как увеличить получаемый доход, так и уменьшить.

Выводим деньги на банковский счет

Поскольку дивиденды обычно поступают на брокерский счет, у акционера появляется задача вывести их, чтобы была возможность использовать прибыль уже как личные денежные средства.

Первым делом необходимо открыть счет в банке, делается это очень просто и быстро, ведь услугу можно получить в режиме онлайн на официальном сайте выбранной финансовой организации. Некоторые инвесторы, являющиеся акционерами иностранных компаний, открывают валютный счет, чтобы не терять прибыль при переводе валюты. Далее делается заявка о выводе средств с брокерского счета на банковский, и ожидается поступление в течение 3–5 дней.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.