Как умно тратить деньги

Как правильно тратить деньги: 20 советов для тех, кто хочет научиться рационально расходовать деньги

Здравствуйте, уважаемые читатели dohodinet.ru. Множество людей не умеют тратить деньги с умом и поддаются своим спонтанным импульсам. В этом причина бедности массы населения, поскольку богатыми или просто обеспеченными могут стать те, кто умеет не только зарабатывать, но и правильно тратить.

Отношение к деньгам

Ценность денег достаточно условна и зависит от мерки каждого человека. Чтобы определить степень ценности денежных ресурсов, необходимо произвести определенные вычисления:

На заметку! Всем будет полезно научиться рассчитывать каждый свой рабочий час. Когда станет известной стоимость одного часа, можно будет по-другому посмотреть на вещи.

Если платье стоит пять часов работы, может, его не нужно приобретать за такую сумму, если его покупка принципиально ничего не изменит.

Количество возможных покупок тоже несложно подсчитать. Айфон ценой размером в зарплату не будет хорошей идеей. Это может привести к необходимости брать деньги в кредит.

Если вещь придется рано или поздно ремонтировать, надо подумать, хватит ли денег на ее ремонт. Оптимальный вариант – купить гаджет, которые в больше, чем три раза, помещается в ежемесячный бюджет и при этом будет служить очень долго.

Изменение отношения к финансам поможет вам научиться экономить и копить деньги.

Составляем план бюджета

На заметку! Чтобы планировать свой бюджет, надо завести специальную тетрадь. В нее можно внести информацию о тратах, которые имели место в этом месяце и были необходимы для жизнедеятельности или оказывались лишними.

Постоянно необходимо расходовать бюджет лишь на определенные категории неизменных товаров и услуг, остальное же можно назвать роскошью, которая может быть по карману или не по карману.

Еда, одежда, лекарства, коммунальные услуги являются особыми статьями расходов. Если хорошо разобраться, нетрудно обнаружить, что зачастую человек покупает вещи для своего удовольствия.

Конечно, не надо себя лишать приятных мелочей, но все должно быть сообразным ежемесячному доходу. Важно грамотно подсчитывать расходы. Лучший способ – всегда расплачиваться карточкой и сохранять чеки. С помощью онлайн-банка можно сортировать траты по разным статьям.

Следующим пунктом анализа будет сведение доходов и расходов в одну таблицу. В качестве расходов упоминаются вложения в образование и бизнес, а также покупку косметики. Транспорт, еда, удовольствия отмечаются обязательно.

После подсчета всех столбиков станет видно, что не все затраты оказались неизбежны и можно было бы тратить деньги с умом.

Оптимизация расходов – процесс достаточно творческий. Например, если оказалось, что уходит много средств на образование, можно заказать языковые курсы по Интернету вместо того, чтобы ездить на транспорте каждую неделю.

Если человек ходит в фитнес-клуб ради небольшого количества упражнений, можно подумать, не получится ли их выполнять дома, купив раз и навсегда гантели или беговую дорожку.

Можно просто прислушаться к своему внутреннему голосу и перед покупкой вещи подумать, не испортит ли она атмосферу дома и не исходят ли от нее неприятные эмоции (на востоке к этому давно относятся внимательно). Нелишне будет ознакомиться с понятиями о красоте в разных культурах.

На чем нужно экономить деньги

Совет №1. Отдавайте предпочтение блюдам домашнего приготовления

Желательно свести к минимуму сосиски, колбасу, готовые салаты, пельмени. Наибольшую часть рациона должна составлять полезная еда. Можно научиться варить вкусные супы-пюре, делать запеканки из творога, нарезать салаты, самостоятельно готовить котлеты из мяса, рыбы, моркови, свеклы и т.п.

Совет №2. Не перекусывайте на ходу

Не надо покупать в буфете сухомятку и шоколадки каждый день. Достаточно в обеденный перерыв полноценно пообедать. Перекусы бьют не только по карману, но и по фигуре.

Совет №3. Уменьшите употребление животных белков

Животные белки в определенном количестве полезны, но их употребление следует уменьшить. Иногда вместо мяса лучше съесть рыбу, попробовать кисломолочные продукты и отведать злаков. Так будет сэкономлено колоссальное количество денежных средств.

Совет №4. Берегите ресурсы

Сократить потребление ресурсов – значит принести пользу планете. Купить энергосберегающие лампочки, установить счетчики на воду и электричество следует хотя бы для того, чтобы отсрочить истощение природных ресурсов Земли.

Совет №5. Следите за автомобилем

Автомобиль – дорогое удовольствие. Но если уж без него не обойтись, надо своевременно менять резину, менять масло, составлять правильный план маршрута, вовремя платить налог на транспорт, избегать агрессивной езды.

Совет №6. Не потакайте любому желанию купить одежду

Можно вполне разумно тратить деньги. Надо покупать только необходимые вещи. Нет смысла покупать кофточку, которая вскоре будет забыта. Не нужно просто так ходить по универмагам. Иногда лучше отремонтировать обувь, чем купить новую. Желательно покупать вещи на распродаже. Правильнее будет купить одну качественную вещь, чем постоянно рвущуюся.

Совет №7. Отдыхайте экономно

Проводить досуг можно без посещения дорогих заведений. Например, лучше устроить пикник у себя на даче вместо посещения крутого бара. Таким образом, получится рационально расходовать деньги.

На чем не экономят

Не экономят на полноценном питании, недорогих удовольствиях. Не стоит вместо элитного кофе пить растворимый порошок.

На заметку! Жить надо полноценно. Следить за здоровьем, заниматься спортом, иногда попить чай в недорогом кафе, покупать развивающие игрушки своим детям, делать подарки близким и друзьям на день рождения, — все это необходимо для нормальной жизни.

Не следует забывать и о походах на культурные мероприятия. Не надо обеднять свой внутренний мир ради лишней сэкономленной тысячи, поскольку живем мы один раз и жизнь без удовольствий не имеет смысла.

Другие хитрости

Заключение

Итак, научиться правильно тратить деньги вполне реально. Для этого следует знать о работе своего мозга и о механизмах, которые используют маркетологи. Не надо поддаваться на их удочку.

Если не гоняться за брендами, ходить на распродажи, откладывать деньги на черный день или на путешествие, на покупку курсов и т.п., завести нечто вроде копилки и не тратить средства в день зарплаты, то можно очень хорошо сэкономить.

Надо создавать себе такие условия, чтобы не приходилось испытывать свою силу воли. Например, научиться готовить вкуснее, чем в кафе. Просто так не посещать магазины. Не нужно брать деньги в долг. Одним словом, прежде чем потратить деньги, надо подумать, долгим ли будет счастье, полученное от покупки.

Как правильно тратить деньги: советы и техники для оптимизации расходов

На вопрос в заголовке однозначного ответа нет и быть не может. У каждого человека свои критерии правильности. Кто-то не представляет свою жизнь без ежегодной поездки на море и откладывает на нее часть зарплаты. А кому-то достаточно дачи или деревни у бабушки. Расходы в этом случае будут совсем на другие цели. Я изложу свое видение проблемы, как правильно тратить деньги. А вас приглашаю подискутировать в комментариях.

Правильные и неправильные траты

Прежде чем давать советы о том, как разумно расходовать деньги, надо для самого себя определить, что такое правильные и неправильные траты. Я составила свой список. У вас он может получиться совсем другим. Смысл в том, чтобы заставить читателя задуматься над обыденными вещами и увидеть, что некоторые расходы способны здорово отравлять жизнь.

Правильные траты

Сюда я отнесла те статьи расходов, которые, на мой взгляд, необходимы, чтобы жизнь была полноценной и комфортной.

Сюда отношу расходы на посещение врача, спортзала, бассейна. Предпочитаю платные клиники, потому что в государственной либо приходится месяцами ждать свободного места у специалиста, либо такового не оказывается вообще в наличии. Но иногда бывают исключения из правил. Например, старшая дочка ходит лечить зубы только в бесплатную стоматологию, но к одному врачу. Качество лечения и отношение на высшем уровне.

Это обязательная статья расходов в нашем семейном бюджете. Входят траты на дополнительное образование младшей дочери (старшая уже самостоятельно зарабатывает на него) и наше с мужем повышение квалификации (курсы, вебинары, конференции).

Самая большая статья расходов в нашей семье. Стараемся питаться правильно: никакого фастфуда, полуфабрикатов и нездоровой пищи. В магазине всегда читаю состав и смотрю на срок годности. Но и здесь есть варианты для значительной экономии.

Это расходы на покупку бытовых товаров: стирального порошка, моющих средств, банных принадлежностей, средств гигиены и пр. У меня частный дом, поэтому обычные траты часто увеличиваются за счет покупки разных товаров для дома, сада, огорода.

К счастью, мы можем в своем доме контролировать расходы на оплату коммунальных услуг. У нас нет трат на содержание общедомовых территорий, как в большинстве городских квартир. Вместо централизованной воды мы пользуемся собственной скважиной, которая окупилась уже несколько раз.

Это обязательные платежи. Но рекомендую внимательно изучить налоговый кодекс, чтобы воспользоваться положенными вам налоговыми льготами. Моя семья ежегодно возвращает уплаченный подоходный налог. В этом году сумма возврата составила около 100 тыс. рублей.

В этом разделе расходы на бензин и содержание машины, поездки на общественном транспорте. Экономить позволяют скидочные карты, которыми пользуется муж, заправка на АЗС с самообслуживанием и проездной для ребенка. А еще мы очень любим ходить пешком.

Обширная статья расходов, которая в моей семье включает обязательный отпуск 2 раза в год и небольшие развлечения в течение года (походы в кино, театр, кафе и прочее). Так сложилось, что у нас нет хобби. Но у других людей затраты на него тоже войдут в этот раздел.

Покупаем только после планирования очередного месяца в семейном бюджете. Крупные и дорогие вещи стараемся брать не в сезон. Например, зимнюю одежду и обувь покупаем весной или летом. За брендами не гонимся, но за качеством следим.

Неправильные траты

В любой статье из перечисленных выше можно найти то, на что не стоит тратить деньги. Например, купить ботинки мужу, потому что старые развалились, – это правильные траты, а купить платье, которое совсем не нужно, но на него была скидка в магазине, – это неправильные траты.

Я выделила следующие категории трат, без которых точно можно обойтись.

Я очень рациональный человек, но тоже совершаю спонтанные покупки на эмоциях. Понимаю всю силу маркетинга и уловок маркетологов, но иногда на них попадаюсь. Скидки и акции кричат об экономии. Но экономия может полностью пропасть, если это оказались траты на ненужные вещи. Здесь только один совет: каждый раз задавайте себе вопрос о том, нужен или нет этот товар именно сейчас.

Речь идет не только о курении и чрезмерном употреблении алкоголя. Список может быть очень большим, например: шопоголизм, игромания, переедание, техномания и пр. Рекомендую выявить вредные привычки и ликвидировать или хотя бы минимизировать их влияние на ваши расходы.

Очень помогает простой прием: посчитайте, сколько у вас уходит денег в год на потакание вредным привычкам. Если впечатлились, то активизируйте план по избавлению от них. Если нет, то продолжайте в том же духе.

Здесь не буду оригинальной, а прислушаюсь к советам специалистов. Энергетики, чипсы, газированные напитки и все, что содержит много соли, сахара, искусственных добавок и прочего, считаю вредным. Затраты на питание могут вырасти, если отказаться от дешевых, но вредных продуктов. Зато сократятся расходы на лечение.

Это тема для отдельной статьи. Заранее прошу прощения за приведенную цитату, но она очень точно показывает суть кредита: “Кредит – это как обос***ся в штаны зимой. Сначала тепло и хорошо, а потом холодно и мерзко”.

При этом я делю кредиты на “плохие” (потребительский кредит, займы в МФО) и “хорошие” (ипотека, если нужно жилье, автокредит, если семье нужна машина, кредит на образование).

Почему-то сразу вспоминается статуя лошади из кинофильма “Служебный роман”. Не дарите такие подарки. Я предпочитаю заранее узнать, что конкретно нужно человеку. Если это не получается, тогда лучший подарок – деньги или сертификат в магазин, где продают что-то нужное каждому.

Во вредных привычках выше я написала одну под названием “техномания”. Это покупка очередных новинок бытовой техники, электронных гаджетов. Они, как назло, появляются слишком часто. Люди влезают в кредиты, чтобы стать обладателем последнего айфона.

Наверное, хотя бы раз в жизни каждый из нас становился либо участником очередной детской трагедии в магазине, либо наблюдателем. Ребенок, который хотя бы раз получил после истерики что-то, что родители не собирались покупать, будет прибегать к проверенному способу снова и снова. С возрастом и расходы на такие хотелки возрастут.

Часто слышу от людей, что они любят снимать стресс походом в магазин или алкоголем. Если это бывает не слишком часто и такое лечение выходит не слишком дорого, то ничего не имею против. А если стресс случается каждый день?

Пересмотрите свои подписки у сотового оператора. Проверьте, за что подписались при оформлении банковской карты. А может, вообще пора сменить тариф?

Как тратить меньше денег: 7 советов нейроэкономистов

Что зефирный тест говорит о наших экономических решениях

Представьте: вы сидите за столом, перед вам зефирка и ничего кроме нее. Человек, который пригласил вас за этот стол, говорит, что отойдет на 15 минут, а когда вернется, принесет вам вторую зефирку. Но при одном условии — если за это время первая останется нетронутой. Зато потом можно будет съесть обе. Стопроцентная прибавка за 15 минут выглядит весьма выгодным предложением. Но только если вы взрослый. Для детей такое лакомство в тридцати сантиметрах — настоящее искушение.

«Зефирный тест» — один из самых известных экспериментов в социальной психологии. Его провел в 1972 году в Стэнфордском университете психолог Уолтер Мишел. Он изучал способность детей откладывать вознаграждение и сопротивляться сиюминутным желаниям. Но самое интересное выяснилось спустя много лет. В 1990 Мишел выяснил, что те, кто дождался второй зефирки, будучи молодыми людьми, были заметно успешнее в учебе и в целом в жизни. С тех пор умение сопротивляться импульсивным желаниям стали считать одним из главных факторов жизненного успеха.

«Зефирный тест» для взрослых — это их финансовые решения. Купить эту красивую рубашку прямо сейчас или отложить на отпуск. Отужинать в дорогом ресторане или купить домой продуктов на неделю. Взять машину в кредит под большой процент или продолжать передвигаться на метро.

В экономике традиционно человек воспринимается как рациональный субъект: «Я мыслю, следовательно, я трачу деньги». Однако все чаще и чаще к его рациональности возникали вопросы. Как ответ на них возникла нейроэкономика — она изучает то, как содержимое нашей головы влияет на наши решения.

Боль, контроль и вознаграждение

Мы хорошо себя чувствуем, когда получаем деньги, но плохо — когда тратим. Что неудивительно, ведь чем крупнее сумма, с которой мы расстаемся, тем активнее в нашем мозге центр боли — островковая доля. Она же активна, когда мы чувствуем неприятный запах или ожидаем, что нас вот-вот больно ударят.

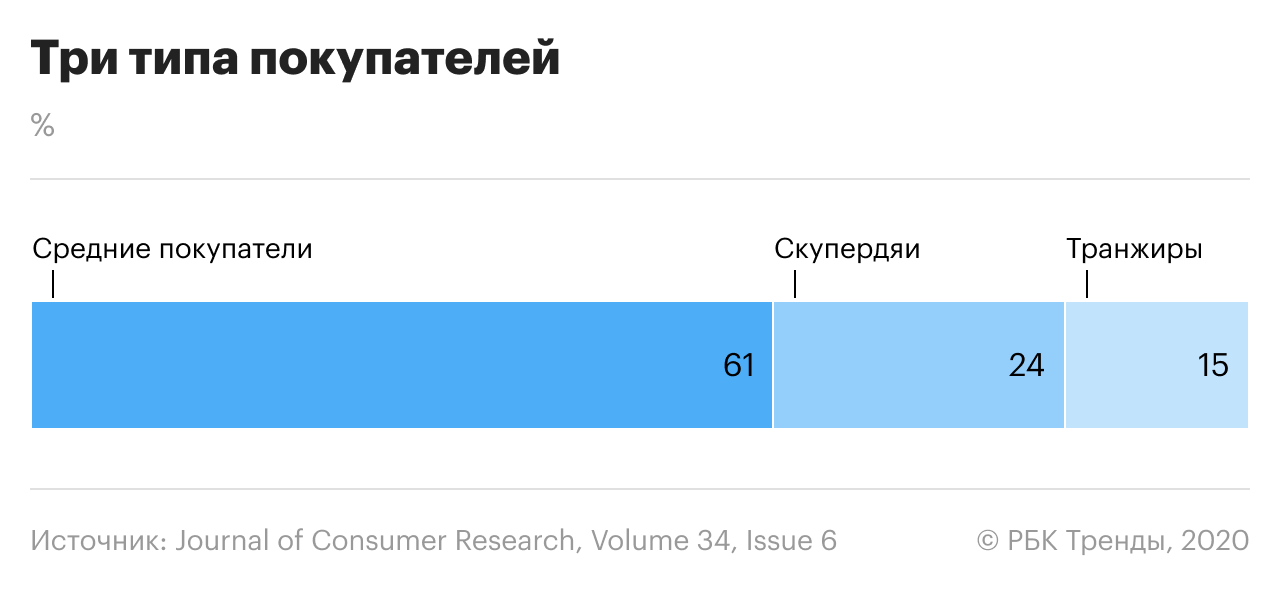

Финансовый «болевой порог» может быть разным. Нейроэкономисты даже сделали специальную шкалу. На одном конце — «транжиры», готовые тратить много, пока не достигнут порога. На другом — «скупердяи», которым трудно раскошелиться даже на самое необходимое. Как считают исследователи, это не значит, что одни рациональнее других — они все движимы сиюминутными эмоциями.

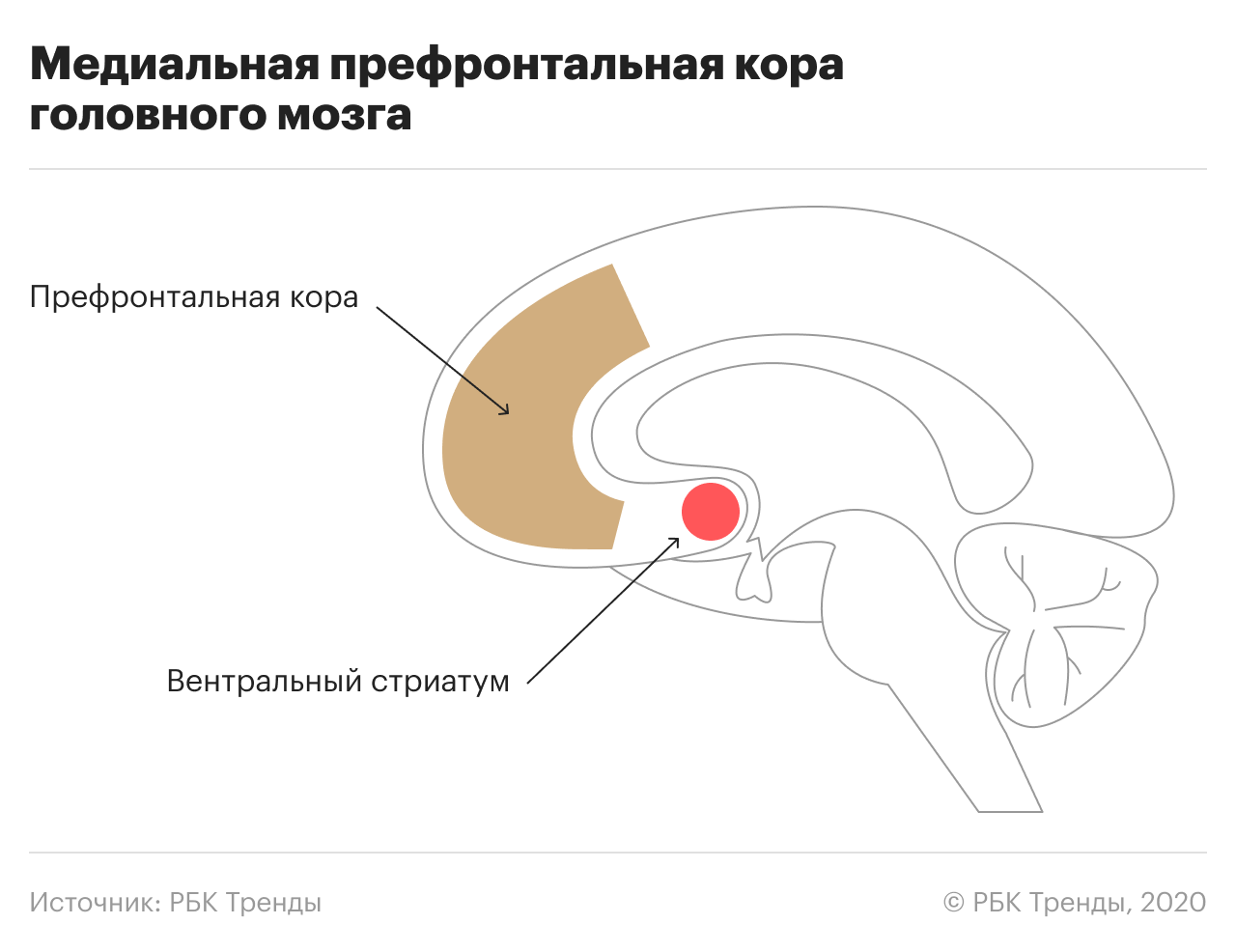

У дождавшихся второй зефирки мозг тоже работал по-своему — активнее была префронтальная кора. Это та зона мозга, которая в принципе и делает нас людьми — здесь и рациональное мышление, и глобальные планы на жизнь, ради которых приходится откладывать сиюминутные удовольствия.

В норме префронтальная кора уравновешивает порывы более древних центров боли и вознаграждений. Вам понравилась вещь — выделился дофамин, пошла реакция «хочу». Дальше вы увидели цену и ощутили прилив негативных эмоций. В итоге эта зона принимает решение: стоит оно того или нет.

Когда баланс между эмоциями и интеллектом нарушается, появляется склонность к импульсивному поведению, в том числе финансовому — пойти и потратить ползарплаты на приглянувшиеся ботинки.

Как противостоять импульсивным тратам

1. Избегайте искушений

Думать, что на этот раз вы точно поборете соблазн, очень опрометчиво. Особенно если сами знаете, что склонны потакать слабостям. Как объясняет научный журналист Ирина Якутенко в книге «Воля и самоконтроль», не существует «силы воли» — есть только способность противостоять импульсивному поведению.

Эта способность во многом зависит от физиологии и даже генетики. У слабовольного человека может быть нарушен синтез нейромедиаторов дофамина и серотонина. А причина этому — небольшое отличие в варианте гена, кодирующего белок, который участвует в их синтезе.

Если знаете, что грешите импульсивными покупками, то никогда не носите с собой крупные суммы. А когда приходит зарплата, снимайте деньги с карты и кладите на депозит или в труднодоступное место.

2. Не покупайте сразу, сделайте паузу

Понравилась какая-то вещь? Не покупайте ее сразу, попробуйте подождать — 15 минут, час или несколько дней, в зависимости от суммы покупки. Как минимум потому, что лобные доли — где и находится префронтальная кора — могут не успевать тормозить наши эмоциональные импульсы. Им просто нужно время, чтобы просчитать возможный результат действий.

3. «Порадовать себя» можно спортом, а не только шоппингом

После напряженного рабочего дня или недели порой хочется пойти и «порадовать себя». Это «порадовать» предполагает, что у нас есть некий ограниченный ресурс силы воли, который нужно скомпенсировать. На деле мозгу просто не хватает дофамина, серотонина или эндорфинов и он ищет способы, как бы стимулировать их выброс, желательно попроще. Йога или спорт обеспечат приток «гормонов удовольствия» не хуже, чем шоппинг.

4. Не ходите в магазин голодным

Здесь речь не только о магазине. Вообще не принимайте финансовых и любых других ответственных решений на голодный желудок. В таком состоянии сложнее контролировать эмоциональные порывы. Мозгу для работы нужна глюкоза. Когда ее не хватает, он хуже справляется с задачами, а первыми «отключаются» эволюционно новые зоны — как раз те, что отвечают за самоконтроль.

5. Не тратьте деньги в плохом настроении

Стоит следить за своим эмоциональным состоянием — тревога или стресс могут сказываться на метаболизме нейромедиаторов и не давать префронтальной коре нормально выполнять ее «контрольные функции». Плохое настроение лучше переждать — счастливые люди тратят меньше денег.

6. Распознавайте манипуляции

Магия медиа и рекламы сильнее самоконтроля. Раньше люди смотрели рекламные ролики по телевизору, теперь — ютуб-видео с распаковкой. Коммерция переместилась в онлайн и использует самые изощренные рекламные инструменты. Вам предлагают товары, максимально соответствующие вашим предпочтениям. Интерфейсы приложений сделаны так, чтобы засасывать ваше внимание с последующей перепродажей рекламодателю. Противостоять этому невозможно. Но если знать, как это работает, можно избежать лишних трат.

7. Spending Less Challenge

Попробуйте превратить экономию в квест, в игру. Например пойти за продуктами на неделю и уложиться в четко установленную сумму. Запустите челлендж с друзьями — кто меньше потратит. Сама механика игры, где не потратить деньги — желаемое действие, может связать экономию с центром удовольствий. Можно также вести список того, на что вы отказались тратить деньги — это может лишний раз потешить самолюбие и добавить «гормонов удовольствия». Есть и более глобальные варианты — например, No Spend Year, когда целый год не покупаешь ничего, кроме самого необходимого.

Зефирки для бедных

В мае 2018 года вышла статья с результатами нового «зефирного теста». Психологи Тайлер Уоттс, Грег Дункан и Хаонан Куан повторили эксперимент Мишела, но на более разнообразной выборке. Детей было более 900 вместо менее 90 у Мишела. У матерей более половины из них не было высшего образования на момент их рождения (у Мишела были в основном дети сотрудников Стэнфорда). С детьми сперва проводили «зефирный тест» в 4 года, а затем изучали их успеваемость и поведение в 15 лет.

Результаты сильно отличались. Способность откладывать вознаграждение все еще предсказывала будущий успех, но в два раза хуже, чем считалось раньше. Исследование показало: умение дождаться второй зефирки — важный фактор успеха, если ты из хорошей, обеспеченной семьи. Дети из бедных семей берут первую зефирку, потому что знают: кто бы что ни говорил, второй может просто не быть.

Нашу способность сопротивляться импульсивным желаниям определяют не только гены или работа мозга, но и среда. Наше желание тратить деньги может говорить о том, как устроены не только мы сами, но и жизнь вокруг — в которой все меньше уверенности в завтрашнем дне.

Карманные деньги: как правильно с ними обращаться

И почему важно серьёзно относиться даже к небольшим суммам

Большинство школьников ещё не зарабатывает деньги, но уже тратит. Наличные и электронные средства поступают в виде карманных денег и подарков. Кто-то тратит всё без остатка, кто-то копит, а некоторые осознанно учатся управлять своими деньгами. Уметь распоряжаться личными финансами необходимо каждому, кто хочет жить в достатке и свободно выбирать профессию и досуг. Вместе с экспертом разбираемся в том, что делать уже сейчас для финансового успеха во взрослой жизни.

директором по коммуникациям, «Сравни ру»

Планируйте бюджет вместе с родителями

Многие родители подростков обсуждают с ними бюджет и считают своих детей достаточно грамотными в вопросах финансов. Опрос ВЦИОМ в 2017 году показал, что каждый пятый старшеклассник хотел бы знать больше об управлении деньгами. Обсуждать расходы и доходы семьи — один из лучших способов научиться решать финансовые задачи. Если родители только информируют вас о своих решениях, предложите наделить вас совещательным голосом.

Старшеклассник способен не только обсуждать бюджет, но и находить решения реальных задач. Например, если семье нужно снизить расходы на содержание питомца, школьник может узнать о скидках на корм и более дешёвых, но качественных услугах ветеринара.

Некоторые родители ошибочно считают, что школьнику рано забивать голову «взрослыми проблемами». Научиться пользоваться деньгами с умом нельзя на краткосрочных курсах. Лучше проанализировать первые ошибки в 15 лет, когда родители готовы подстраховать, чем в 25, когда нужно полностью нести ответственность за свою жизнь.

Обсуждение бюджета поможет вам понять, почему родители выделяют именно такую сумму на карманные расходы, и при каких условиях она может увеличиться.

«Тот, кто не научился планировать бюджет, постоянно испытывает нехватку денег. Он нервничает, зависит от работодателя и часто боится уйти с нелюбимой работы и оказаться на мели. В конечном счёте такие люди рискуют прожить жизнь совсем не так, как хотелось бы. Чтобы более свободно выбирать сферу деятельности, формат отдыха и место для жизни, нужно иметь накопления — финансовую «подушку безопасности»».

Возьмите на себя часть расходов

В младших классах ученики покупают сладости, игрушки, а некоторые часть денег откладывают, например, на планшет. В средней и старшей школе подростки платят за телефон, покупают косметику, подарки, канцелярию и кое-что из одежды. Чтобы сделать шаг вперёд и научиться ответственно пользоваться деньгами, нужно взять одну из статей расходов под свой контроль.

Мамам и папам бывает сложно полностью доверить ребёнку покупку школьных принадлежностей или пополнение гардероба, но это полезный опыт для всей семьи. Попросите взрослых посчитать, сколько денег в среднем в месяц уходит, например, на интернет, подарки друзьям или покупку вашей обуви. После этого попросите выдать вам эту сумму и позволить самостоятельно принимать решения. Через 4 недели или раньше, если деньги внезапно закончатся, обсудите результаты эксперимента и решите, на каких условиях продолжать его.

И взрослому, и вам может быть страшно, что вы купите некачественный товар или потеряете деньги, но риск — часть финансового менеджмента. Неношенную обувь после покупки можно вернуть в течение двух недель, а в случае потери денег вам придётся найти решение: заработать, сэкономить или походить ещё сезон в старых кедах. В любом случае полная ответственность за конкретную строчку семейного бюджета поможет «прокачать» финансовую грамотность.

«Если родители не торопятся посвящать школьника в долгосрочные планы, ему следует спросить об этом. Полезно уже в 13-14 лет понимать, в какой форме родители собираются помогать ребёнку в будущем. Например, кто-то готов оплачивать сыну или дочери аренду квартиры в период студенчества, другие надеются, что ребёнок переедет в общежитие, но готовы оплачивать текущие расходы».

Научитесь откладывать деньги

Вести учёт

Управлять можно тем, что удаётся посчитать, поэтому эксперты советуют фиксировать все поступления и траты. Можно вести записи и в бумажном блокноте, можно — в мобильном приложении, где статистика отображаетя автоматически, а данные представлены в форме диаграм.

Если карманных денег мало, ведение учёта может показаться бессмысленным, ведь и так всё ясно: дали 100 рублей на проезд и 40 на булочку — на то они и ушли без остатка. В этом случае статистика доходов и расходов поможет в разговоре с родителями аргументировать, почему вам нужно больше денег. Научиться пользоваться деньгами, когда они полностью уходят на проезд и обед в столовой, затруднительно.

Учёт более щедрых карманных начислений покажет, какие статьи расходов преобладают, и вы сможете оптимизировать их. Например, если телефон и интернет «съедают» больше, чем вам хотелось бы, стоит пересмотреть список платных услуг и покупок в приложениях.

Придерживаться уровня расходов

Даже при регулярных карманных поступлениях школьники иногда получают неожиданные приятные бонусы: выигрыш в лотерею, денежная награда за участие в олимпиаде, подработка, подарок к празднику. Несмотря на внезапный доход следует придерживаться своего привычного уровня трат.

«Главная идея финансового менеджмента — чётко понимать свой бюджет и следить, чтобы доходы не превышали расходы».

Пользоваться финансовыми приёмами

Чтобы выбрать среди известных методов накопления или придумать свой, нужно попробовать разные варианты.

Можно взять за основу идею 4 конвертов: отложить в копилку 10-20% от ежемесячных поступлений, а остальное разделить на количество недель в текущем месяце. Например, в феврале школьник получил 1100 рублей: 100 из них нужно отложить, а 1000 разделить на 4 конверта по 250 рублей и тратить в неделю только эту сумму.

Другой принцип называется «7 кувшинов»: все поступления нужно распределить по видам расходов и так же отложить примерно 10% для накоплений. Количество и названия кувшинов можно определять самостоятельно. Главное — придерживаться запланированного бюджета и не вытаскивать из «кувшина»-копилки деньги на кино и мороженое. Например, старшеклассник получает в месяц 2400 рублей: 10% сразу откладывает в неприкосновенный запас, остаётся 2400-240=2160 рублей. Допустим, 20% ученик помещает в подарочный «кувшин» — это ещё 480 рублей, а остальное 2160-480=1680 тратит.

Некоторые совмещают два метода планирования бюджета: например, откладывают в копилку и на подарки, а остальное делят на 4 конверта — каждый для недельных трат. Так, если у школьника остаётся 1680 рублей, то в каждом конверте окажется 420 рублей для развлечений или сладостей в неделю.

В школьные годы важно получать знания, пробовать себя в разных сферах: ходить на танцы или карате, понимать, что тебе нравится, и в то же время развлекаться. Школа — это удивительное время, когда на молодом человеке ещё не лежит полная ответственность и есть внутренняя свобода, которая с возрастом постепенно исчезает.

Здорово, если у вас есть возможность подрабатывать не во вред учёбе. Летом можно устроиться на стажировку в компанию: за несложную работу помощником юриста или маркетолога школьникам платят небольшую сумму денег. Родители могут помочь найти временную работу через знакомых. При этом в ущерб образованию работать не стоит — больших денег вы не получите, а время для развития будет упущено.

Находить дополнительные источники дохода

Если хочется накопить на крупную покупку, нужно разделить её стоимость на среднюю сумму ежемесячного дохода. Так вы примерно поймёте, сколько времени придётся копить. Чтобы ускорить процесс, стоит сократить некоторые статьи расходов и найти возможность подзаработать.

В школьные годы важно получать знания, пробовать себя в разных сферах: ходить на танцы или карате, понимать, что тебе нравится, и в то же время развлекаться. Школа — это удивительное время, когда на молодом человеке ещё не лежит полная ответственность и есть внутренняя свобода, которая с возрастом постепенно исчезает.

Здорово, если у вас есть возможность подрабатывать не во вред учёбе. Летом можно устроиться на стажировку в компанию: за несложную работу помощником юриста или маркетолога школьникам платят небольшую сумму денег. Родители могут помочь найти временную работу через знакомых. При этом в ущерб образованию работать не стоит — больших денег вы не получите, а время для развития будет упущено.

Начните тратить с умом

Пользоваться списком покупок

Обычно список помогает не забыть купить необходимое, но он также способен удержать вас от ненужных приобретений. Удобно пользоваться списком в приложении: можно синхронизировать его на устройствах всех членов семьи и в режиме реального времени отмечать, что куплено, а чего не хватает.

Расплачиваться наличными

Банковские карты — современный и удобный инструмент. При этом контролировать расходы проще, имея живые деньги в кошельке. Финансовый эксперт и писатель Дэйв Рэмси рассказывает о результатах исследования, в котором при оплате картой посетители кафе тратят на 42-178% больше, чем клиенты с наличкой. Психологически проще расстаться с деньгами на счёте в банке, поскольку их движение незаметно. Лучше хранить деньги на карте, а перед походом в кино, кафе или магазин снимать запланированную сумму.

Выдерживать паузу

Для мелких покупок полезно обдумать решение в течение 10 секунд: «Действительно ли стоит купить сейчас этот батончик/брелок на кассе?». Над крупными приобретениями стоит размышлять в течение месяца.

Углубите знания в области финансов

Мы включили в список проверенные десятилетиями бестселлеры по управлению деньгами и несколько современных пособий, выпущенных издательством «Альпина Паблишер».

📗 Идеи книги «Самый богатый человек в Вавилоне» Джорджа Клейсона легли в основу разных пособий по управлению финансами. На примере ситуаций из жизни древних торговцев автор рассказывает о правилах использования денег.

📘 «Думай и богатей» Наполеона Хилла впервые издана в 1937 году. Более 80 лет книга входит в число бизнес-бестселлеров и рассказывает, как добиться успеха в любом деле.

📗 В книге «Kakebo» отражена японская система ведения семейного бюджета. Она помогает разобраться, почему не хватает денег, и содержит практичный инструмент учёта семейных финансов — «Паспорт kakebo».

📙 Авторы Гэри Бельски и Томас Гилович предлагают читателям ответить на вопросы и найти решения в различных ситуациях, а затем анализируют их. Книга «Психологические ловушки денег» поможет разобраться с шаблонами неэффективного мышления и научиться принимать рациональные решения.

📗 В «Основах финансовой грамотности» инвестор Артём Богдашевский рассказывает, как учитывать расходы и получать пассивный доход с помощью облигаций.

Что запомнить

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter