Бмц что это такое

О нас

Бухгалтерский методологический центр (БМЦ) является субъектом негосударственного регулирования бухгалтерского учета в пределах компетенций, установленных ст. 24 Федерального закона № 402-ФЗ «О бухгалтерском учете».

БМЦ это некоммерческая организация, работающая с 2008 года. С 2012 года БМЦ работает в организационно-правовой форме Фонда с наименованием «Фонд развития бухгалтерского учета «Национальный негосударственный регулятор бухгалтерского учета «Бухгалтерский методологический центр» (Фонд «НРБУ «БМЦ»).

В рамках ст. 24 Федерального закона № 402-ФЗ «О бухгалтерском учете» и Устава Фонд:

1) разрабатывает проекты федеральных стандартов, проводит публичное обсуждение этих проектов и представляет их в уполномоченный федеральный орган;

2) участвует в подготовке программы разработки федеральных стандартов;

3) участвует в экспертизе проектов стандартов бухгалтерского учета;

4) обеспечивает соответствие проекта федерального стандарта международному стандарту, на основе которого разработан проект федерального стандарта;

5) разрабатывает и принимает рекомендации в области бухгалтерского учета;

6) разрабатывает предложения по совершенствованию стандартов бухгалтерского учета;

7) участвует в разработке международных стандартов.

Фонд «НРБУ «БМЦ» свою деятельность ограничивает рамками Закона «О бухгалтерском учете» № 402-ФЗ.

Миссией БМЦ является разработка документов в области бухгалтерского учета на основе принципов, изложенных в ст. 20 Закона «О бухгалтерском учете», в том числе

— соответствия федеральных и отраслевых стандартов потребностям пользователей бухгалтерской (финансовой) отчетности, а также уровню развития науки и практики бухгалтерского учета;

— применения международных стандартов как основы разработки федеральных и отраслевых стандартов.

Бухгалтерский методологический центр

Бухгалтерский методологический центр, БМЦ

Полное наименование: Фонд развития бухгалтерского учета «Национальный негосударственный регулятор бухгалтерского учета «Бухгалтерский методологический центр»

Краткое наименование: Фонд «НРБУ «БМЦ»

Бухгалтерский методологический центр (БМЦ) является субъектом негосударственного регулирования бухгалтерского учета в пределах компетенций, установленных ст. 24 Федерального закона № 402-ФЗ «О бухгалтерском учете».

БМЦ это некоммерческая организация, работающая с 2008 года. С 2012 года БМЦ работает в организационно-правовой форме Фонда с наименованием «Фонд развития бухгалтерского учета «Национальный негосударственный регулятор бухгалтерского учета «Бухгалтерский методологический центр» (Фонд «НРБУ «БМЦ»).

В рамках ст. 24 Федерального закона № 402-ФЗ «О бухгалтерском учете» и Устава Фонд:

1) разрабатывает проекты федеральных стандартов, проводит публичное обсуждение этих проектов и представляет их в уполномоченный федеральный орган;

2) участвует в подготовке программы разработки федеральных стандартов;

3) участвует в экспертизе проектов стандартов бухгалтерского учета;

4) обеспечивает соответствие проекта федерального стандарта международному стандарту, на основе которого разработан проект федерального стандарта;

5) разрабатывает и принимает рекомендации в области бухгалтерского учета;

6) разрабатывает предложения по совершенствованию стандартов бухгалтерского учета;

7) участвует в разработке международных стандартов.

Адрес: 127473, г.Москва, ул. Садово-Самотечная, д.7, стр.1

Тел: +7 (495) 650-07-07, +7 (916) 762-20-02,

Как определить стоимостной лимит для основных средств

Новый стандарт изменил правила учета малоценных основных средств – их стоимость можно сразу списать на расходы (п. 5 ФСБУ 6). Как и раньше, организация должна самостоятельно определять стоимостной лимит для основных средств, но теперь его максимальная величина в стандарте не указана. Помимо этого, отсутствуют указания, что лимит устанавливается за единицу актива и что лимит измеряется в денежных единицах.

При установке лимита ФСБУ 6 требует учитывать существенность информации о малоценных основных средствах.

Понятие существенности приведено в пункте 7.4 Положения по бухгалтерскому учету «Учетная политика организации» ПБУ 1/2008 (утв. приказом Минфина России от 06.10.2008 № 106н, далее – ПБУ 1). Несущественная информация – это информация, от наличия, отсутствия или способа отражения которой в бухгалтерской (финансовой) отчетности организации не зависят экономические решения пользователей этой отчетности.

В связи с выходом ФСБУ 6 Бухгалтерский методологический центр (БМЦ) выпустил Рекомендацию Р-126/2021-КпР «Стоимостной лимит для основных средств» (принята Фондом «НРБУ «БМЦ» 29.03.2021).

Рекомендация Р-126 предлагает организациям из всех имеющихся у них основных средств выделить совокупность объектов, информация о которых не способна повлиять на экономические решения пользователей бухгалтерской отчетности (несущественные ОС). Например, для предприятия в состав несущественных ОС могут входить объекты, сгруппированные по признаку «офисная техника» или «офисная мебель».

Стоимостной лимит следует определять сразу для всей совокупности несущественных ОС.

Затраты на приобретение несущественных ОС списываются в расходы независимо от стоимости отдельных объектов. Объекты, не относящиеся к несущественным, независимо от стоимости отдельных объектов учитываются в общем порядке учета основных средств.

Стоимостной лимит и несущественность ОС можно определять:

В первом случае стоимость несущественных ОС потребуется оценивать исходя из ее потенциального влияния на показатели бухгалтерской отчетности организации, в том числе:

на показатели бухгалтерского баланса и пояснений к нему;

на показатели отчета о финансовых результатах и пояснений к нему;

с учетом раскрытия информации по сегментам, а также информации по группам основных средств.

Лимит может выражаться:

в процентах от денежной величины показателей бухгалтерской отчетности, значения которых непосредственно зависят от применяемых организацией способов учета капитальных вложений и основных средств.

При установлении лимита принимаются во внимание:

характер и условия инвестиционной деятельности организации;

сроки полезного использования несущественных ОС;

графики обновления несущественных ОС;

капиталоемкость производства и доля амортизации в структуре затрат организации;

доля амортизации в структуре себестоимости запасов с учетом их оборачиваемости, в структуре себестоимости продаж и других статей отчета о финансовых результатах;

иные факторы, влияющие на показатели бухгалтерской отчетности организации.

Предположим, затраты на приобретение объектов, сгруппированных по признаку «офисная техника», превысили лимит. В этом случае группировку объектов следует детализировать. Например, вместо совокупности «офисная техника» будет «офисная техника, кроме цветных принтеров». Такое уточнение может привести к необходимости пересчета данных с начала года – все цветные принтеры, приобретенные в текущем году, придется учитывать в общем порядке учета основных средств.

Состав несущественных ОС и стоимостной лимит ежегодно проверяются на соответствие условиям и характеру инвестиционной деятельности организации.

При принятии решения по пункту 5 ФСБУ 6 не должна меняться классификация финансовых результатов, денежных потоков и других показателей бухгалтерской отчетности, связанных с приобретением (созданием, улучшением, восстановлением) несущественных основных средств. Это означает, что:

затраты признаются расходами периода, в котором они понесены, и включаются в те статьи отчета о финансовых результатах, в которые включалась бы амортизация основных средств, не будь они признаны несущественными;

платежи представляются в отчете о движении денежных средств в составе денежных потоков от инвестиционных операций;

уплаченные авансы включаются в ту же статью бухгалтерского баланса, в которой представлены авансы, уплаченные организацией в связи с осуществлением капитальных вложений.

Если классификация финансовых результатов, денежных потоков или других показателей бухгалтерской отчетности, связанных с несущественными ОС, меняется, то организация должна обосновывать такую учетную политику на основании пункта 7.4 ПБУ 1. Причем для подтверждения такой несущественности потребуется рассмотреть более широкий спектр возможных последствий для бухгалтерской отчетности, в том числе дополнительные аспекты, которые могут быть затронуты переклассификацией.

Это может привести к необходимости установить более низкое количественное значение стоимостного лимита по сравнению с тем, которое могло бы быть установлено, если бы организация не изменяла классификацию расходов, денежных потоков и других связанных показателей бухгалтерской отчетности.

Полагаем, что во всем остальном организация может руководствоваться порядком, описанным в Рекомендации Р-126, даже в том случае, если лимит устанавливается на основании пункта 7.4 ПБУ 1.

Как вы планируете устанавливать стоимостной лимит для малоценных основных средств?

Контакты и реквизиты БМЦ

Бухгалтерский методологический центр, БМЦ

Полное наименование: Фонд развития бухгалтерского учета «Национальный негосударственный регулятор бухгалтерского учета «Бухгалтерский методологический центр»

Краткое наименование: Фонд «НРБУ «БМЦ»

Тел: +7 (495) 650-07-07

Тех. специалист по трансляциям и видеоконференциям от Фонда НРБУ БМЦ : fm@bmcenter.ru

ОГРН: 1127799021350

ИНН: 7724301100

КПП: 770701001

Реквизиты для перечислений:

Расчетный счёт: № 40703810738290031432 в ПАО «Сбербанк России», г.Москва

БИК 044525225

Корр.счет № 30101810400000000225

ИНН банка: 7707083893

КПП банка: 775003010

Ассоциация «НРБУ «БМЦ»

Полное наименование: Ассоциация содействия развитию бухгалтерского учета «Национальный негосударственный регулятор бухгалтерского учета «Бухгалтерский методологический центр»

Краткое наименование: Ассоциация «НРБУ «БМЦ»

Адрес: 127473, г.Москва, ул. Садовая-Самотечная, д.7, стр.1, офис 1

Тел: +7 (495) 650-07-07, +7 (916) 762-20-02

ОГРН: 1147799004770

ИНН: 7724301982

КПП: 770701001

Реквизиты для перечислений:

Расчетный счёт: № 40703810238000069864 в ПАО «Сбербанк России», г. Москва

БИК 044525225

Корр.счет № 30101810400000000225

ИНН банка: 7707083893

КПП банка: 775003010

Учет малоценных объектов в «1С:Бухгалтерии 8»

* Бухгалтерский методологический центр (Фонд «НРБУ «БМЦ») является субъектом негосударственного регулирования бухгалтерского учета в пределах компетенций, установленных статьей 24 Федерального закона от 06.12.2011 № 402-ФЗ.

Приказом Минфина России от 15.11.2019 № 180н утвержден Федеральный стандарт бухгалтерского учета ФСБУ 5/2019 «Запасы». ФСБУ 5/2019 применяется начиная с отчетности за 2021 год. В приказе № 180н мы сталкиваемся с двумя интересными моментами.

Во-первых, с отменой Методических указаний по бухгалтерскому учету специального инструмента, специальных приспособлений, специального оборудования и специальной одежды (утв. приказом Минфина России от 26.12.2002 № 135н).

Во-вторых, с новой формулировкой в определении запасов: «Для целей бухгалтерского учета запасами считаются активы, потребляемые или продаваемые в рамках обычного операционного цикла организации, либо используемые в течение периода не более 12 месяцев» (п. 3 ФСБУ 5/2019).

Таким образом, в 2021 году понятия спецодежды и спецоснастки в бухгалтерском учете больше нет. Теперь это или материалы, или основные средства (ОС). В этой статье рассмотрим особенности учета основных средств в 2021 году.

О поддержке ФСБУ 5/2019 в «1С:Бухгалтерии 8 КОРП» редакции 3.0 читайте:

Как учитывать основные средства в 2021 году

В 2021 году действуют сразу два нормативно-правовых акта по учету основных средств:

Оба документа предусматривают упрощенный учет малоценных основных средств. Но общий подход к упрощению учета за прошедшие годы серьезно изменился.

Так, в пункте 5 ПБУ 6/01 говорится, что активы, отвечающие всем признакам основных средств, стоимостью в пределах лимита, установленного в учетной политике организации, но не более 40 тыс. руб. за единицу, могут отражаться в бухгалтерском учете и бухгалтерской отчетности в составе материально-производственных запасов (МПЗ).

А согласно пункту 5 ФСБУ 6/2020, организация может принять решение не применять указанный стандарт в отношении активов, отвечающих всем признакам основных средств, но имеющих стоимость ниже лимита, установленного организацией с учетом существенности информации о таких активах. При этом затраты на приобретение, создание таких активов признаются расходами периода, в котором они понесены.

Первое, на что обращаем внимание, — разный порядок учета малоценных основных средств. Прежний стандарт (ПБУ 6/01) предлагает нам учитывать такие объекты в составе МПЗ. Новый ФСБУ 6/2020 — сразу отражать в расходах.

Следующий важный момент — способ определения, какие основные средства достойны инвентарного номера, а какие — нет.

Применяя ПБУ 6/01, бухгалтер устанавливает границу стоимости ОС, и все, что оказывается меньше этой границы, учитывается как МПЗ. В ПБУ 6/01 также определен максимальный размер этой границы — 40 тыс. руб. Получается, что, например, ноутбук за 39 тыс. руб. — это не основное средство, а почти точно такой же ноутбук за 41 тыс. руб. — уже основное средство.

В новом ФСБУ 6/2020 максимальная величина стоимостного лимита в виде конкретной суммы отсутствует. Помимо этого, отсутствуют указания, что лимит устанавливается за единицу актива и что лимит измеряется в денежных единицах. В то же время введено требование, что лимит устанавливается с учетом существенности.

Напомним, что понятие существенности в бухгалтерском учете не новое. Оно приведено в Положении по бухгалтерскому учету «Учетная политика организации» ПБУ 1/2008 (утв. приказом Минфина России от 06.10.2008 № 106н). Причем понятие существенности неразрывно связано с требованием рациональности:

Как применять ПБУ 6/01 для малоценных ОС в 2021 году

Но что делать организациям, которые в 2021 году еще не перешли на применение ФСБУ 6/2020? Как применять ПБУ 6/01 и при этом учитывать малоценные основные средства?

Полагаем, для ответа на вопрос об учете в 2021 году малоценных ОС можно воспользоваться рекомендацией Бухгалтерского методологического центра (БМЦ) № Р-100/2019-КпР «Реализация требования рациональности» (утв. Фондом «НРБУ «БМЦ» 29.05.2019).

В иллюстративном Примере 1 Рекомендации № Р-100/2019-КпР предлагается следующий порядок учета основных средств:

Так, например, руководство завода может решить, что все затраты на приобретение офисной техники и компьютеров для бухгалтерии в пределах определенной суммы в год не являются существенными для бухгалтерской отчетности и могут быть списаны на расходы (даже если отдельный копировальный аппарат стоит 150 тыс. руб.).

А согласно рекомендации БМЦ № Р-122/2020-КпР «Специальные средства производства» (утв. Фондом «НРБУ «БМЦ» 11.12.2020), понятие существенности, приведенное в пункте 7.4 ПБУ 1/2008, может быть применено ко всем малоценным объектам, независимо от срока их использования. Исходя из требования рациональности организация может принять решение с 01.01.2021 относить на расходы по обычной деятельности в момент, когда были осуществлены затраты на приобретение, создание, улучшение специальных средств производства, стоимость которых по отдельности и в совокупности однородной группы является несущественной, независимо от их срока использования.

В то же время активы, удовлетворяющие критериям ОС, со сроком использования более 12 месяцев и стоимостью в пределах лимита, установленного организацией (но не более 40 000 рублей), могут отражаться в бухгалтерском учете в составе МПЗ, как и ранее, т. е. до вступления в действие ФСБУ 5/2019. Такой вывод сделал Минфин России в письме от 02.03.2021 № 07-01-09/14384.

Как классифицировать объекты с учетом понятия существенности

Получается, что с учетом понятия существенности и требования рациональности классификация материальных объектов в бухгалтерском учете может выглядеть следующим образом (п. 7.4 ПБУ 1/08, п. 3 ФСБУ 5/2019, п. 5 ФСБУ 6/2020):

И тут настало время ввести понятие «Малоценное оборудование и запасы» — так мы будем называть объекты, признанные несущественными в бухгалтерском учете.

Что может попадать в эту категорию? Большинство из того, что ранее было спецодеждой и спецоснасткой, а также мебель, оргтехника, компьютеры, электроинструмент, огнетушители и пр.

Как правило, такие объекты требуют дополнительного контроля, то есть оперативного учета — кому, когда и сколько выдали (п. 8 ФСБУ 5/2019, п. 5 ПБУ 6/01, п. 5 ФСБУ 6/2020).

Как учитывать малоценное оборудование и запасы в «1С:Бухгалтерии 8»

Рассмотрим особенности учета малоценного оборудования и запасов.

До сих пор мы анализировали только требования бухгалтерского учета, где такой объект списывается на расходы при приобретении.

Но есть еще и налоговый учет по налогу на прибыль, где для признания расходов следует дождаться момента выдачи конкретного инструмента конкретному сотруднику (пп. 2 п. 1 ст. 254 НК РФ). И неважно, что в бухгалтерском учете этот инструмент уже списали в расходы.

Есть еще складской учет, согласно которому инструмент до выдачи сотруднику лежит на складе вместе с другими материалами.

Так что упростить учет малоценных объектов не так-то просто. Пользователи программ 1С уже сталкивались с разным отражением операций в бухгалтерском и налоговом учете, но в данном случае речь идет не об абстрактных расходах, а о конкретном предмете, который по-прежнему лежит на складе. А складской учет по своей сути всегда единый — сумма может отличаться в бухгалтерском или налоговом учете, но количество должно быть общее.

Для обособленного учета малоценного оборудования и запасов (объектов, признанных несущественными в бухгалтерском учете) в План счетов «1С:Бухгалтерии 8» было решено добавить отдельный счет 10.21 «Малоценное оборудование и запасы» и открыть к нему субсчета:

При поступлении малоценного оборудования и запасов, учтенных на счете 10.21.1, в бухгалтерском учете их стоимость сразу же списывается на расходы, но в корреспонденции с регулирующим счетом 10.21.2. Таким образом, на основном счете 10.21.1 мы видим бухгалтерскую, налоговую стоимость и количество объектов на складе, а на счете 10.21 — обобщенную информацию по этим объектам, которая используется при составлении бухгалтерской отчетности.

При передаче малоценного оборудования и запасов в эксплуатацию или при ином выбытии субсчета 10.21.1 и 10.21.2 автоматически закрываются между собой, а остаток списывается.

Вместе с новыми счетами в программе добавлен новый вид номенклатуры Малоценное оборудование и запасы. Если в документе поступления или в авансовом отчете указать номенклатурную позицию с видом Малоценное оборудование и запасы, то вместо счета учета для такого объекта будет выбираться счет и аналитика затрат, которые будут использованы для отражения расходов в бухгалтерском учете.

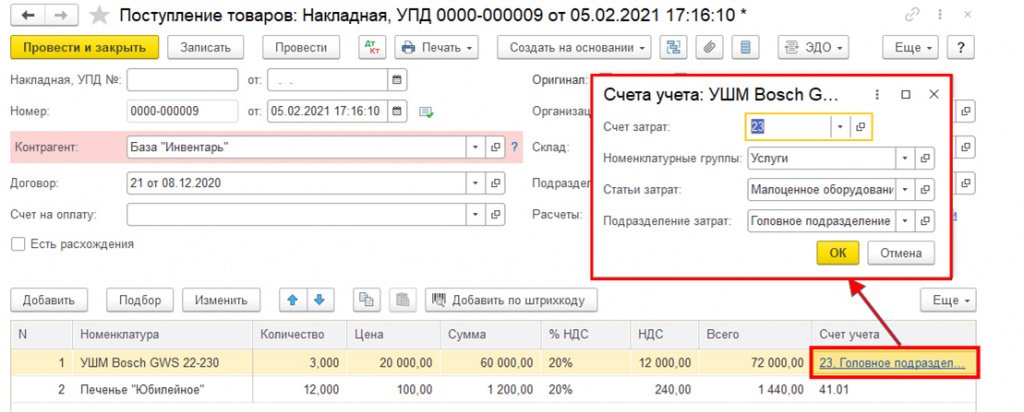

Предположим, наряду с другими товарами и материалами организация приобретает три «болгарки» стоимостью 60 тыс. руб. Эта стоимость признается несущественной для целей бухгалтерского учета и отчетности, поэтому «болгарки» учитываются в качестве малоценного оборудования и запасов (рис. 1). Остальные товары и материалы учитываются, как прежде, — приходуются на счета учета материальных ценностей.

Рис. 1. Поступление малоценных объектов

При проведении документа по малоценным объектам формируются бухгалтерские проводки:

Дебет 10.21.1 Кредит 60.01

— на сумму и количество поступивших малоценных объектов без учета НДС (3 шт. стоимостью 60 тыс. руб.);

Дебет 26 (20, 23, 25) Кредит 10.21.2

— на сумму малоценных объектов, учтенных в расходах для целей бухгалтерского учета (60 тыс. руб.).

Для целей налогового учета заполняются специальные поля регистра бухгалтерии:

Сумма Дт НУ: 10.21.1 и Сумма Кт НУ: 60.01

— на налоговую стоимость поступивших малоценных объектов (60 тыс. руб.).

После приобретения малоценных объектов с ними можно работать как с обычными материалами — перемещать, комплектовать, передавать в производство. При необходимости программа сформирует все необходимые движения по регулирующему счету автоматически.

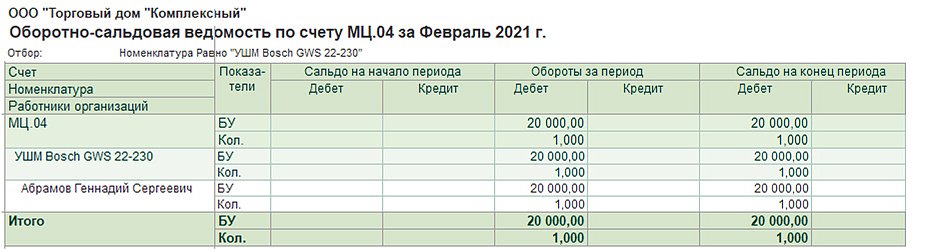

Предположим, организация передает одну «болгарку» работнику организации — Г.С. Абрамову. При проведении документа Передача материалов в эксплуатацию формируются бухгалтерские проводки:

Дебет 10.21.2 Кредит 10.21.1

— на сумму и количество переданных в эксплуатацию малоценных объектов (1 шт. стоимостью 20 тыс. руб.);

— на сумму и количество переданного сотруднику инструмента, учтенного за балансом (1 шт. стоимостью 20 тыс. руб.).

Напомним, что забалансовый счет МЦ «Материальные ценности, переданные в эксплуатацию» предназначен для обобщения информации о материальных ценностях, переданных в эксплуатацию. Учет материальных ценностей на данном счете позволяет улучшить контроль сохранности таких объектов. К счету МЦ открыты субсчета:

Для целей налогового учета при передаче материалов в эксплуатацию заполняются специальные поля регистра бухгалтерии:

Сумма Дт НУ: 26 (20, 23, 25) и Сумма Кт НУ: 10.21.1

— на налоговую стоимость малоценных объектов, которая включается в расходы для целей налогообложения прибыли (20 тыс. руб.).

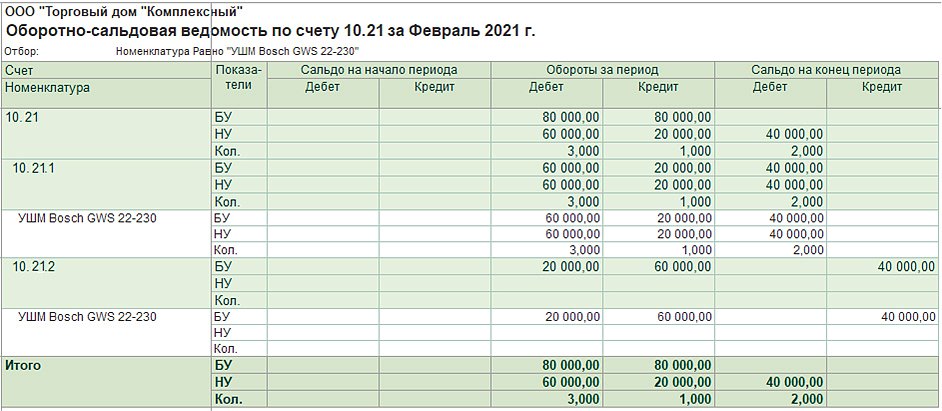

Как и раньше, для анализа наличия и движения материальных ценностей можно использовать стандартные отчеты программы, например Оборотно-сальдовую ведомость (ОСВ) по счетам 10.21 и МЦ.04 (рис. 2 и 3).

Рис. 2. ОСВ по счету 10.12

Оборотно-сальдовая ведомость по счету 10.21 показывает, что в феврале 2021 года куплено три «болгарки» за 60 тыс. руб., причем в бухгалтерском учете эта сумма списана на расходы. На конец февраля две «болгарки» стоимостью 40 тыс. руб. еще лежат на складе. ОСВ по счету МЦ.04 показывает, что одна «болгарка» стоимостью 20 тыс. руб. выдана работнику организации — Г.С. Абрамову.

Рис. 3. ОСВ по счету МЦ.04

Поскольку порядок учета малоценных объектов в бухгалтерском и налоговом учете различается, это может привести к возникновению временных разниц и признанию отложенного налога согласно ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» (утв. приказом Минфина России от 19.11.2002 № 114н). О вариантах применения ПБУ 18/02 в «1С:Бухгалтерии 8» см. статью «Варианты применения ПБУ 18/02 в «1С:Бухгалтерии 8» с 2020 года».

Автоматизированный учет объектов, признанных несущественными в бухгалтерском учете, поддерживается в «1С:Бухгалтерии 8» начиная с версии 3.0.91.

Обратите внимание, что законодательство по бухгалтерскому учету не обязывает организацию применять критерий существенности по отношению к спецодежде и другим специальным средствам производства сроком службы менее 12 месяцев. Их можно учитывать, как и ранее, на счете 10 до выдачи сотруднику. Также не обязательно применять критерий существенности к малоценным основным средствам до перехода на ФСБУ 6/2020. Отмена Методических указаний по учету специальных средств производства и внедрение в бухгалтерском учете понятия существенности позволяют бухгалтеру выстроить свой учет и классификацию объектов так, как это действительно удобно и экономически целесообразно.

От редакции. В 1С:Лектории 04.03.2021 состоялась онлайн-лекция «Учет малоценных объектов в 1С:Бухгалтерии 8» с участием экспертов 1С. Видеозапись см. на сайте 1С:ИТС на странице 1С:Лектория .