Банковский ключ что это

alba_fox

Мои рабочие заметки

Ключ счета получателя

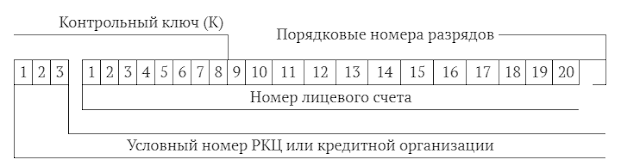

ПОРЯДОК РАСЧЕТА КОНТРОЛЬНОГО КЛЮЧА В НОМЕРЕ ЛИЦЕВОГО СЧЕТА

Значение контрольного ключа (К) принимается равным младшему разряду полученного произведения.

8. При наличии алфавитного значения в 6-ом разряде лицевого счета (в случае использования клиринговой валюты) данный символ заменяется на соответствующую цифру:

| Допустимое алфавитное значение 6-го разряда номера лицевого счета | А | В | С | Е | Н | К | М | Р | Т | Х |

| Соответствующая цифра | 0 | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 |

После выполнения замены расчет и проверка значения контрольного ключа производится в соответствии с п. 6 и п. 7.

Настоящий Порядок вводится с 1 января 1998 г. С вводом в действие настоящего Порядка утрачивает силу письмо Департамента информатизации Банка России N 16-5-2/1198 от 12 сентября 1996 г.

Банк и клиент: под надежным укрытием криптозащиты

Функции современной криптозащиты сводятся не только к обеспечению элементарной безопасности коммуникаций, но и к созданию доверенной среды, позволяющей экономить ресурсы и время.

Ключ представляет собой некоторую последовательность бит, длина которой может варьироваться: 256 б, 512 б, 1024 б и т.д. От длины ключа зависит его криптостойкость, но чем она больше, тем сложнее и медленнее протекают процессы, для которых ключ используется. Между тем скорость выполнения операций бывает принципиально важна, например при шифровании web-трафика. Кроме того, начиная с определенного значения длины, криптостойкость ключа настолько велика, что подобрать его невозможно, даже потратив на это занятие несколько лет. Таким образом, дальнейшее увеличение длины ключа не имеет смысла.

Вместе с открытым ключом создается сертификат, который выдается удостоверяющим центром (УЦ) либо генерируется владельцем закрытого ключа самостоятельно (во втором случае подобный сертификат называют самоподписным). Сертификат открытого ключа можно просмотреть с помощью интернет-браузера или специальных криптографических средств, например диспетчера сертификатов, который встроен в операционную систему Windows и самостоятельно открывает ключ. При этом появляется возможность узнать имя владельца ключа, наименование удостоверяющего центра, который выпустил (подписал) и заверил данный сертификат, а также иную служебную информацию, представляющую интерес технически подкованным пользователям.

Закрытый и открытый ключи обычно хранятся на так называемом ключевом носителе (USB-токен, смарт-карта и др.), который содержит хранилище с одним или несколькими сертификатами. Хранилище защищено паролем во избежание взлома злоумышленником в случае утери ключевого носителя.

К числу основных средств крипто-защиты информации (СКЗИ) при создании доверенной среды между клиентом и кредитной организацией относятся следующие: шифрование интернет-трафика, которым обмениваются клиент и банк, посредством криптозащиты взломостойкими алгоритмами, сертифицированными ФСБ; двусторонняя (клиент-серверная) аутентификация при использовании web-ресурсов банка (например, интернет-банка); односторонняя (серверная) аутентификация; клиентский ключ для авторизации клиента; подписание юридически значимых документов (например, платежных поручений, отправляемых в банк) электронной подписью (ЭП).

Двусторонняя (клиент-серверная) аутентификация заключается в использовании клиентского ключа для контроля доступа со стороны ДБО. При этом в отличие от односторонней, или серверной, при двусторонней аутентификации у пользователя в обязательном порядке запрашивается его клиентский сертификат. Если владелец не смог предъявить корректный ключ, то сервер сбрасывает соединение. Данный метод гарантирует, что услугами ДБО воспользуется только тот клиент, который владеет валидным сертификатом, то есть клиент, являющийся доверенным со стороны банка.

Клиент обязан надежно хранить ключ, так как при его утере или краже злоумышленник может совершать операции от имени владельца. Обнаружив потерю, клиент немедленно должен сообщить об этом банку, в результате сертификат отзывается и помещается в специальное хранилище черных списков. Если сертификат отозван, то клиент не может пользоваться им для получения доступа к удаленному кабинету интернет-банка. Но и злоумышленникам, похитившим ключ, не удастся с его помощью совершить действия, способные причинить вред кредитной организации или клиенту.

Еще одним средством защиты при взаимодействии через удаленные каналы обслуживания является клиентский ключ для авторизации пользователя. В данном случае при предъявлении клиентом ключа банк по информации, содержащейся в сертификате, авторизует пользователя, можно сказать, узнает его в лицо. После этого клиенту становится доступна именно та информация, которая относится к его счетам в банке, картам и т.д. При этом криптографией гарантируется, что никто не сможет представиться именем другого клиента: каждому выдается индивидуальный сертификат, который невозможно подделать, не зная банковского секретного ключа, он держится кредитной организацией в строгой тайне.

МНЕНИЕ ЭКСПЕРТА

Сергей КОТОВ, эксперт по информационной безопасности компании «Аладдин Р.Д.»

Так как о безопасности систем ДБО уже почти все сказано, попытаюсь изложить способы и методы защиты максимально коротко, в виде призывов.

Если вы чувствуете себя достаточно продвинутыми пользователями ИТ-технологий, следуйте советам банков. При их простоте они совсем не глупы. Обновляйте антивирусы и прочий софт регулярно и из надежных источников. Ни в коем случае не отключайте Firewall. Используйте отчуждаемые средства аутентификации и электронной подписи, лучше с неизвлекаемыми ключами, и не держите их в подключенном состоянии дольше, чем требуется. Проверяйте строку адреса в соответствующем поле браузера и т.д. и т.п. Если же вы продвинутый пользователь, то и сами не раз читали все это.

ВНИМАНИЕ!

15 декабря на «Клерке» стартует обучение на онлайн-курсе повышения квалификации для получения удостоверения, которое попадет в госреестр. Тема курса: управленческий учет.

Повышайте свою ценность как специалиста прямо на «Клерке». Подробнее

Что такое «Ключ счета» в Сбербанке: какие бывают с ним проблемы

Тщательно проверили данные, сверили реквизиты, но система вновь и вновь выдает одну и ту же текстовую строку. Ключ счета получателя указан неверно: что это значит? «Ключ счета» — набор реквизитов для перечисления денег электронным способом. Часто достаточно проверить соответствующие сведения, и перевод принят. В первую очередь стоит сверить номер счета, на который должны быть зачислены средства и БИК банка.

Бывает так, что данные выверены множество раз, а система стоит на своем. Тогда обратитесь к получателю денег за тем, чтобы тот выдал перечень реквизитов или уточнил их. Кстати, ошибку, именуемую ключ счета получателя указан неверно, Сбербанк выдает чаще всего. Что это значит? Система не может сделать перевод на счет банка, которого не находит в базах.

Как избежать досадной неприятности

Есть несколько способов, помогающих быстро и без проблем сделать перевод. При формировании соответствующих бумаг для переводов используйте программу «Бизнес-Онлайн». Это удобный интерфейс, позволяющий проводить документооборот, не выходя из дома, благодаря «Личному кабинету». С его помощью можно:

В случае применения сервисов «Личного кабинета» или Сбербанк онлайн, избежите ошибки, касающейся неверного ввода реквизитов.

Пути решения проблемы

Чтобы не вводить реквизиты вручную, не ошибаться и не рисковать отправкой денег не туда, подайте заявку на пользование услугой «Бизнес-онлайн» от Сбербанка. Сотрудники банка помогут при личном обращении. Когда клиент позвонил в банк, ему отправят необходимую информацию в СМС-сообщении, если номер сотового телефона зарегистрирован в системе.

Сотрудник даст необходимые разъяснения по использованию сервиса и направит на телефон, посредством СМС, пароль для входа в «Личный кабинет».

Важно. Пароль необходимо как можно скорее сменить.

Работа с безналичными платежами не так сложна, как кажется на первый взгляд, но сотрудники Сбербанка позаботились о создании обучающих программ для новичков. На сайте банка размещено несколько видеосюжетов о проекте «Бизнес-онлайн» и способах его использования.

Подсказки есть и в интерфейсе. Это значительно помогает избегать неточностей при вводе информации для отправки средств на счета.

Способы избежать ошибок

Начнем с формирования платежного поручения. Создайте исходящее поручение. Стандартная вкладка открывается при нажатии интерактивной кнопки в верхней части экрана. Приступайте к заполнению полей. Делать это стоит, сосредоточившись, несколько раз проверив всю информацию. Серые строчки трогать не стоит. Их система наполняет автоматически. Внимание стоит обращать лишь на белые строки. Итак:

Если плательщик находится в системном перечне, поля заполняются автоматически. От лица иного плательщика информацию заносите вручную. Повторная отправка платежного поручения не потребует нового ввода, система выберет нужную бумагу из уже имеющегося списка. Плательщик укажет сумму платежа. НДС рассчитывается автоматически.

После проверки информации плательщиком, система сама сканирует полученные сведения и проверяет на наличие ошибок. Если неточности есть, соответствующее сообщение появится на экране. После корректировки – новая проверка. В случае, когда все верно, поручение передается в очередь на отправку, а затем переходит в графу «Созданные», попадая в список системы.

Есть ошибки, исправлять которые не обязательно, система автоматически корректирует эти неточности. К примеру, несуществующий порядковый номер.

Причины ошибок

Ключ счета получателя указан неверно часто в том случае, если неправильно занесен номер счета или БИК банка. В ряде случаев это простая невнимательность, опечатки в спешке. Устранив оплошность, плательщику удается отправить получение.

Система настроена так, чтобы, в случае оплошности, включить программу «Защита от дурака». Выдается стандартное сообщение о корректировке и все решается просто.

Важно. Когда плательщик не знает номера счета, система в своих списках его не найдет. Все реквизиты должны строго соответствовать, иначе «бизнес-Сбербанк» не сможет направить платеж.

Где взять необходимые сведения? Часто они содержатся в счете на оплату. В ином случае реквизиты следует узнать у получателя денег. Информация, единожды внесенная в поля платежки, автоматически попадает в список системы. В следующий раз, создавать идентичное поручение не потребуется. Оно автоматически выйдет из списка при наборе нужных сведений.

Больше всего времени занимает введение реквизитов впервые. Последующие операции проходят моментально. И это касается поручений, отправляемых в последующие разы. Как только в верхней строке появится надпись «Создан», можно считать, что все введено правильно и корректировок не требуется, а деньги дойдут до получателя в целости и сохранности.

Может получиться так, что при введении неверного счета, деньги направляются неизвестному лицу, которому не предназначаются. В этой ситуации необходимо срочно обратиться в отделение Сбербанка. Сотрудники предложат написать соответствующее заявление и указать причины неприятности.

Если человек не может моментально приехать к специалистам, можно связаться с ними по телефону «горячей линии»: 8 800 555 550. Стоит помнить, что средства вернуть можно, но это займет определенный период времени.

Желательно знать, что всевозможные ошибки и сообщения о неточных данных в системе Сбербанк-онлайн – это отличная защита от опасности переводов не по назначению. Система «Защита от дурака» лишь повышает репутацию банка и гарантирует клиентам точность переводов.

Банковский ключ что это

к Положению Банка России

от 24 сентября 2020 года N 732-П

«О платежной системе Банка России»

БАНКОВСКОГО ИДЕНТИФИКАЦИОННОГО КОДА, ПОРЯДОК ЕГО ПРИСВОЕНИЯ

УЧАСТНИКАМ ПЛАТЕЖНОЙ СИСТЕМЫ И КЛИЕНТАМ БАНКА РОССИИ,

НЕ ЯВЛЯЮЩИМСЯ УЧАСТНИКАМИ ПЛАТЕЖНОЙ СИСТЕМЫ БАНКА

РОССИИ, РЕКВИЗИТЫ СПРАВОЧНИКА БАНКОВСКИХ

ИДЕНТИФИКАЦИОННЫХ КОДОВ В ПЛАТЕЖНОЙ

СИСТЕМЕ БАНКА РОССИИ

1. Банк России обеспечивает ведение Справочника БИК, который содержит перечень участников платежной системы и клиентов Банка России, не являющихся участниками платежной системы, с указанием их БИК и иных реквизитов.

В случае если иное не установлено настоящим Положением, требования к структуре БИК, порядку его присвоения, реквизитам Справочника БИК, предусмотренные настоящим приложением в отношении участников платежной системы, распространяются также на клиентов Банка России, не являющихся участниками платежной системы, за исключением физических лиц, обслуживание которых осуществляется в соответствии с требованиями статьи 48 Федерального закона от 10 июля 2002 года N 86-ФЗ «О Центральном банке Российской Федерации (Банке России)» (Собрание законодательства Российской Федерации, 2002, N 28, ст. 2790; 2020, N 30, ст. 4738).

2. Справочник БИК ведется Банком России в электронном виде и ежедневно по рабочим дням публикуется на официальном сайте Банка России.

Банк России предоставляет Справочник БИК участникам платежной системы путем направления электронного сообщения в соответствии с Альбомом ЭС.

Информация о клиентах Банка России, не являющихся участниками платежной системы, включаемая в Справочник БИК, публикуется на официальном сайте Банка России при наличии их согласия.

3. Для идентификации участников платежной системы применяются уникальные в рамках платежной системы Банка России девятизначные цифровые БИК, информация о которых содержится в Справочнике БИК.

БИК присваивается Банком России и позволяет однозначно установить вид участия в платежной системе.

БИК имеет следующую структуру:

первый разряд слева отражает информацию об участии и виде участия в платежной системе и принимает следующие значения:

Прямому участнику, за исключением подразделения Банка России, БИК присваивается при открытии банковского (корреспондентского) счета (субсчета) Банком России.

Абз. 10 п. 3 вступает в силу с 01.10.2021.

Косвенному участнику БИК присваивается при включении информации о косвенном участнике в договор счета, заключенный с прямым участником.

Клиенту Банка России, не являющемуся участником платежной системы, БИК присваивается при открытии банковского (корреспондентского) счета (субсчета) Банком России.

Подразделению Банка России БИК присваивается на основании решения Банка России.

Участнику платежной системы присваивается один БИК.

Абз. 14 п. 3 вступает в силу с 01.10.2021.

Кредитная организация или ее филиал вправе дополнительно использовать БИК другого филиала данной кредитной организации, реквизиты которого переданы ей (ему) для использования при осуществлении перевода денежных средств, после перевода этого другого филиала в статус внутреннего структурного подразделения в соответствии с приложением 7 к настоящему Положению.

4. Банк России обеспечивает включение в Справочник БИК следующих реквизитов.

4.1. В реквизите «БИК» указывается БИК участника платежной системы, клиента Банка России, не являющегося участником платежной системы. Повторное использование значения реквизита «БИК» разрешается по истечении календарного года, в течение которого это значение реквизита «БИК» не использовалось.

В распоряжениях о переводе денежных средств могут быть указаны БИК:

кредитных организаций (их филиалов), подразделений Банка России, иностранных банков (иностранных кредитных организаций);

государственной корпорации «Агентство по страхованию вкладов»;

клиентов кредитных организаций, являющихся косвенными участниками;

Абз. 6 пп. 4.1 п. 4 вступает в силу с 01.01.2021.

территориальных органов Федерального казначейства при переводе денежных средств, находящихся на едином казначейском счете.

БИК, присвоенные иным клиентам Банка России, в распоряжениях о переводе денежных средств не указываются.

4.2. В реквизите «Наименование» указывается наименование участника платежной системы, клиента Банка России, не являющегося участником платежной системы, используемое при составлении распоряжений.

4.2.1. В реквизите «Наименование» для подразделений Банка России указывается наименование подразделения Банка России, установленное Банком России.

4.2.2. В реквизите «Наименование» для клиента Банка России указывается наименование клиента Банка России согласно договору счета с учетом следующего.

При формировании реквизита «Наименование» клиента Банка России допускается использование сокращения на основе полного наименования клиента Банка России при условии, что наименование будет содержать информацию, достаточную для однозначной идентификации клиента Банка России по наименованию.

4.2.3. В реквизите «Наименование» для кредитной организации (ее филиала) указывается наименование кредитной организации (ее филиала), используемое при заполнении распоряжений, которое формируется на основании фирменного (полного или сокращенного) наименования кредитной организации (ее филиала), указанного в уставе кредитной организации (положении о филиале).

При формировании реквизита «Наименование» кредитной организации (ее филиала) допускается использование:

сокращений (ф-л, ф., фил. и других) или аббревиатур (Б, ФБ, КБ, ФКБ, АКБ, ФАКБ, НКО, ФНКО и других), отражающих характер деятельности кредитной организации;

сокращений или аббревиатур на основе фирменного (полного) наименования кредитной организации (ее филиала);

сокращений или аббревиатур, соответствующих организационно-правовой форме, статусу акционерного общества кредитной организации.

Абз. 6 пп. 4.2.3 п. 4 вступает в силу с 01.10.2021.

В случае передачи кредитной организации или ее филиалу реквизитов другого филиала данной кредитной организации, переведенного в статус внутреннего структурного подразделения, в реквизите «Наименование» для филиала, переведенного в статус внутреннего структурного подразделения, сохраняется наименование филиала, переведенного в статус внутреннего структурного подразделения.

В случае использования корреспондентских счетов в ходе осуществления ликвидационных процедур после отзыва (аннулирования) у кредитной организации лицензии реквизит «Наименование» должен содержать указание на наличие ликвидационной комиссии (конкурсного управляющего, ликвидатора) в полном виде либо в виде сокращений или аббревиатур (например, ЛИКВ, КУ, К.У.) и наименование ликвидируемой кредитной организации.

При формировании реквизита «Наименование» ликвидационной комиссии (конкурсного управляющего, ликвидатора) допускается сокращение наименования ликвидируемой кредитной организации при условии, что оно будет содержать информацию, достаточную для однозначной идентификации ликвидационной комиссии (конкурсного управляющего, ликвидатора) по наименованию.

4.2.4. В реквизите «Наименование» для косвенного участника указывается наименование косвенного участника согласно договору счета с прямым участником с учетом следующего.

При формировании реквизита «Наименование» косвенного участника допускается сокращение наименования, указанного в договоре счета с прямым участником, при условии, что данное наименование содержит информацию, достаточную для однозначной идентификации косвенного участника по наименованию.

4.3. В реквизите «Регистрационный/порядковый номер» для кредитной организации указывается регистрационный номер кредитной организации в соответствии с Книгой государственной регистрации кредитных организаций.

Реквизит «Регистрационный/порядковый номер» для филиала кредитной организации должен соответствовать порядковому номеру филиала, указанному в Книге государственной регистрации кредитных организаций.

Абз. 3 пп. 4.3 п. 4 вступает в силу с 01.10.2021.

В случае передачи кредитной организации или ее филиалу реквизитов другого филиала данной кредитной организации, переведенного в статус внутреннего структурного подразделения, в реквизите «Регистрационный/порядковый номер» для филиала, переведенного в статус внутреннего структурного подразделения, указывается регистрационный номер, соответствующий регистрационному номеру кредитной организации или порядковому номеру ее филиала, которой (которому) переданы реквизиты филиала, переведенного в статус внутреннего структурного подразделения.

Реквизит «Регистрационный/порядковый номер» в случае использования корреспондентских счетов (субсчетов) кредитной организации в ходе осуществления ликвидационных процедур после отзыва (аннулирования) у нее лицензии должен соответствовать ее регистрационному номеру.

Для клиентов Банка России, не являющихся кредитными организациями (их филиалами), реквизит «Регистрационный/порядковый номер» не заполняется.

4.4. В реквизите «Номер счета» отражается информация о номерах счетов участника платежной системы, по которым осуществляется перевод денежных средств в рамках платежной системы Банка России.

Для косвенного участника в реквизите «Номер счета» указывается номер корреспондентского счета (субсчета) прямого участника, клиентом которого является данный косвенный участник.

4.5. В реквизите «Контрольный ключ» указывается двузначный цифровой контрольный ключ, предназначенный для проверки БИК и номера счета участника платежной системы.

Для расчета контрольного ключа используется совокупность значений реквизитов «БИК», «Номер счета» и двузначного буквенного кода страны в соответствии с Общероссийским классификатором стран мира (ОКСМ). Алгоритм и пример расчета, а также алгоритм проверки контрольного ключа приведены в пунктах 5 и 6 настоящего приложения.

Значение реквизита «Контрольный ключ» указывается в Справочнике БИК для каждой пары реквизитов «БИК» и «Номер счета» участника платежной системы.

Для подразделения Банка России, а также для косвенного участника реквизит «Контрольный ключ» не заполняется.

4.6. В реквизите «Код страны» указывается код страны по месту нахождения участника платежной системы в соответствии с двузначным буквенным кодом страны по Общероссийскому классификатору стран мира (ОКСМ).

Для подразделения Банка России реквизит «Код страны» не заполняется.

4.7. В реквизите «Код территории» указывается код территории по месту нахождения участника платежной системы, соответствующий первым двум разрядам кода по Общероссийскому классификатору объектов административно-территориального деления (ОКАТО).

В случае если место нахождения участника платежной системы находится за пределами территории Российской Федерации, реквизит «Код территории» принимает значение «00».

4.8. В реквизите «Индекс» указывается почтовый индекс места нахождения участника платежной системы.

4.9. В реквизите «Тип населенного пункта» в соответствии с сокращениями, принятыми в Общероссийском классификаторе объектов административно-территориального деления (ОКАТО), указывается тип населенного пункта по месту нахождения участника платежной системы.

4.10. В реквизите «Наименование населенного пункта» указывается наименование населенного пункта по месту нахождения участника платежной системы.

4.11. В реквизите «Адрес» указывается адрес участника платежной системы в населенном пункте по месту его нахождения с указанием улицы и номера дома.

Абз. 2 пп. 4.12 п. 4 вступает в силу с 01.10.2021.

Для подразделения Банка России в реквизите «Адрес» указывается его адрес.

Для полевого учреждения Банка России в реквизите «Адрес» может указываться адрес полевого учреждения Банка России или номер абонентского ящика (номер ячейки абонементного почтового шкафа) при его наличии либо реквизит может не заполняться.

Реквизит «БИК (СВИФТ)» заполняется при наличии у участника платежной системы кода SWIFT BIC и наличии данной информации в договоре счета.

Для клиента Банка России, не являющегося участником платежной системы, реквизит «БИК (СВИФТ)» не заполняется.

4.14. В реквизите «Наименование на английском языке» указывается наименование участника платежной системы согласно международному справочнику SWIFT BIC Directory.

Реквизит «Наименование на английском языке» заполняется при наличии у участника платежной системы кода SWIFT BIC и наличии данной информации в договоре счета. Участники платежной системы обеспечивают достоверность и актуальность информации для заполнения реквизитов в Справочнике БИК.

Для клиента Банка России, не являющегося участником платежной системы, реквизит «Наименование на английском языке» не заполняется.

4.15. В реквизите «БИК подразделения Банка России, обслуживающего счет участника» указывается БИК подразделения Банка России по месту нахождения клиента Банка России, которое открыло счет клиенту Банка России.

Для подразделения Банка России и косвенного участника реквизит «БИК подразделения Банка России, обслуживающего счет участника» не заполняется.

4.16. В реквизите «БИК головной организации» указывается БИК головной организации участника платежной системы.

Реквизит «БИК головной организации» заполняется для филиалов кредитных организаций и при наличии для подразделений Банка России.

4.17. Реквизит «БИК прямого участника» заполняется для косвенного участника и соответствует БИК прямого участника.

Для других участников платежной системы и клиентов Банка России, не являющихся участниками платежной системы, реквизит «БИК прямого участника» не заполняется.

4.18. В реквизите «Дата включения в состав участников» указывается дата, с которой участник платежной системы включен в состав участников платежной системы.

Для клиентов Банка России, не являющихся участниками платежной системы, реквизит «Дата включения в состав участников» не заполняется.

4.19. Реквизит «Доступные сервисы перевода денежных средств» отражает информацию о доступе к услугам по переводу денежных средств с использованием сервиса срочного перевода, сервиса несрочного перевода и сервиса быстрых платежей и может принимать следующие значения:

сервис несрочного перевода;

сервис срочного перевода;

сервис несрочного перевода и сервис срочного перевода;

сервис срочного перевода и сервис быстрых платежей;

сервис срочного перевода, сервис несрочного перевода и сервис быстрых платежей.

4.20. Реквизит «Участник обмена» отражает информацию о наличии доступа клиента Банка России к услугам по переводу денежных средств с использованием распоряжений в электронном виде и может принимать следующие значения:

не участник обмена;

4.21. Реквизит «Ограничения участника» отражает информацию о введении Банком России ограничений предоставления услуг по переводу денежных средств участнику платежной системы (по всем его счетам) и может принимать следующие значения:

ограничение предоставления сервиса срочного перевода;

отзыв (аннулирование) лицензии;

мораторий на удовлетворение требований кредиторов.

4.22. В реквизите «Дата начала действия ограничений участника» указывается дата начала действия каждого из ограничений предоставления услуг по переводу денежных средств участнику платежной системы.

4.23. В реквизите «УИС» указывается УИС, присвоенный Банком России.

Пп. 4.2.4 п. 4 вступает в силу с 01.10.2021.

4.24. Реквизит «Ограничения операций по счету» содержит информацию о введении Банком России ограничений при осуществлении перевода денежных средств по конкретному банковскому (корреспондентскому) счету (субсчету) и может принимать следующие значения:

временное сохранение счета с его функционированием в ограниченном режиме;

ограничение предоставления сервиса срочного перевода;

приостановление предоставления сервиса быстрых платежей;

Абз. 6 пп. 4.24 п. 4 вступает в силу с 01.10.2021.

использование реквизитов филиала кредитной организации после его перевода в статус внутреннего структурного подразделения.

4.25. В реквизите «Дата начала действия ограничения операций по счету» указывается дата начала действия каждого из ограничений при осуществлении перевода денежных средств по банковскому (корреспондентскому) счету (субсчету).

4.26. Реквизит «Тип счета» отражает информацию о типе счета участника, указанного в реквизите «Номер счета», и может принимать одно из следующих значений:

корреспондентский счет (субсчет);

банковский счет, не являющийся корреспондентским счетом (субсчетом) или единым казначейским счетом;

счет территориального органа Федерального казначейства;

Абз. 6 пп. 4.26 п. 4 вступает в силу с 01.01.2021.

единый казначейский счет;

счет доверительного управления;

В случае если реквизит «Тип счета» имеет значение «корреспондентский счет (субсчет)», значение реквизита «Номер счета» при составлении платежного поручения, платежного требования, инкассового поручения, платежного ордера указывается в качестве номера счета банка плательщика, банка получателя, БИК которого указан в распоряжении, а в поручении банка указывается в качестве номера счета банка-отправителя, банка-исполнителя и может указываться в качестве номера счета банка-плательщика, банка-получателя, предыдущего инструктирующего банка, агента банка-получателя.

В случае если реквизит «Тип счета» имеет значение, отличное от значения «корреспондентский счет (субсчет)» или «единый казначейский счет», значение реквизита «Номер счета» при составлении платежного поручения, платежного требования, инкассового поручения, платежного ордера указывается в качестве номера счета плательщика, получателя средств, а в поручении банка не указывается.

Абз. 11 пп. 4.26 п. 4 вступает в силу с 01.01.2021.

В случае если реквизит «Тип счета» имеет значение «единый казначейский счет», значение реквизита «Номер счета» территориального органа Федерального казначейства, БИК которого указан в распоряжении, при составлении платежного поручения, инкассового поручения, платежного ордера указывается в реквизите, предназначенном для указания номера счета банка плательщика, банка получателя.

5. Значение контрольного ключа рассчитывается в соответствии со следующим алгоритмом.

Значение двузначного буквенного кода страны указывается в соответствии с ОКСМ.

5.1. Значение контрольного ключа рассчитывается с использованием следующих кодовых значений для преобразования: