Банковская карта и счет в чем разница

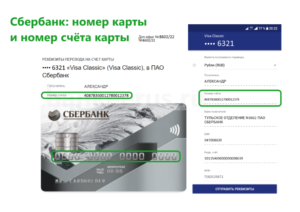

Сбербанк: чем отличается номер банковской карты от номера её счёта

Зачастую многие держатели банковских карт Сбербанка считают, что номер карты это и есть номер её счёта. На самом же деле это не так. Далее коротко рассмотрим подробнее что такое номер карты и номер счёта карты, и чем эти понятия отличаются.

Номер банковской карты Сбербанка

Номер карты Сбербанка – это 16 цифр на лицевой стороне пластика (платёжные системы: Visa, MasterCard и МИР). Номер карт Maestro включает 18 цифр (Сбербанком больше не выпускаются).

Каждый номер уникален, при этом это не просто набор цифр, в номере зашифрована определённая информация: тип карты ( кредитная или дебетовая ), платёжная система, название банка, выпустившего карту и другие сведения (подробнее о расшифровке номера). Поэтому, когда вы получаете уведомления по совершённым операциям в СМС-сообщениях с номера 900 или ответы на USSD-запросы, то в целях безопасности указываются лишь последние четыре цифры номера карты, по той же причине полный номер карты не отображается в Сбербанк Онлайн или Мобильном приложении Сбербанка.

Номер карты может понадобиться при совершении переводов на другую карту по её номеру (кстати, в этом случае для перевода можно использовать бесплатные USSD-команды или платные СМС на номер 900 ), или при оплате товаров и услуг в Интернете.

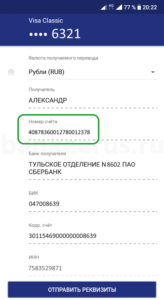

Номер счёта карты

Карточный счёт (счёт карты) – это банковский счёт, где хранятся все денежные средства клиента. Номер счёта карты включает 20 цифр. В номере счёта также зашифрована различная информация (валюта счёта, подразделение банка, где обслуживается счёт и так далее).

Банковского счёта карты (20 цифр) нет на карте – там указан лишь её номер (16 цифр).

Так, у нескольких карт (с разным номером) может быть один общий карточный счёт, если к основной карте оформить дополнительную карту Сбербанка.

Заключение: чем отличается номер карты от номера её счёта

Следует запомнить, что номер карты, нанесённый (или эмбоссированный ) на лицевой стороне карты Сбербанка (16 цифр), позволяет банку и платёжной системе идентифицировать проведение платёжных операций, совершаемых с помощью той или иной конкретной карты.

Номер карты уникален и не имеет региональной привязки (в рамках одной платёжной системы). Его можно увидеть только на лицевой стороне банковской карты и больше нигде (мера безопасности), тогда как номера счёта вы там не найдёте.

Номер карточного счёта (20 цифр) – не является уникальным (открывается в конкретном отделении Сбербанка и имеет региональную привязку). Номер счёта карты можно посмотреть в Мобильном приложении Сбербанка, через Сбербанк Онлайн, обратившись непосредственно в отделение банка, или по телефону через Контактный Центр.

К одному карточному счёту может быть привязано несколько банковских карт с разными номерами и данными о владельце.

Если же говорить совсем просто, то номер карты – это 16 цифр на самой карте, а номер карточного счёта – это 20 цифр (т.е. номер банковского счета, где лежат ваши деньги), которых на карте нет.

Отличие пластиковой карты от банковского счета

Открытие банковских аккаунтов требует фундаментального понимания различных типов доступных учетных записей и способов их использования для управления, расходования и сбережения личных денег. Например, способ работы расчетного счета (РС) существенно отличается от того, как работает пластиковая карта банка, из-за различных источников денег, доступных на этих счетах. Предлагаем ознакомиться, в чем состоит отличие пластиковой карты от банковского счета.

Расчетный счет – учетная запись в банке

С помощью расчетного счета пользователь вносит депозиты вручную, посещая банк, либо в электронном виде, создавая прямые депозиты. Банк дает клиенту книгу пронумерованных чеков, отпечатанных с номером и именем учетной записи. Клиентом генерируются чеки для оплаты или совершения покупок, а банк списывает средства со счета.

Учетные записи банковских карт

Банковская карта предоставляется финансовым учреждением в виде дебетного или кредитного пластикового носителя. Большинство кредитных карт имеют предопределенный лимит расходов. Владелец пластика получает ежемесячный отчет о покупках со своей кредитной карты. Если выплачивается её баланс в полном объеме каждый месяц, банк не будет взимать плату за проценты. Если переносится часть баланса наперед, банк взимает проценты.

Дебетовая карта – это карта, которая связана с текущим банковским счетом. Когда используется дебетовая карта для покупки товара или услуги, продавец удерживает счет за сумму транзакции. Затем транзакция завершается, деньги снимаются с учетной записи и отображаются в истории транзакции. Дебетовые карты обычно имеют логотип Visa или MasterCard. К такому носителю прилагается PIN-код, позволяющий использовать карту в магазине или банкоматах.

Отличие пластиковой карты от банковского счета

Использование расчетного счета для совершения покупок включает в себя расходы, которые уже внесены на персональный аккаунт. Единственным кредитом, связанным с расчетным счетом, может быть кредитная линия с овердрафтом, предлагаемая некоторыми банками – учреждение будет покрывать овердрафты и взимать плату и проценты. С помощью кредитной карты вы заимствуете деньги для совершения покупок. Преимущество заключается в том, что вы можете купить необходимое сейчас, даже если с собой нет наличных денег. Многие банки предлагают клиентам бесплатные расчетные счета; однако компании с кредитными картами часто взимают ежегодные сборы за пользование кредитными картами.

Номер карты и номер счета: в чем различие?

Нанесенный на банковскую карту номер многие владельцы считают автоматически и номером счета, где хранятся денежные средства. На самом деле это не так. Чтобы исключить путаницу, расставим все на свои места.

Номер банковской карты

«Номер банковской карты состоит, как правило, из 16 цифр (хотя встречаются, например, и 18-значные номера. – Прим. авт.) и напечатан на лицевой стороне карты особым шрифтом. Это уникальный номер карты, второго такого номера нет, поясняет управляющий операционным офисом «Пермский» Росэнергобанка Григорий Солодов. – В ряде случаев на карте может быть указан не полный номер, а только часть его. Но на самой магнитной полосе/чипе номер карты будет записан полностью. Номер (если указан полностью) печатается на лицевой стороне карты и необходим для оплаты товаров и услуг в сети Интернет. В этом случае может понадобиться и код безопасности CVV2/CVC2, состоящий из последних трех цифр, напечатанных на оборотной стороне карты, рядом с образцом подписи держателя».

Номер банковской карты – это идентификатор, который говорит, что для совершения платежа была использована совершенно конкретная карта. Он формируется с учетом всех банков, выпускающих карты и по стандартам платежных систем. Именно поэтому нельзя использовать номера счетов, так как они не являются уникальным для всех банков.

По числовой последовательности символов, указанной на лицевой стороне карты, можно определить принадлежность карты к платежной системе, – объяснили в пресс-службе Западно-Уральского банка Сбербанка России. Так, например, если первая цифра 4 – это всегда Visa, 5 – MasterCard, 6 – карты Maestro.

Номер банковской карты используется:

Номер счета банковской карты

«Номер счета банковской карты или специального карточного счета – это номер счета в банке, на котором хранятся средства клиента и к которому «привязана» одна или несколько банковских карт. По данному счету осуществляются все операции по картам, которые к этому счету «привязаны». В основном его знание необходимо для зачисления средств на счет», – отметил Григорий Солодов.

Этот номер состоит из 20 цифр и на поверхности банковской карты не отражается.

Номер счета карты применяется:

Как узнать номер счета карты?

Что выгоднее, банковский счет или пластиковая карта? The Village спросил у финансового консультанта, что нового предлагают банки в Иркутске

Для того, чтобы держать деньги на счету в банке, нужно иметь очень веские причины. По мнению экспертов, сегодняшний рынок финансовых инструментов предлагает массу возможностей эффективного вложения средств, в том числе тем, кто не готов рисковать своими деньгами. Даже обычная дебетовая карта может быть гораздо выгоднее банковского счета, если использовать ее правильно и помнить о простых правилах безопасности.

Складывается ощущение, что банки уже не стремятся стимулировать нас делать вклады. Ставки по ним очень невысоки и не покрывают рост инфляции. И значительная часть рекламы вкладов рассчитана на людей старшего возраста. Более активную аудиторию банки привлекают различными карточными продуктами. И здесь есть из чего выбирать.

Мало кому сейчас интересны обычные карты, мы хотим зарабатывать на своих тратах, поэтому финансовые организации разрабатывают программы лояльности. Их принцип прост: за определённую сумму, потраченную по карте, начисляются бонусные баллы, за которые можно потратить авиабилеты, номер в гостинице или аренду автомобиля, мобильную связь. Иногда бонусы можно использовать почти как деньги для покупок у партнеров программы. А в некоторых случаях бонус — это что-то конкретное, например, мегабайты мобильного интернет-трафика.

Текущие, расчетные, дебетовые и карточные: какие счета открывают банки для россиян и в чем их отличия?

Банки могут открывать своим клиентам несколько видов счетов, но по факту большинство клиентов банков «видят» счета лишь одного вида. Мы расскажем, чем отличаются разные виды счетов, для чего они предназначены и какие условия по ним выдвигают банки.

Какие виды счетов существуют в законодательстве

Счет в самом широком смысле – это запись, содержащая информацию о наличии определенного имущества за определенным владельцем. В более узком бухгалтерском смысле это учетный регистр, по которому учитывается движение средств и их источников. Банковский счет имеет ту же природу – это регистр, по которому учитывается движение денежных средств (хотя учет в банках – это не совсем обычная бухгалтерия).

Банки могут открывать счета своим клиентам, и эти счета могут быть разных видов. Все возможные виды счетов (с точки зрения банков) перечисляются в специальной Инструкции Банка России от 2014 года. Если следовать ей, то в банковской системе России существуют такие счета:

Есть и другие виды счетов – какие-то из них относятся к специальным, к текущим или вообще не связаны с банками. Например, брокерские счета открывают брокерские компании – и формально это не кредитные организации.

При этом клиенты (особенно физлица) чаще всего имеют дело с текущими счетами, которые для них открываются с разными параметрами. Мы разберем главные виды счетов, которые можно открыть в российском банке.

Какие виды счетов доступны для физлиц

Текущий, зарплатный и дебетовый счет

Самый простой вид счета – это текущий счет в банке, их открывают буквально все кредитные организации и исключительно для физических лиц. Текущий счет не может быть связан с предпринимательской деятельностью (для этого есть расчетные счета), его могут открыть в рублях или в иностранной валюте.

Кстати, существуют так называемые мультивалютные счета – хотя формально это одна карта, к которой привязываются несколько счетов в разных валютах. У текущего счета может быть лишь одна валюта (и она зашифрована в номере счета).

Клиентам доступны разные операции с текущими счетами – пополнение, снятие средств, переводы, платежи (например, через интернет-банк). На текущий счет могут поступать пенсия, социальные выплаты, зарплата, проценты от вкладов и многие другие виды средств.

Вообще, текущий счет – достаточно гибкий, он может работать в разных режимах:

Другими словами, в основе любой дебетовой, зарплатной или пенсионной карты лежит текущий счет физлица. И таких счетов одному клиенту банк может открывать множество – чаще всего так и бывает.

Любые ограничения и тарифы по текущему счету устанавливает банк. Например, если банк ввел комиссию за пополнение счета через терминал в размере 0,5% от суммы – это не запрещено законом, все условия оговариваются договором.

Чтобы открыть текущий счет, клиенту достаточно паспорта – все остальное его попросят заполнить уже на месте (например, карточку с образцами подписей).

А если счет открывается в рамках зарплатного проекта, то основную работу делает работодатель – после чего работник просто получает свою карту и может получать на нее зарплату.

Расчетный счет

Расчетный счет отличается от текущего тем, что открывается только для бизнеса:

Расчетный счет – это обязательный реквизит организации, без расчетного счета бизнес работать фактически не может. Это связано с тем, что налоговая служба, судебные приставы и другие кредиторы должны иметь возможность взыскать долги предприятия или ИП напрямую со счета (подав в банк постановление ФНС, исполнительный лист или судебный приказ). При этом для ИП открывать расчетный счет при регистрации все же необязательно (хотя без него работать будет сложнее – например, наличные сделки с суммами от 100 тысяч рублей запрещены).

И ИП, и ООО могут открывать сколько угодно много счетов – как правило, по разным счетам бизнес разносит разные виды операций, или просто подстраховывается на случай блокировки. А еще ИП может иметь как расчетный счет, так и текущий – главное не проводить «предпринимательские» операции по текущему счету.

По расчетному счету проводятся все операции предприятия – туда инкассируется выручка, с него осуществляются все оплаты (зарплата, уплата поставщику, и т.д.), с него же уплачиваются налоги и другие обязательные платежи.

Расчетный счет обычно открывается в рамках пакета расчетно-кассового обслуживания (РКО), и это почти всегда платно. Скорее всего, предпринимателю придется платить за открытие расчетного счета, за его обслуживание и за отдельные операции. А еще банк вполне может отказаться открывать расчетный счет, если посчитает клиента слишком рискованным. Более того, по закону 115-ФЗ банк вполне может отказаться от работы с клиентом, счет которому уже открыт.

Кредитный счет

С кредитными счетами все чуть сложнее – Инструкция от Центробанка о таких не знает. Это означает, что с точки зрения клиента кредитного счета не существует – он «видит» только обычный, то есть, текущий счет.

Хотя на самом деле ссудные счета существуют – но лишь во внутренней учетной системе банка. Когда банк выдает клиенту кредит, на его имя открывается ссудный счет. По его дебету отображается выдача кредита клиенту и размер задолженности, а по кредиту – его погашение (то есть, возвращенная банку сумма).

Работает кредитный счет примерно так:

Таким образом, карточный счет по кредитной карте – это обычный текущий счет, как и счета по открытым у клиента кредитам, а к ссудному счету клиент не имеет прямого доступа.

Накопительный счет и счет по вкладу

Счета по вкладу, согласно Инструкции, существуют – и клиент вправе пополнять его напрямую (то есть, без использования дополнительного текущего счета). То, как именно банк открывает счет по вкладу и ведет его, оговаривается в договоре вклада. Так как нулевой вклад открыть нельзя, в момент открытия на вклад нужно внести определенную сумму – не меньше, чем по условиям.

Другие условия тоже оговариваются договором. Например, банк может запретить или разрешить пополнение этого счета после даты открытия, как и запретить или разрешить расходные операции по нему. То есть, условия счета по вкладу – более жесткие, чем по текущему счету. И, естественно, что счет по вкладу невозможно привязать к банковской карте.

Пополнить счет по вкладу можно как наличными в офисе банка, так и со счета в этом банке, и со счета в другом банке. Правда, при открытии вклада нужно, чтобы хотя бы минимальная сумма была на счете в этом же банке или наличными – перевод из другой кредитной организации будет идти до 3 рабочих дней.

Основная функция вклада – начисление процентов. Эти проценты дальше используются так, как это определит клиент: зачисляются на текущий счет клиента (например, на карточный счет) или присоединяются к сумме вклада.

Но существует и нечто среднее между вкладами и обычными счетами – это накопительные счета. С точки зрения клиента накопительный счет – это почти как банковская карта, по нему нет ограничений на пополнение и снятие, а проценты «капают» все время, пока на нем лежат деньги. Но все же накопительный счет – это не вклад, его нельзя привязать к банковской карте, а при необходимости снять с него часть денег, их нужно переводить на карту или снимать напрямую в офисе банка.

Карточный счет

Как такового карточного счета законодательно не существует – как мы писали выше, карту можно привязать к текущему счету (а, точнее, это текущий счет чаще открывается специально для оформления карты).

Банковская платежная карта – это ключ к счету, с ее помощью со счета можно снимать деньги в банкоматах или оплачивать ею товары и услуги в терминалах и интернете. С обычным текущим счетом (бескарточным) снятие и пополнение возможны только в отделении банка.

Карта необязательно должна быть пластиковой (то есть, физической) – некоторые банки позволяют открыть виртуальную карту, не открывая физическую. Виртуальная карта имеет все те же реквизиты, ее можно привязать к телефону с функцией NFC, и ей можно расплачиваться в интернете. При этом, если виртуальная карта открывается в дополнение к физической, карточный счет у них будет один и тот же.

Главное: к одному карточному счету может быть привязано несколько карт – одновременно, или поочередно. То есть, если у карты заканчивается срок действия, ее карточный счет продолжает действовать, и к нему можно привязать новую карту. И даже если карта будет новая, реквизиты счета никак не меняются. Это важно, потому что все социальные выплаты или зарплата зачисляются не по номеру карты, а по реквизитам счета.

Основные условия, касающиеся использования карточного счета, оговариваются договором между клиентом и банком.

Особые виды счетов

Обезличенный металлический счет

Если обычные банковские счета ведутся в определенной валюте, то обезличенные металлические счета имеют двойной учет – в граммах драгоценного металла и в его стоимостной оценке. Такие счета открываются банками для учета движения металла в обезличенной форме.

Обезличенная форма означает, что по счету не учитывается ни форма металла, ни его проба, ни его производитель или серийный номер. Есть только масса металла – и соответствующая ей на конкретный момент времени стоимость.

Формально закон почти не оговаривает условия существования таких счетов – поэтому банки устанавливают их своими правилами. По этим правилам следует, что:

Соответственно, ОМС – это неплохой способ сохранить свои сбережения в драгоценном металле (обычно доступен выбор из золота, серебра, платины и палладия). Банк устанавливает курсы покупки и продажи этого золота, а минимальный объем покупки – 0,1 грамма.

Важное преимущество – металлы на ОМС не облагаются НДС, как слитки драгоценного металла (потому что самого металла физически нет).

Инвестиционный счет

Индивидуальные инвестиционные счета клиентам открывают не банки, а брокерские компании (хотя у банка может быть лицензия брокера). По ИИС клиент вправе получить возврат 13% от внесенной суммы в виде налогового вычета, но при этом деньги должны пролежать на ИИС минимум 3 года. Внесенные туда деньги модно использовать на инвестиции – например, купить акции, облигации или некоторые другие активы.

Фактически, за исключением права на вычет и некоторых ограничений, ИИС – это те же брокерские счета. И их основной минус – по ним нет никаких гарантий сохранности средств (под страхование от АСВ они не попадают).

Номинальный счет

Номинальный счет – тоже не самый обычный его вид, он относится к категории специальных.

Суть номинального счета – его открывает одно лицо, чтобы распоряжаться деньгами другого лица. Самый простой пример: несовершеннолетний ребенок получает пенсию по инвалидности или потере кормильца, а распоряжается этими деньгами его родитель или опекун.

При этом, в отличие от других ситуаций, расходовать деньги с номинального счета родитель может без разрешения от органов опеки.

Номинальные счета используются и в бизнесе – тогда бенефициар и владелец счета будут разными лицами. Эти счета часто применяют в агентских схемах и при возмездном оказании услуг, так оплата по операциям будет лучше защищена, как и интересы всех сторон.

Доверительный счет

Счет доверительного управления – их открывают для ведения личного баланса, который не состоит на балансе банка. Другими словами, на счет передается определенный актив, его владелец остается тот же, но этот актив передается в доверительное управление другому лицу (например, банку). Соответственно, банк распоряжается определенными средствами, которыми формально не владеет.

Счета доверительного управления нужны, чтобы владелец имущества мог без лишних рисков передавать его в доверительное управление другому лицу – не теряя над этим имуществом свой контроль, но разрешая доверенному лицу совершать с ним определенные операции.

Таким имуществом могут быть наличные деньги, деньги на текущих счетах, ценные бумаги, драгоценные камни и металлы, кредиты, и т.д.

Эскроу-счет

Такие счета стали особенно активно использоваться всего несколько лет назад, когда их применение стало обязательным для застройщиков многоквартирных домов. Так, если застройщик хочет принимать средства дольщиков (покупающих жилье на этапе котлована), эти средства принимаются на эскроу-счет.

Застройщик не имеет доступа к этим деньгам до момента, когда сдаст в эксплуатацию дом, а первый дольщик оформит право собственности на свою квартиру. Только после этого банк перечисляет деньги с эскроу-счетов на счет застройщика.

Это ключевая гарантия того, что строительная компания выполнит свои обязательства и достроит дом.

Кстати, эскроу-счета используются и в частном строительстве – например, можно договориться со строительной компанией, что деньги она получит только по завершении строительства. При этом интересы компании защищены – она точно знает, что деньги у клиента есть, и они уже лежат в банке.